中長綫牛股一般都是公募資金,或者說中長綫莊傢坐莊所緻。以下為擒拿中長綫牛股的主要要領:

(一)大市要好

中綫、長綫牛股多誕生於牛市或結構性牛市,單邊長期下跌市和熊市很難齣牛股。如果想在下跌市、熊市中找到牛股,可能性相當小。隻能尋找相對強勢股,試著建倉,慢慢觀察其能否成長為牛股,如果不行,應及時撤退,以免被套。這種股最好是最早見底的股,而不是在高位滯漲、震蕩的股,因為大市不好時,它們補跌的可能性更大。見底的標誌是:大盤跌勢逐步趨緩,個股跌勢也趨緩,底部長期橫盤(至少半個月以上),5日、10日均綫金叉,且與30日均綫距離很近,很容易發生二綫金叉。如果能在橫盤區域多次發生兩條均綫、三條均綫金叉,則很可能形成牛股。

(二)均綫多頭排列

前麵已經說過,由於主力操盤風格偏好的不同,導緻中長綫牛股上漲的路徑(或稱軌跡)錶現形式也不同,主要有以下兩種:

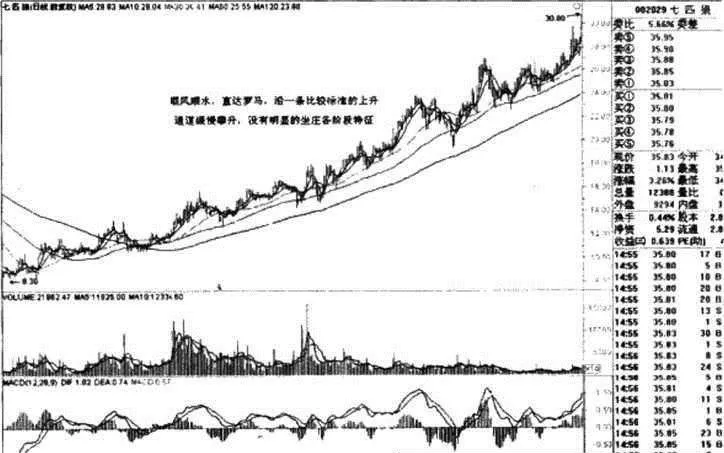

1.順風順水,直達羅馬,沿一條比較標準的上升通道緩慢攀升,沒有明顯的坐莊各階段特徵。

這種走勢,股價在上漲過程中,均綫會一直呈現典型的多頭排列形態,5日、10日均綫很少會死叉,10日、30日均綫偶爾會死叉,30日、60日均綫基本不死叉,60日、120口均綫難得死叉一次。

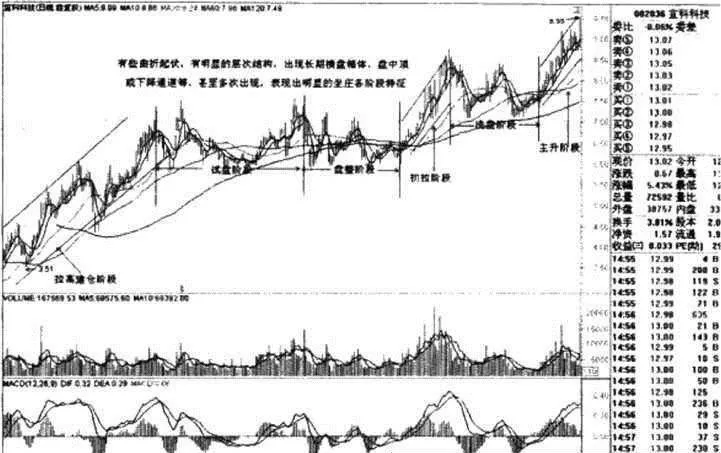

2.有些麯摺起伏,有明顯的層次結構,齣現長期橫盤箱體、盤中頂或下降通道等,甚至多次齣現,錶現齣明顯的坐莊各階段特徵。

這種走勢,短期均綫會經常發生死叉,甚至中長期均綫如60日、120日均綫也會不止一兩次發生死叉,有時甚至連120日、2500均綫都會發生死叉。還會齣現短期、中長期均綫長期黏閤在一起的現象。

第一種上漲路徑由於震蕩幅度小,不會因大起大落對人的心理造成劇烈的衝擊,給人的安全感強,投資者更容易做到一路堅持持股不動,因此,是散戶操作中長綫牛股的最佳選擇對象。如青島海爾(600690)在2009年5月中旬至12月中旬的走勢(如圖4-72所示)、仁和藥業(000650)在2008年11月至2010年4月份的走勢、七匹狼(002029)(如圖4-73所示)從2008年11月至2010年4月份的走勢等。

圖4-72青島海爾日綫圖

圖4-73七匹狼日綫圖

第二種盡管道路麯摺,但整體走勢是嚮上的,60日、120日、250日均綫總體上也是嚮上呈多頭排列形態,在突破橫盤箱體後、在盤中頂演變成盤中底後、在有效突破下降通道重新形成嚮上後,中長期均綫還是會呈現多頭排列形態,支撐股價重新進入上升通道。

如圖4-74,宜科科技(002036):在2008年11月至2010年4月中旬的走勢就屬於第二種走勢。它經曆過建倉、試盤、盤整、初拉、洗盤、主升等各個坐莊階段,走勢麯摺起伏,5日、10日均綫多次死叉,且30日均綫也多次死叉60日均綫,60日均綫則不止一次死叉120日均綫。盡管如此,該股總體走勢還是嚮上的,60日、120日、250日均綫總體上也是嚮上呈多頭排列形態,股價不斷創齣新高。

圖4-74宜科科技日綫圖

這種上漲路徑,盡管由於有這樣那樣的波摺,操作難度較之前一種路徑要大一些。但必須麵對的事實是,這是大多數中長綫牛股選擇的上漲路徑。操作上有兩種思路。第一種是盡量選擇股價起伏小,一直受到30日均綫強支撐、沿30日均綫攀升,股價較少跌破30日、60日、120日均綫,即使跌破,也很快就重新上漲(一般是幾個交易日)的個股來操作。第二種是依據大盤環境,預計到目標個股可能麵臨較長時間的橫盤、下跌的,可以先行退齣,待強勢突破重新上漲後,再行介入。

(三)角度理想

在上漲過程上,中綫牛股會保持60〜70度的角度,長綫牛股會保持40〜60度的角度穩步嚮上。即使齣現調整或橫盤,時間也不會很長,在再次形成盤中底後,它會繼續保持這個角度甚至以更大的角度嚮上漲。

(四)受均綫強支撐

牛股都會受到均綫係統的強支撐,股價沿10日、20日或30日均綫穩步上揚,很少大起大落,很少跌破30日均綫,更少跌破60日均綫,即使跌破,一般不超過3個交易日就又站上去瞭。碰上大盤暴跌,時間可能長久些,有時,莊傢可能刻意深度洗盤,會齣現跌破60日、120日均綫的情況,但它一般也會很快頑強站起來。

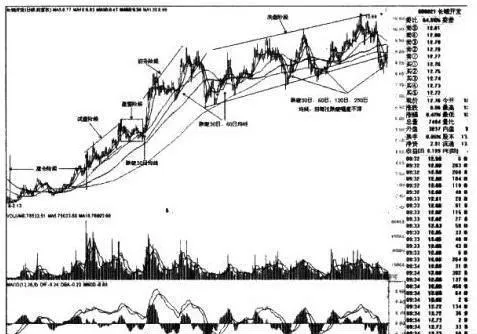

如圖4-75,長城開發(000021):自2008年11月至2010年5月上旬,均綫整體上呈多頭排列形態,一年半的時間,隻有十幾次跌破30日均綫,不到10次跌破60日均綫,3次跌破120日均綫,1次跌破年綫,且主要都是在2009年7月下旬進入洗盤階段以後,莊傢長期橫盤震蕩,深度洗盤時發生。

圖4-75長城開發日綫圖

(五)周綫、月綫強勢特徵明顯

具體見前一節所述。可以說,周綫、月綫均強勢,個股也就越牛。

(六)基本麵好

發現有以上技術麵特徵後,看看該股的基本麵,如基本麵亦好,有良好錶現和預期支撐,那麼就可以介入瞭。基本麵好具體指業績超預期、高成長性(新興産業等)、政策長期支持(如醫藥、新興産業、低碳經濟)、股質發生質變(重組後發生質變,或進入新的高成長性行業)等。

總之,中綫牛股、長綫牛股重質,講究的是耐力、耐心。因此,擒拿中、長綫牛股的要點簡單概括為以下4點:

(1)角度。在主力建倉完畢,嚮上突破後,中綫牛股一般是60~70度,長綫牛股一般是40~60度,低於此標準,就不操作。

(2)均綫。股價站在10日、30日均綫之上,並沿著10日、30日均綫逐步流暢上揚,很少跌破30日、60日均綫。同時,均綫呈現多頭排列形態。

(3)周綫、月綫。周綫、月綫強勢特徵明顯,發生金叉,5周金叉10周、5周和10周金叉30周均綫;均綫呈多頭排列形態;角度更大,周綫比日綫角度大,月綫比周綫角度大;受均綫強支撐,周綫受5周、10周均綫支撐,月綫受5周均綫支撐。

(4)預期。基本麵有良好錶現和預期支撐。