财务指标趋势分析的运用要点

财务指标分析,是上市公司研究中的最基础工作。不过,不同的投资策略,对财务指标分析的要求是不同的。对于趋势投资策略的投资者而言,财务指标分析,重要的不是全面性,也不是挖掘公司的潜力,而是发现财务指标的显著变化趋势,从中挖掘股价上升趋势的成因,从而获得更加稳定的趋势赢利机会。

常用财务指标简介

本书以策略与应用为主,所以,对财务指标仅做简要介绍。

ROE

ROE的中文名称是净资产收益率。其计算公式很简单

ROE=当期净利润/当期期末的净资产值

针对收益的性质与平滑特征,这个指标还有一些其他修正性的计算方式。但怎样计算更精确并不重要。重要的是,这个指标,是一家上市公司赢利能力最基本的体现。如同看一个职员能不能干,就应该看他每个月的工资收入一样。通常,一个公司的净资产收益率高于一个国家同期存款利率的倍数多少,能够作为基本参照指标。例如,我国的存款利率通常都高于美元,所以,我国上市公司经常性的ROE水平,应该高于美国同类上市公司。在过去的一些年份里,综合看,我国上市公司的年度ROE水平,应该高干5%才算是合格的。因为,大多数情况下,我国存款利率在2%之上,贷款利率在5%左右。如果一家公司的赢利能力不能高于贷款利率水平,显然是过低的。

趋势投资者在应用ROE指标时,主要有两方面的应用要点。一是衡量一家公司在同行业中的赢利能力高低。其目的,并不是一定要选择这家公司作为投资对象,而是在该行业出现上升趋势因素机会的时候,在该公司同样受益于这个上升趋势的核心因素时,应该优先选择该公司的股票。相反,如果核心因素显示,该公司并不是最先得到因素支持的,则不考虑该项指标的作用。二是发现该指标的显著变化,即从原来较低、较一般的ROE水平,突然上升到较高ROE水平的时候,投资者要对该公司进行重点研究,寻找确认导致ROE提升的因素,判断其趋势特征。请注意,一般情况下,趋势变化都会在比较短时间内产生,因此,看ROE水平时,要按季度进行观察分析,不能等待太久。

下表是巨化股份在2011年第一季度之前连续六个季度的ROE情况。

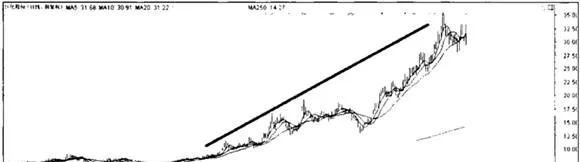

下图是巨化股份在2011年之前大牛市的走势。

投资者可以注意到,巨化股份这家公司,曾经在2007年经济最景气的时候,ROE达到过11%,之后两年都在5%以下。这种特征说明,这家公司在业绩增长方面,存在一定潜力。如果发现,在2009年年度ROE只有4.70%的巨化股份,在2010年第一季度竟然就达到4.69%时,就应该进行重点研究。如果能够寻找到其业绩增长背后的核心因素,就基本上可以捕捉到这只牛股了。

EPS

EPS中文名称是每股收益。其计算公式是

EPS=期末公司净利润/期末总股本

这个指标是显示每份股票的期间收益多少绝对值的指标。由于每个公司的股本大小不同,净资产值高低不同,所以,每股收益高的公司,收益能力可能不一定比每股收益低的公司高。对此,投资者要特别注意。每股收益的高低,对于股票的定价,在相对区间内有一定作用。不过,由于行业不同、趋势不同,每股收益几乎无法确定一个比较稳定的股价。

我们只能说,在同一个类别股票中,每股收益高的股票。每股价格通常会比每股收益低的公司高。

但如果两只同类股票,其中一只发生了某些趋势性因素变化,每股收益低的公司,股价也许会远远超过每股收益高的那家公司的股票。

趋势投资者在应用EPS这个指标时,应该注意如下要点。

(1)要通过每股收益高低,大致判断一家公司投资性趋势多,还是投机性趋势多。一般来说,每股收益很高的公司,投机性趋势会比较少。这是因为,投机性趋势,核心因素往往是意外的每股收益提升。如果一家公司的每股收益已经很高,那么,这家公司就几乎不具备这种趋势可能性了。相反,一家每股收益一直很低或者较低的公司,如果遇到特殊因素的变化,业绩存在大幅提升的可能性。所以,投资者经常会被这些意外的利好因素刺激,导致股价形成投机性趋势。这种大致判断,有利于投资者冷静地观察股价变化,迅速寻找到刺激股价上升的核心因素。

(2)要根据分析师预测的每股收益情况,观察发现导致趋势变动的核心因素。每个证券公司的分析师,都会对一些公司的每股收益进行预测。如果投资者发现,不少分析师调高对某个公司的EPS预期值时,就应该密切观察股价的变化,追踪分析师调高的理由。如果认为分析师调高的理由客观存在,而且这种核心因素还具有可持续发展可能性,那么,就应该重点研究投资者对这种预期的认同情况以及股价的趋势是否能够验证。如果都能够相互验证,那么,投资者就应该考虑对这只股票进行投资了。

(3)不要简单地根据每股收益高低进行投资。股市中普通投资者对每股收益应用最严重的错误,就是根据每股收益计算公司股价应该值多少钱。如果投资者很严肃认真地观察股市,很快就会发现,拥有同样的每股收益的公司,不仅在同一个时间里,股价高低完全不一致,而且,涨跌方向也经常相反。这是因为导致股价涨跌的,不是每股收益,而是投资者对每股收益未来趋势的预期,也就是趋势。