选择均线组合周期

实战中,如何选择均线周期以及确定均线组合呢?这是一个困扰很多交易者的问题。很多交易者以行情软件默认的均线为准,这自然没错,但若不正确理解均线的本质和作用,交易中就很难借助均线获取利润。

前文已经讲过,均线是道氏理论的数字化、图表化和形象化表述,这是均线的根本所在。交易者选择均线周期和均线组合时,应当和道氏理论关于趋势的论述相契合,根据自已的特点和交易习惯,选择代表短中长三种趋势的均线周期,将其组成适合自己的均线组合。

一般而言,均线组合应该尽量涵盖短中长三种趋势。过分重视某一周期趋势而忽略其他趋势,容易得出片面的结论,这不是一种明智的做法。根据道氏理论,交易者可以选择如下周期的均线。

(1)短期趋势。道氏认为,短期趋势是很短暂的价格波动,一般持续1至数天,但通常少于6天,很少超过3个星期。与之对应,交易者可以选择5日和10日均线组合。因为5日均线是周线,5日均线的方向就是市场一周趋势的方向。10日均线是双周线,也是半月线,代表两周以来的市场运行方向。5日均线和10日均线主要用来观察短期趋势,以及判断进出场的时机。

短期均线组合灵敏度有余,稳定性不足,单独使用不容易看清中长期趋势的方向。但短期均线组合可以比中期均线组合和长期均线组合更早、更多发出进出场的信号,便于交易者及时进场和离场,以及增仓和减仓。对于喜欢波段操作的交易者来说,这不失为一件比较得心应手的利器。

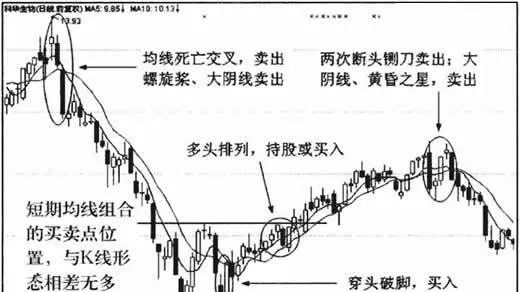

如图1所示,科华生物(002022)。股价上涨,收出螺旋桨、大阴线等见顶和看跌的K线形态后,短期均线组合也形成死亡交叉的看跌形态,此时交易者可以卖出。

在底部反弹时,走出双底技术图形。双底的右底收出穿头破脚的转势K线形态,因为是第二次探底,所以K线形态的买入信号较强,交易者可以买入。

此后股价继续反弹,短期均线组合形成多头排列。多头排列是持股看涨期,前期已介人的交易者应持股不动,未介人的可以进场买入。短期均线组合的买入信号只比K线形态的买入信号稍晚一些,但略早于双底技术图形突破颈线时的买入点。首次多头排列的位置恰好就在双底颈线下方。

反弹见顶时,K线形态收出大阴线和黄昏之星的见顶信号,短期均线组合收出两次断头铡刀的见顶和看跌均线形态,二者所处位置完全一致。

图 1短期均线组合提示的买卖点位置,几乎和K线形态差不多,是从时波段交易的较好工具

(2)中期趋势。道氏理论定义的中期趋势,是大级别的反弹或调整,一般持续几个星期至几个月不等。与之对应,交易者可以选择20日和60日均线组合,也可以选择30日和60日均线组合。实战中,20日和30日均线的意义相同。进出场点位略有差别,交易者可以根据自己的喜好和习惯选择其中之一。20日和30日均线都是股价或指数一个月的波动趋势,60日均线是三个月的波动趋势,因此又称为季线。季线是非常重要的一条均线,季线既表明股价和指数的中期走向,也常常预示着长期趋势的变化和走向。

月线和季线结合,既有灵敏性,也兼顾了稳定性,是一种比较好的中长期均线组合。

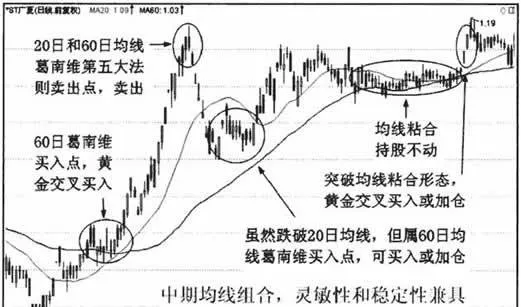

图2是ST广夏(000557)的日线图。股价第一次向上突破20日均线时,20日均线虽然已由下行变为走平,但股价和20日均线均位于60日均线下方,尚不能确认趋势转暖,至多是博反弹的买入点。

股价突破60日均线时,60日均线上行,这是60日均线葛南维买入点,可以买入。股价突破60日均线之后,接着回试60日均线未破,随后继续上攻,可以买入或加仓。此时20日均线已黄金交叉60日均线,这是买入信号,应买入。这是第一个顺势买入点,且多种信号发生共振,买入的可靠性较强,交易者可适当扩大仓位。此处距离底部低点位置不远,显示了中期均线组合灵敏和及时的特点。

买入后,股价即一路飚升,远离20日和60日均线,正乖离率过大,是葛南维第五大法则的卖出点,交易者可以在收出淡友反攻的K线形态时减仓。由于股价运行在上升趋势中,一切状况良好,所以不减仓也可以。

随后股价直线下跌,一口气跌破20日均线。跌破20日均线时,20日均线方向向上,交易者可持仓不动。股价继续向下,但未跌破60日均线即止跌弹升,此时60日均线上行,这是葛南维第二大法则买人点,可以买入或加仓。

之后股价仅短暂上涨。即遇20日均线压力问落,空力的力量起来好像不容小觑,此时交易者可减仓。60日均线上行角度未有变化,所以也可以继续持股不动。股价第二次回落依然未跌破60日均线,表明60日均线支撑力度很强,发出葛南维第二大法则买入点,可以买入或加仓。

随后股价上涨,但上涨力度明显不如前一波,攻势有所放缓,也未能再创高,显示上方空方集结的兵力较为强大。多方前一次冲锋似乎也用力过猛,有必要进行休整。双方的攻守逐渐由血拼转为互相试探,股价横向移动,与20日, 60日均线纠缠在一起,形成均线粘合形态。均线粘合期间,股价一直未能有效跌破60日均线,60日均线也基本上保持上行态势,所以交易者可以持股不动,等待股价选择突破方向。

均线粘合后期,一根涨停的T字线向上突破了均线粘合形态,同时20日均线第二次黄金交叉60日均线,可以买入或加仓。

仔细观察可以发现,中期均线组合既保证了买卖信号的及时性,又可以让交易者看清大趋势的方向。

图2 中期均线组合发出的买卖信号比较及时,趋势指示简单明确,兼具灵敏性和稳定性

(3)长期趋势。长期趋势即大家熟知的牛市和熊市,这是道氏理论重点讨论的内容。长期趋势一般持续几个月至几年不等,交易者可以选择120日和240日均线组合观察和判断长期趋势,也可以选择120日和250日均线组合。240日均线和250日均线都是年线,在实战中的意义几乎没有什么差别。120日均线则是半年线。

虽然道氏理论定义的牛市或熊市可能持续几年,但对于超出年线周期的均线以及均线组合,本文不做推荐,原因有两点:

1. 均线原本就存在滞后的特点,太长时间周期的均线组合将令该特点加倍放大,导致买入和卖出信号更加滞后,买入机会极少,甚至出现买点高于卖点的情形。

2. 均线是平均成本线,通常情况下,时间周期越长的均线,其数值就越接近真实的平均成本。但太长时间周期的均线所表明的平均成本,反而随着周期的加长逐渐丧失其真实性。这是因为除了极少数交易者外,没有人可以长期守仓不动。

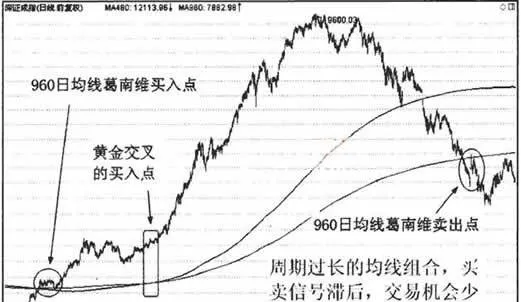

图3是深证成指(399001) 2005年11月至2008年12月的日线图,图上均线分别是480日均线和960日均线。如果严格按照均线发出的买卖信号买进卖出,可以发现,在长达3年的时间里,均线组合仅仅发出两次买入信号,一次卖出信号。第二次买入的位置过高,而卖出点差不多已经快到2008年熊市的底部,买进卖出的价差很明显与大盘指数的上涨幅度严重不对称。

图3 时间周期过长的均线组合发出的买卖信号少且非常滞后

长期均线组合的优势是稳定性良好,缺点是滞后性太强,因此交易者大多用来判断市场的长期趋势。

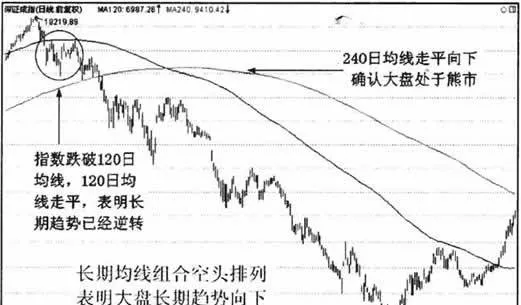

图4是深证成指(399001) 2007年12月至2009年2月的日线图。指数19219.89点见顶以后,向下跌破120日均线,120日均线由上升转为走平,表明大盘长期上升趋势已经发生逆转。当时虽然很多交易者依然对后市抱有强烈的乐观态度,但一直冬眠在树洞里的大熊的确已经解了,正在四处搜寻猎物。交易者如果不想成为熊的盘中美味,逃离是最好的选择。

随后指数继续下跌,跌破240日均线,240日均线也渐渐由上行走平转为下行,确认了大盘熊市的到来。120日均线下穿240日均线后形成空头排列,长期均线空头排列,表明长期下降趋势还远远没有结束。

图4长期均线组合主要用来判断长期趋势的转折和延续

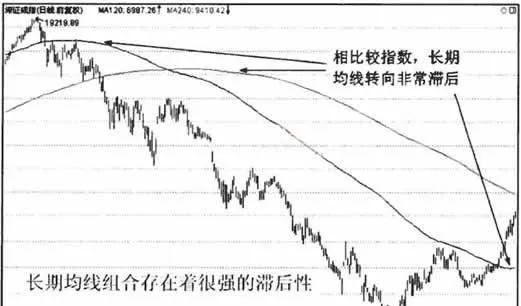

图5是与图4同一时间段的日线图,从图上观察,当120日均线和240日均线在顶部转向时,指数已经下跌较大一段了。尤其是240日均线转向时,指数已下跌到那一轮熊市跌幅的一半,滞后性非常明显。

底部也是如此。当指数向上反弹,涨幅超过60%时,240日均线的下行角度还没有什么变化,120日均线也才刚刚由下行转为走平。

图5 长期均线组合的稳定性很强,但同时滞后性也非常明显

短中长期三组均线,分别对应着道氏理论的三种趋势,以及市场内长期、短期和中期持仓者的平均成本。如果单独使用,虽各有优势,但难免偏颇,交易者最好同时选择由短期、中期和长期均线组成的均线组合,这样才可以全面观察和分析三种趋势的变化。

当然,均线数量并不是越多越好。均线太多,会让行情界面凌乱不堪,难以看清细节。另外,均线和均线之间的矛盾信号也会大大增加,令交易者无所适从。交易者可以根据自己交易周期的长短,选择4到6条均线组成均线组合。券商提供的行情软件,系统默认的均线组合也恰好是4条和6条两种。

前面的讲解只是说明一个原则,也就是均线周期的设置和选择,一定要兼顾短期、中期和长期三种趋势。至于每一种趋势具体选择哪条均线,可以根据个人的喜好和习惯来设置。但不同周期之问的均线,其参数的设置还是要注意搭配的合理性。一般要求参数之间具有等比例放大的关系,或者存在其他有内在联系的数学规律,以便不同均线搭配得当。很多交易者喜欢用斐波那契神奇数列作为均线组合的周期,比如短期趋势用5日(或3日或8日)均线和13日均线,中期趋势用21日(34日)和55日均线,长期趋势用144日和233日均线,这也是非常好的均线组合。无论哪一种均线组合,只要可以兼顾到三种趋势,交易时就不致迷失方向。