无风险套利

套利模式

在套利机制成立的前提下,最重要的是考虑交易成本,因为这是决定套利区间的关键因素。ETF套利交易成本包括申购赎回费、投资组合交易费用、证券交易费用(即股票佣金,因为ETF申购和赎回的对象都是一揽子股票组合,因此套利过程还涉及股票交易)。按照公开披露的信息,申购赎回费不超过0.5%,投资组合交易费用不超过0.25%,证券交易费用不超过0.4%,总的交易成本不超过1.05%。具体的套利过程分两种情况。

1)滋价套利:ETF市值>ETF净值

假设投资者有资金Y元,选择在场内买入投资组合份额=Y/[场内价格×(1+0.25%)],再将买入的投资组合份额赎回,并将一揽子股票卖出变现。赎回的一揽子股票并变现后的价值=Y×场外价格×(1-0.5%)×(1-0.4%)/(场内价格×(1+0.25%))。如果这次套利交易有盈利,那么套利后的价值和原始资金的比值应该大于1。根据上述两个计算式,得到:场外价格/场内价格、(1+0.25%)/[(1-0.5%)×(1-0.4%)]=1.0116。也就是说,如果差别超过1.16%,理论上可以进行套利。

实际上在套利活动中共涉及3个价格,即场内交易价格、场外价格(投资组合份额净值)和实际股票组合价格。投资组合的招募说明书上写明,投资组合份额净值追踪50指数,其误差范围控制在0.001。因此,在刚才的计算中,把实际股票组合价格近似为投资组合份额净值。但在实际操作中,由于股票交易的多变性,不可能做到完全按净值变现,所以还要增加变现溢价,估计在0.3%(变现溢价会随着Y的增大而增加)。因此,价格差异超过1.5%进行套利交易的风险较低。

2)折价套利:ETF市值<ETF净值

投资策略是先买入一揽子股票,在场外申购投资组合份额,然后在场内卖出投资组合份额。计算如下:买入股票后申购的投资组合份额=Y/(1+0.4%)、场外价格×(1+0.5%);卖出投资组合份额后的资金=Y×场内价格×(1-0.25%)/(1+0.4%)×场外价格×(1+0.5%)。得出:场内价格/外价格(1+0.4%)(1+0.5%)/(1-0.25%)=l.0116。同样要考虑实际股票组合价格与投资组合份额净值间的差异,也要增加溢价,估计在0.3%(溢价会随着Y的增大而增加)。因此价格差异超过1.5%,进行套利交易的风险较低。

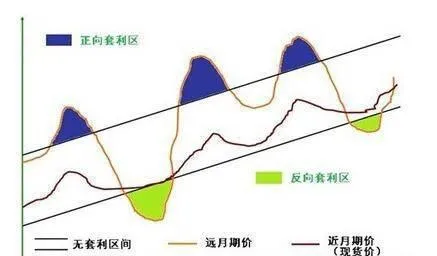

从以上两种情况分析,一般的套利区间为(-1.5%,1.5%)。但不同的机构有不同的交易成本,只要价格差别超过机构的成本,就能进行套利。但对于资金大的机构而言,大额的股票交易带来的股票价格变动是要考虑的重要因素。