什么是铁秃鹰?

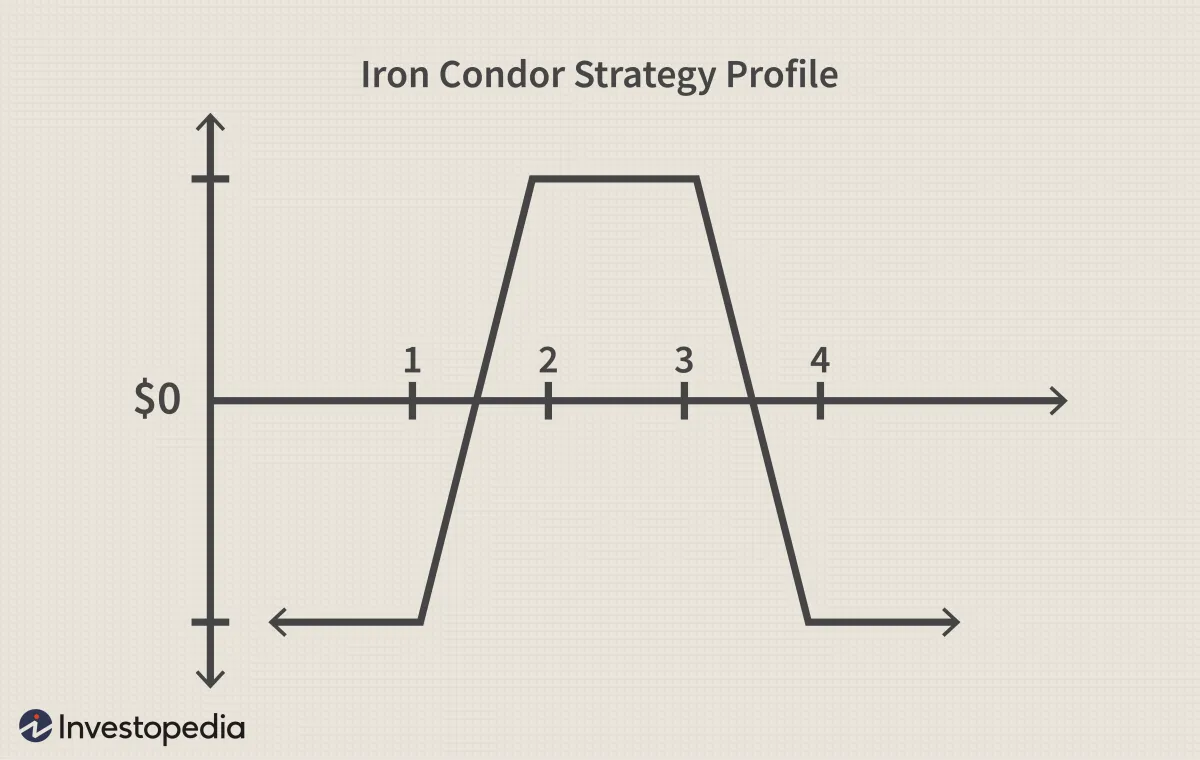

铁秃鹰是一种期权策略,由两个看跌期权(一个多头和一个空头)和两个看涨期权(一个多头和一个空头)以及四个执行价格组成,全部具有相同的到期日。当标的资产到期时收盘价介于中间行使价之间时,铁秃鹰可以获得最大利润。换句话说,目标是从标的资产的低波动性中获利。

铁秃鹰与常规秃鹰价差具有相似的收益,但同时使用看涨期权和看跌期权,而不是仅看涨期权或仅看跌期权。秃鹰和铁秃鹰分别是蝴蝶展开和铁蝴蝶的延伸。

要点

- 铁秃鹰是一种 Delta 中性期权策略,当标的资产变动不大时,该策略获利最多,尽管该策略可以根据看涨或看跌偏见进行修改。

- 与铁蝴蝶类似,铁秃鹰由四个相同到期日的期权组成:进一步虚值(OTM)的多头看跌期权和更接近实值的空头看跌期权,以及进一步虚值的多头看涨期权和更接近实值的空头看涨期权。

- 利润的上限为收到的权利金,而潜在损失的上限为买入和卖出的看涨期权行使价与买入和卖出的看跌期权行使价之间的差额,减去收到的净权利金。

了解铁秃鹰

铁秃鹰策略的上行和下行风险有限,因为高位和低位执行选项(翅膀)可以防止任一方向的重大波动。由于风险有限,其盈利潜力也有限。

对于这种策略,交易者理想地希望所有期权都毫无价值地到期,这只有在标的资产在到期时收于中间两个执行价格之间的情况下才有可能。如果成功,可能会收取一笔费用来结束交易。如果不成功,损失还是有限的。

佣金可能是一个值得注意的因素,因为涉及四种选择。

策略的构建如下:

- 买入一份价外(OTM) 看跌期权,其执行价格低于标的资产的当前价格。该价外看跌期权将防止标的资产出现重大下行走势。

- 卖出一份 OTM 或平价(ATM) 看跌期权,其执行价格更接近标的资产的当前价格。

- 以高于标的资产当前价格的执行价格出售一份 OTM 或 ATM看涨期权。

- 买入一份 OTM 看涨期权,其执行价格进一步高于标的资产的当前价格。这种价外看涨期权将防止大幅上涨。

进一步 OTM 的期权,称为侧翼期权,都是多头头寸。由于这两种期权均进一步以价外方式交易,其权利金均低于两种书面期权,因此在进行交易时账户会有净贷方。

通过选择不同的执行价格,可以使策略倾向于看涨或看跌。例如,如果中间执行价格均高于标的资产的当前价格,交易者希望其价格在到期时小幅上涨。无论如何,该交易的回报和风险仍然有限。

铁秃鹰损益

铁秃鹰的最大利润是因创建四腿期权头寸而收到的溢价或信用金额。

最大损失也有上限。最大损失是多头看涨期权行使价与空头看涨期权行使价之间的差值,或者多头看跌期权行使价与空头看跌期权行使价之间的差值。通过收到的净积分减少损失,然后添加佣金以获得交易的总损失。

如果价格高于多头看涨期权行使价(高于卖出看涨期权行使价)或低于多头看跌期权行使价(低于卖出看跌期权行使价),则会出现最大损失。

铁秃鹰的例子

假设投资者认为苹果公司未来两个月的价格将相对持平。他们决定实施铁秃鹰,目前股票交易价格为 212.26 美元。

他们卖出行使价为 215 美元的看涨期权,这给他们带来了 7.63 美元的权利金,并买入了行使价为 220 美元的看涨期权,这让他们损失了 5.35 美元。这两条腿的信用额为 2.28 美元,即一份合约为 228 美元——每份期权合约(看跌期权或看涨期权)相当于 100 股标的资产。不过,交易只完成了一半。

此外,交易者卖出一份行使价为 210 美元的看跌期权,收到的溢价为 7.20 美元,并买入一份行使价为 205 美元的看跌期权,成本为 5.52 美元。这两条腿的净信用额为 1.68 美元,如果每条腿交易一份合约,则为 168 美元。

该职位的总积分为 3.96 美元(2.28 美元 + 1.68 美元),即 396 美元。这是如果所有期权到期都毫无价值时交易者可以获得的最大利润,这意味着两个月后到期时价格必须在 215 美元到 210 美元之间。如果价格高于 215 美元或低于 210 美元,交易者的利润仍可能减少,但也可能亏损。

想象铁秃鹰的一种方式是在一个较大的短勒索内有一个长勒索,反之亦然。

如果苹果股票价格接近看涨期权行使价上限(220 美元)或看跌期权行使价下限(205 美元),损失会更大。如果股票交易价格高于 220 美元或低于 205 美元,则会出现最大损失。

假设到期时的股票价格为 225 美元。该价格高于看涨期权执行价格上限,这意味着交易者面临最大可能的损失。卖出的看涨期权亏损 10 美元(225 美元 - 215 美元),而买入的看涨期权盈利 5 美元(225 美元 - 220 美元)。看跌期权到期。交易者损失 5 美元,即总计 500 美元(100 份股票合约),但他们也收到了 396 美元的溢价。因此,损失上限为 104 美元加上佣金。

现在,假设苹果的价格反而下跌,但不低于看跌期权下限。跌至 208 美元。空头看跌期权损失 2 美元(208 美元 - 210 美元),即 200 美元,而多头看跌期权到期则一文不值。通话也将过期。交易者在该头寸上损失了 200 美元,但获得了 396 美元的溢价积分。因此,扣除佣金成本后,他们仍然赚取 196 美元。

铁秃鹰盈利吗?

是的,铁秃鹰可以盈利。当标的资产的收盘价位于到期时的中间行使价之间时,铁秃鹰将获得最大的利润。铁秃鹰从标的资产的低波动性中获利。

什么是铁秃鹰的例子?

铁秃鹰的例子是 75-80 的看涨期权价差与 95-100 的看跌期权价差相结合。这就形成了空头铁秃鹰:空头期权的执行价格相差 15 个点,两个价差相差 5 个点。

什么是风险最高的期权策略?

出售未被拥有的股票的看涨期权是风险最高的期权策略。这也称为卖出无担保看涨期权和出售无担保看涨期权。如果股票价格高于执行价格,那么风险就是有人会看涨期权。当他们这样做时,而您没有股票,您必须以市场价格购买并以较低的执行价格出售。从理论上讲,您的风险是无限的,因为市场上的股票价格可能会无限上涨。