全部文章

选股是一个神话吗?

- 年复一年,共同基金的回报与指数竞争。顶级选股者可能在某一年创下高点,但第二年回报就会下降。共同基金管理费用很高,但共同基金的表现可能一直低于市场。当共同基金经理成功选股时,共同基金的主动管理成本是值得的。但当情况相反时,指数基金是否是投资者的最佳选择?重点摘要共同基金管理费用很高,而且共同基金的表现可能不及市场。

随机游走理论

- 什么是随机游走理论?随机游走理论认为,股票价格的变化具有相同的分布,并且彼此独立。因此,它假设股票价格或市场的过去走势或趋势不能用于预测其未来走势。简而言之,随机游走理论宣称股票走的是一条随机且不可预测的路径,这使得所有预测股票价格的方法从长远来看都是徒劳的。

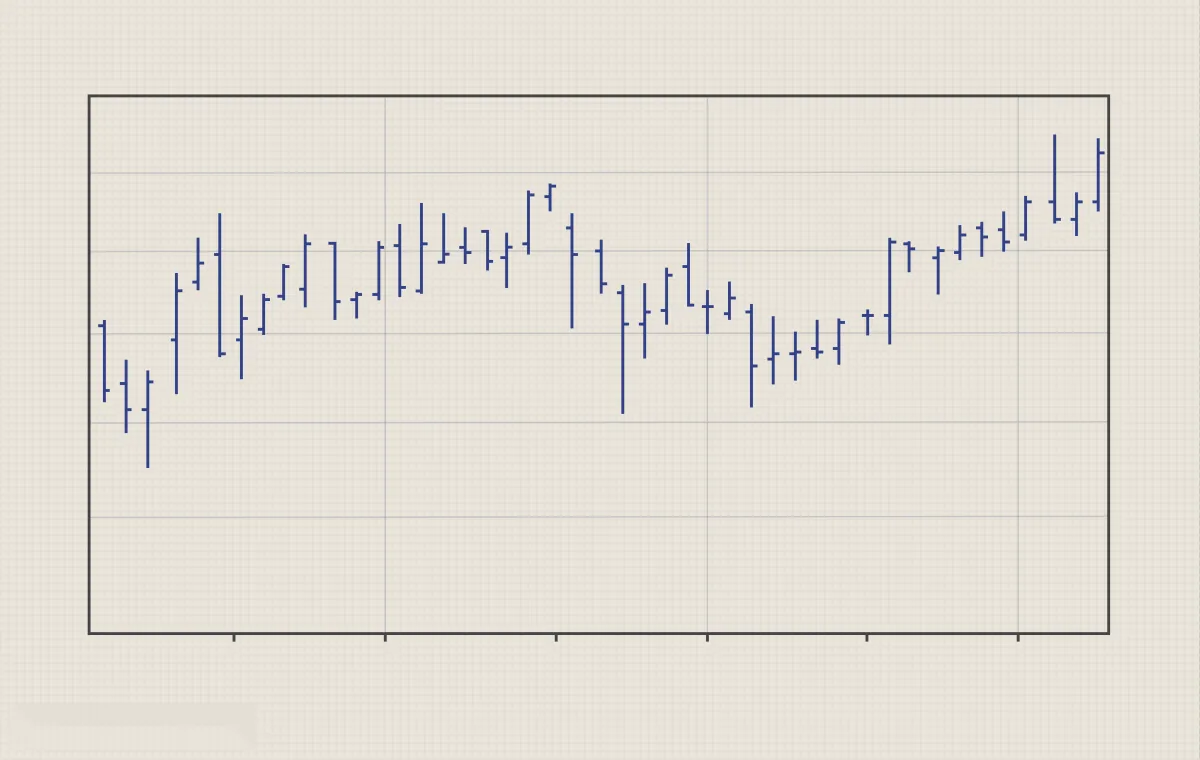

波动图简介

- 由于股票表现出强劲的趋势,波段交易在交易者中越来越受欢迎。事实上,波段图是识别趋势的最常用技术。在本文中,我们将研究如何绘制波动图,更重要的是,如何使用它们来获利。概要波段交易是一种交易方式,试图根据动量的变化在几天到几周的时间内获取证券收益。技术分析师可以使用图表技术来识别波段交易的潜在进入点和退出点。

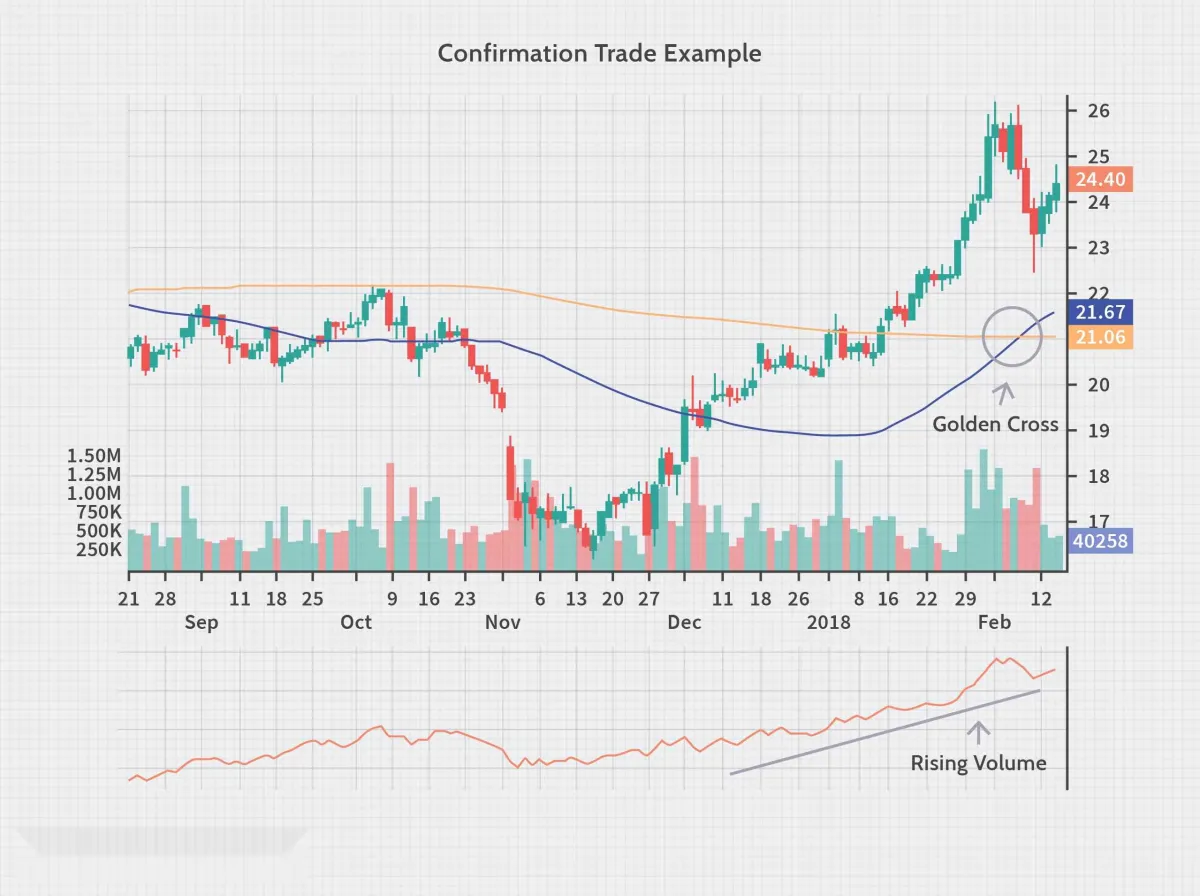

确认定义

- 确认是什么意思?在技术分析中,确认是指使用一个或多个附加指标来证实一个指标所表明的趋势。由于技术指标不是未来价格走势的完美预测指标,因此,如果多个指标发出相同的信号,交易者通常会更放心地决定根据信号采取行动。如果不同的指标发出相互矛盾的信号,这被称为背离。在证券交易中,确认也可能指填写,提供已执行交易的详细信息。

什么是指标?

- 什么是指标?指标是用来衡量当前状况以及预测金融或经济趋势的统计数据。在投资领域,指标通常是指根据特定证券的价格、交易量或未平仓合约得出的技术图表模式。常见的技术指标包括移动平均线、移动平均线收敛散度 (MACD)、相对强弱指数 (RSI) 和平衡交易量 (OBV)。

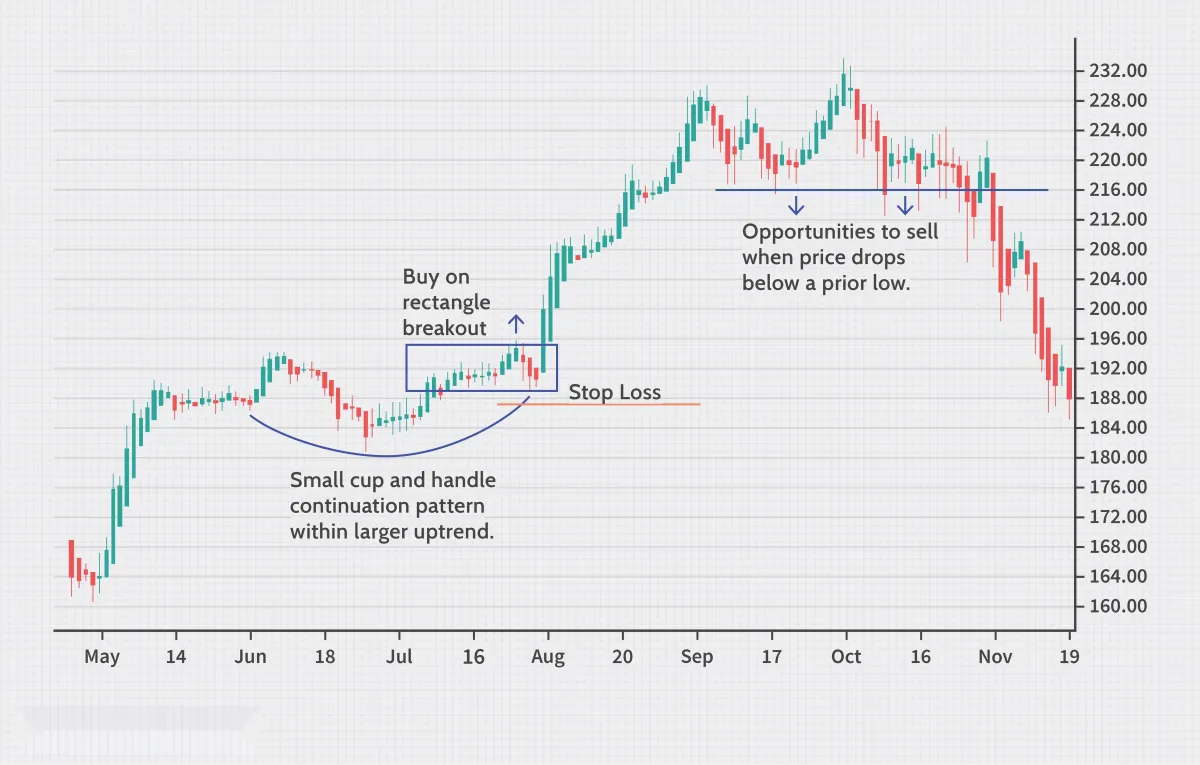

波段交易定义

- 什么是波段交易?波段交易是一种试图在几天到几周的时间内获取股票(或任何金融工具)短期至中期收益的交易方式。波段交易者主要使用技术分析来寻找交易机会。波段交易者除了分析价格趋势和模式之外,还可以利用基本面分析。摘要波段交易涉及进行持续几天到几个月的交易,以从预期的价格变动中获利。

技术指标定义

- 什么是技术指标?技术指标是遵循技术分析的交易者使用的由证券或合约的价格、数量和/或未平仓合约产生的启发式或基于模式的信号。通过分析历史数据,技术分析师使用指标来预测未来的价格走势。常见的技术指标包括相对强弱指数(RSI)、资金流量指数(MFI)、随机指标、移动平均线收敛散度(MACD) 和布林带® 。

股息被视为资产吗?

- 股票股息是否被视为资产取决于您在投资中扮演的角色:发行公司还是投资者。作为股票市场的投资者,您从股息中获得的任何收入都被视为资产。但是,对于发行股票的公司来说,这些股息代表着负债。重点对于股东来说,股息是一项资产,因为它会使股东的净资产增加股息的数额。对于公司来说,股息是一项负债,因为它会减少公司资产的股息总额。

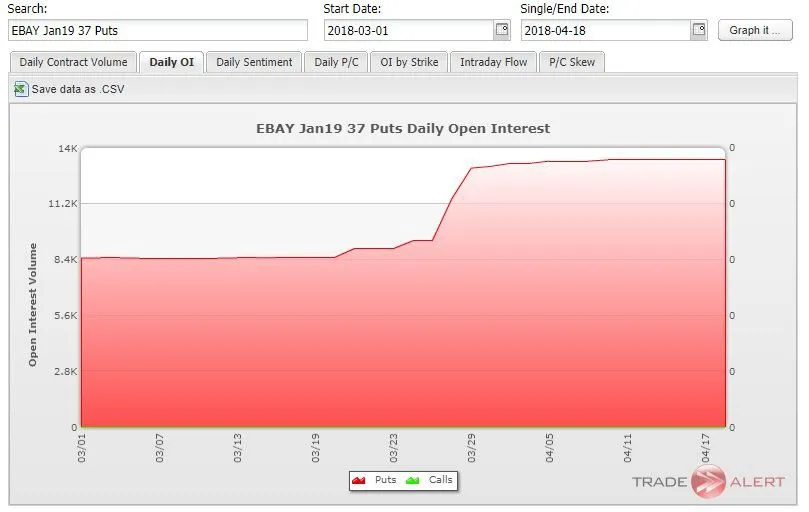

eBay 期权交易员预计股价未来将下跌 15%

- (注:本文基本面分析的作者是一位财经作家和投资组合经理。) eBay Inc. ( EBAY ) 的股价在过去一年中上涨了 21%,最近一位分析师的评级上调预计该股还将上涨 40%。但期权交易员押注 eBay 将在明年初到期时下跌超过 15%。此外,该股的技术图表也表明股价在中期内可能会走低。

全球本地化:含义、优势和例子

- 什么是全球本地化?全球本地化是“全球化”和“本地化”两个词的组合。该术语用于描述在全球范围内开发和分销但也会进行调整以适应当地市场的用户或消费者的产品或服务。一个常见的例子是,汽车在全球销售,但根据当地标准进行调整,例如排放标准或方向盘位于哪一侧。

普通股定义

- 什么是普通股?普通股,也称为普通股,是在公开交易所出售的股票。每股股票通常赋予其持有人在公司股东大会上一票表决权。与优先股不同,普通股持有人不能保证获得股息。美国所有证券交易所出售的绝大多数股票都是普通股。了解普通股普通股代表发行该股票的公司的部分所有权。作为所有者,股东有权对公司股东大会上作出的重大决策进行投票。

初创企业定义

- 什么是初创企业?初创公司是指处于运营初期的公司。初创公司由一个或多个企业家创立,他们希望开发他们认为有需求的产品或服务。这些公司通常以高成本和有限的收入起步,这就是为什么他们从风险投资家等各种来源寻找资金的原因。概要初创公司是指处于业务初始阶段的公司。

认股权证:高风险但高回报的投资工具

- 认股权证类似于期权,赋予持有人以特定价格、数量和未来时间购买标的证券的权利,但没有义务。它与期权的不同之处在于,认股权证是由公司发行的,而期权是由中央交易所(例如芝加哥期权交易所 (CBOE))提供的一种工具。认股权证所代表的证券(通常是股票)由发行公司交付,而不是由持有股票的对手方交付。

储蓄债券需要多长时间才能达到其票面价值?

- 储蓄债券达到票面价值所需的时间取决于债券的系列和出售时的价值。目前美国储蓄债券有三个不同的系列。EE 系列和 I 系列旨在成为储蓄债券,HH 系列旨在成为投资债券。但一般来说,储蓄债券以零息债券的形式折价出售,到期时将达到其全部价值。因此,储蓄债券到期时将达到其全部面值。

是时候兑现你的美国储蓄债券了吗?

- 美国储蓄债券是一项很好的投资。它们安全、提供固定利率,并且无需缴纳州或地方所得税。无论您是祖父母赠送的美国储蓄债券,还是通过第一份工作中的工资扣除购买的,您都可能持有已停止赚取利息的美国储蓄债券。兑现已到期且不再产生利息的储蓄债券相对简单。如果您需要现金,即使是尚未到期的债券也值得兑换。

EE 系列债券

- 什么是 EE 系列债券? EE 系列债券(通常称为“爱国者债券”)是一种不可出售的、有利息的美国政府储蓄债券。这些债券的价值保证在通常 20 年的初始期限内至少翻一番。一些 EE 系列债券的总付息期限超出了原始到期日,最长可达发行后 30 年。EE 系列债券的票面利率在发行时确定,并以长期国债利率的百分比为基础。

储蓄债券计划定义

- 什么是储蓄债券计划?储蓄债券计划是一项工作场所计划,允许员工通过工资扣除购买美国储蓄债券。从每个参与者的工资中留出一笔钱,当积累了足够的钱时,公司就会代表员工购买储蓄债券。该计划可能仅适用于某些员工,例如全职为公司工作的员工。

30 年期国债

- 30年期国债是什么? 30 年期美国国债是一种期限为 30 年的美国国债。30 年期美国国债曾经是美国债券的风向标,但现在大多数人认为 10 年期美国国债是基准。重点摘要30 年期国债是美国政府发行的债券,期限为 30 年。美国政府发行的其他证券包括国库券、票据和通胀保值证券 (TIPS)。

I 系列债券定义

- 什么是 I 系列债券?系列 I 债券是一种不可出售的、有利息的美国政府储蓄债券,其收益为固定利率和可变通胀率(每半年调整一次)。系列 I 债券旨在为投资者提供回报,并保护其购买力。据Treasury Direct称,大多数 I 系列债券都是以电子方式发行的,但您可以使用所得税退款以最低 50 美元的价格购买纸质证书。

一年期固定期限国债(CMT)

- 什么是一年期固定期限国债(CMT)?一年期恒定期限国债 (CMT) 是最近拍卖的 4 周、13 周和 26周美国国库券 (T-bills) ;最近拍卖的 2 年期、3 年期、5 年期和 10 年期美国国债 (T-notes);最近拍卖的 30 年期美国国债 (T-bond);以及 20 年期范围内的非流通国债的内插一年