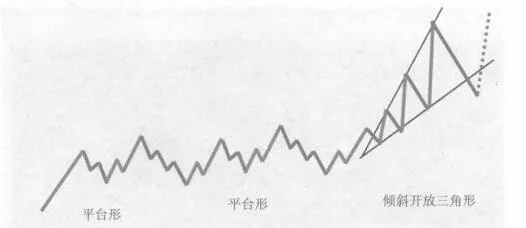

例圖

雙平臺形加三角形的複合型調整浪,是由兩輪3-3-5平臺形調整浪和一輪三角形調整浪相結合的中間由兩個任意三浪連接的複合型調整。後市拉昇兇猛。

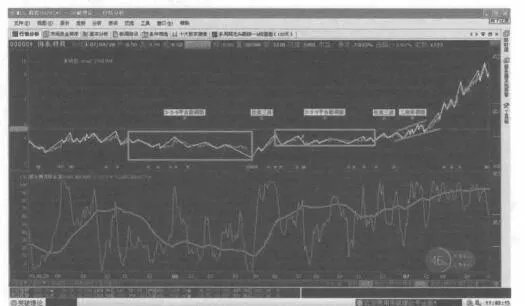

例圖

分浪圖

道氏理論 | 2024年9月29日

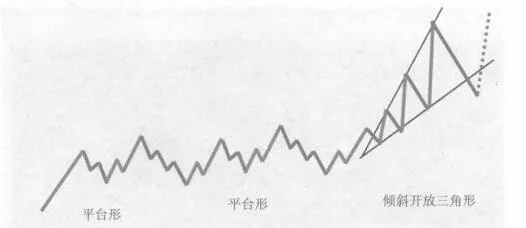

例圖

雙平臺形加三角形的複合型調整浪,是由兩輪3-3-5平臺形調整浪和一輪三角形調整浪相結合的中間由兩個任意三浪連接的複合型調整。後市拉昇兇猛。

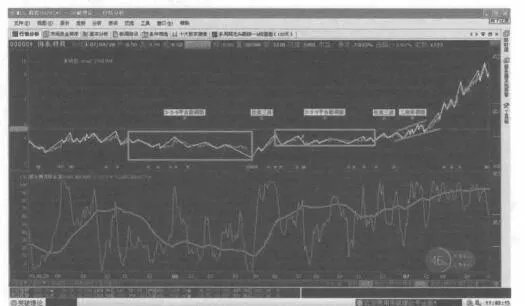

例圖

分浪圖

KDJ指標的黃金交叉與死亡交叉KDJ指標的黃金交叉和死亡交叉,因其所處位置的不同,成色也會有所不同。(1)KDJ黃金交叉。一般情況下,富有質量的黃金交叉應該滿足以下幾項條件。第一,曲線K和曲線J同時自下而上穿越曲線D,交叉點最好位於20線上方附近,這說明股價已經啓動反彈或上漲,且短期內存在一定的反彈或上漲區間。

均線修復的技術含義有以下幾點。(1)被動修復是股價或指數極強或極弱的表現。一般情況下,均線被動修復之後,股價或指數將會繼續沿原來的方向運行。交易者應繼續持股不動或持幣觀望。如圖1所示,魯泰A(000726)。連續強勢上漲。股價遠離均線,市場內獲利盤的拋壓越來越大。但股價並未因拋壓而下跌,而是橫向整理,進行被動修復。

均綫服從是指多條均綫收斂時,各周期均綫運行方嚮不同。後市走嚮將遵循K綫服從均綫,短期均綫服從中期均綫,中期均綫服從長期均綫,日綫服從周綫,周綫服從月綫的規律,長期均綫嚮上則趨勢繼續嚮上,長期均綫嚮下則趨勢繼續嚮下。如上圖所示,中航電子(600372)。

頭肩頂形態分析詳解頭肩頂是出現頻率最高的一種頂部反轉形態,它相對開闊,構築時間也更長由左肩、頭部和右肩三個部分組合而成。下圖爲標準的頭肩頂形態。標準的頭肩頂形態一般來說,從左肩至頭部的一段上漲走勢往往是多方力量的最後一次集中釋放,此時的買盤已不是十分充足,因此,這一波上漲往往會出現一些諸如“量價背離”的頂部反轉信號。

當成交量有限放大的時候,股價會出現加速回升的情況。在股價回升的起始階段,我們通過計算週期相似的50日和60日均線判斷價格回升信號。這兩條均線表現出的發散趨勢,是我們買入股票的重要信號。發散趨勢越是明顯,價格上漲潛力越大。我們如果能把握好交易機會,自然獲得較好的回報。

趨勢線表現出來的股價運行趨勢的強弱,能夠在很大程度上反映趨勢的大小。簡單地說,趨勢線的角度越大,意味着股價上漲或者下跌的趨勢也會更大。股價沿着趨勢線運行的過程中,能夠出現的漲跌空間也會更大。從趨勢線被確認的第一時間,投資者就應該判斷出指數今後運行趨勢的大小。

“在沒有足夠的證據證明基本運動已經反轉的情況下,不要輕言已經轉勢或盲目地預言市場已經見頂或見底,否則逆勢而爲的結果必將是付出慘重的代價。”這是我們都非常熟悉的警句,但問題是怎樣才能做到呢?假如你知道牛市的最後一個階段一般會出現哪些徵兆,就不至於被市場出現的十分看漲的假象所迷惑。

經常關注本公衆號的朋友們,一定都知道K線下跌盡頭線買入形態。其實與之對應的還有一種K線賣出形態,也就是接下來小編要講解的K線上漲盡頭線賣出形態。

如圖2-12所示,2005年,當大盤在998點附近的時候,市場已經極度低迷。記得當時營業部裏很少能夠見到股民的身影,更別說新開戶的股民了。然而物極必反,2006年初股市便開始了一輪轟轟烈烈的大牛市行情,如果投資者能夠遵守逆衆而爲的原則,那麼就將成功地享受隨後展開的主升浪行情。

這是關千大區間當日的第二個真理,也就是短線交易員一定要趕上的大行情波動日。大區間上漲的日子通常都是低開、高收;大區間下跌的日子都是高開、低收。這意味着在交易中必須考慮兩件事情。第一件事是,如果我們自認爲是在大區間上漲的日子進場,那就不要尋找低於開盤價很多的價位買入。