波浪理論所謂的八浪行情,也可以理解爲行情的八個不同階段。如果說波浪理論給我們描繪了行情的時空概念以及運行規律,那麼黃金分割就是對以波段形式出現的波浪進行量化和定義的最好工具。波浪與波浪的銜接與判斷上,最重要的依據就是段落與段落的幅度。波浪和黃金分割有效的結合就可以明確行情的運行趨勢。

同時,在8個子浪的循環中,每段波浪都有不同的特點,對應不同的操作策略:

第1浪:多頭啓動浪

主力心理

市場通常還處在一片清冷之中,對前期經濟和投資環境的萎靡心有餘悸.投資情緒冷清,大家都在等待更低的市場底部,輿論也不鼓勵投資。投資者仍然選擇持幣觀望,甚至把市場的積極表現視作熊市的反彈,但市場主力已經開始逐步入場埋伏。

市場表現

大部分第1浪仍處於底部位置,構築頭肩底的低點或雙底的右底,由於主力的入場埋伏造成在底部開始出現多方量能潮的信號。若在前一波段下跌幅度或力度的時候容易出現V形反彈的第1浪形態,這類第1浪漲幅常常更大。標誌信號是K線圖上出現帶長下影線的大陽線。

交易策略

從波浪的角度,在這個階段當然是積極介入的位階;但實際操作中,因啓動浪常處於多空轉換期,在確認度不夠的情況下,實際操作中應該以逢低吸入爲主,分批進場。一旦構築第1浪失敗,以數浪低點爲止損位置。

第2浪:多頭啓動的確認

主力心理

市場主力在底部吸收籌碼、建倉完畢之後的震倉動作,是主力拉昇前的最後洗盤。但往往在第2浪調整出現的時候,市場看空論點會認爲市場仍處於下跌趨勢,確認第1浪爲反彈而非啓動信號。這時候,應該通過觀察第2浪的回撤幅度和成交量能來衡量上升趨勢是否成立。

市場表現

一般第2浪的整理中,其回調幅度可能達到第1浪幅度的38%或62%,如果前期下跌力度過強,第2浪的回調幅度可能會達到100%,也就是理論上允許第2浪回到第1浪起點,但不應該跌破第1浪的起點。此時,第1浪的起點和第2浪的終點構築雙底形態。

同時,上升趨勢縮量整理,因此一般第2浪的成交量會小於第1浪,成交量波幅也較小,這是賣力衰竭的表現。在第2浪回調結束時,指標系統經常出現超賣、背離等現象,或出現傳統系統的轉向信號,如頭肩底、雙底等。

交易策略

當第2浪縮量回測第1浪的重要支撐位置不破,視爲對第1浪介入上漲的確認,此時形成波段最佳買點,應該積極介入。止損位置同樣是第1浪的數浪起點,因爲第2浪跌破第1浪低點會徹底破壞數浪原則,說明原第1浪並非真正的第1浪,應重新規劃波浪運動。

案例:第二浪中的深幅回調

圖是上證指數在2015年9月到11月的日線走勢,從圖中可以看到,行情在2850點的位置構築平臺下軌開始啓動第一波反彈。但是在3200點的區間上軌再次受到壓制回落,形成了第二波的調整。且第二波的調整幅度相當大,進入了黃金分割的最後支撐區,但是沒有破位。此後放量突破3200點時,第三波主升浪正式展開。

第3浪:多頭主升段

主力心理

第3浪的起點也就是第2浪的終點位置,通常市場仍在糾結第1浪的底部位置是否會被有效突破,同時觀望者衆多。但主力已經完成最後的震倉動作,開始快速哄擡價格,創造波段利潤。此時行情往往突然啓動,表現爲量價齊揚,市場價格快速走高,任何想等待回調入場的願望都會落空。即便出現回調也會非常快速。這時候大多數人開始意識到熊市已經結束,牛市已經到來。

市場表現

在實際行情中,第3浪往往都是最具爆發力的一波行情,運行時間和上漲幅度都是推動浪中最長的一波,在一般情況下爲第1浪升幅的1.618~2.618倍。如果第3浪升幅與第1浪等長,則第5浪通常出現擴延的情況。一般第3浪如果運行時間較短,則升速通常較快。

第3浪中,各種技術指標都會出現買入信號或進入多頭範圍,在市場統一認可牛市之後,成交量也會迅速增加,且經常伴隨向上的跳空缺口出現。

交易策略

在第3浪中,唯一的操作原則是順勢而爲。因爲第3浪的升幅及時間經常會超出分析者的預測。多數情況下,第3浪會以更小級別的5浪或擴延波的形態出現,任何的拉回都是買點。在確認第3浪的時候.激進投資者可以果斷追價,保守型投資者也可以選擇市場漲幅較小的股票再次介入。

案例:第三浪的延展形態

圖是上證指數在2015年2月到6月的日線走勢,從圖中可以看到,2015年3月9日從3198點開始,一直到2015年4月28日,行情構築波段主升浪,主升浪結構極其強勢,以多頭延展波的形態展開,基本不給回調機會。這就是所謂的多頭延展形態。

第4浪:多頭整理浪

主力心理

第4浪往往是非常明顯的調整浪.市場指數和大多數股票處於強勢震盪形態,往往也是主力試探市場,準備出貨的波段。

第4浪的持續時間可能非常長,這個時候指數和股價都已經運行到了相對高位,市場人士開始提示風險,但第3浪的強勢讓投資者欲罷不能,仍處於習慣性的追價操作當中,第4浪的調整就會讓第3浪的追加盤成爲套牢盤。一些對於市場運行習慣和波浪不瞭解的投資者往往就會在第3浪的高點介入而在第4浪的回調止損,第5浪啓動越過第3浪的高點再次介入從此被牢牢套死。

市場表現

從形態上看,第4浪常常是最複雜的一浪,以三角整理最常見。如果第4浪以平坦形或N字形出現,a小浪與c小浪的長度將會相同。幅度上,第4浪一般不會超過第三浪的38.2%位置,成交量開始收窄。

第4浪與第2浪具有很強的互換性,經常是交替形態的關係,即單複式交替或平坦形、曲折形或三角形的交替。如果第2浪以簡單形態出現,第4浪則以複雜形態出現,如果第2浪調整時間已經很長,第4浪的整理時間就會相對更短。

第4浪的底不會低於第1浪的頂,卻常常更爲其後更大級數調整浪中A浪的低點。

交易策略

第4浪的時候,波段操作者應該開始警惕風險,隨時準備出貨。注意,在指數第4浪的時候,大部分個股都會提前到達個股的波段性頂部位置,尤其是小盤類股票往往先於大盤做頭,由強轉弱,這種個股轉折信號出現後應果斷賣出。短線投資者仍可以尋找強勢股拉回的介入機會,但是務必逢低買入,並設置嚴格止損。

案例:第第4浪的互換形態

圖同樣是上證指數在2014年2月到6月的日線走勢,我們看到,當多頭第1浪啓動之後,第2浪的調整相對簡單明快,拉回之後繼續上漲,展開第3浪的多頭延展形態。但在之後的第4浪中,整理的形態就相對複雜,時間也更長。這就是第2浪與第4浪的形態互換,通常在大級別的行情中,第4浪都會以相對複雜和長時間的形態出現。

第5浪:多頭的未波段

主力心理

驅動浪的最後一浪,常常以並噴形式表現而讓原本畏懼高價的投資者忽略了風險追高介入,市場處於狂熱狀態,但市場主力則藉此出貨。在第5浪的時候,技術指標大多展現背離或者鈍化,成交量大多小於第3浪,但不排除在第5浪的高點出現成交量井噴的情況,尤其發生在個股方面。

市場表現

一般第5浪上升動力已經不足,勢頭不會比第3浪更猛。如果第1. 3浪等長,則第5浪經常出現擴延。如果第3浪出現擴延浪,則第5浪幅度與第1浪大致等長。除非發生擴延的情況,第5浪的成交量及升幅均小於第3浪,形成波段性的量價背離,並且常伴隨技術指標的頂背離或鈍化。

幅度上,第5浪常與第1浪相當或在第3浪的61.8%左右,有時也會出現第5浪高點比第3浪更低的現象,被稱爲“失敗的第5浪",形態上形成雙頂結構,後市看跌。

交易策略

到達第5浪的時候,波段操作者就已經開始逢高減倉,同時,所有的交易都開始設置保護性的止盈止損。

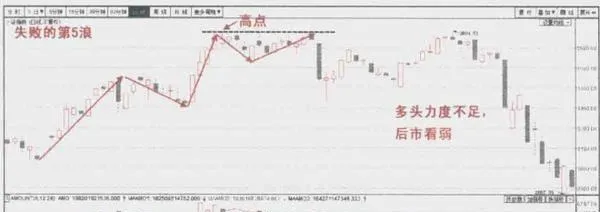

案例:失敗的第五浪

圖是上證指數在2015年9月到2016年1月的日線走勢。按這樣的數浪方式,可以看到,第5浪雖然仍有衝高,但動力不足,且量能收縮,顯示出多頭氣勢的衰竭。形態上幾近完成之後不創新高,視爲“失敗的第5浪”。一般這種形態會比較多地出現在大級別的空頭反彈波段中,形成右頂偏低的雙頭形態,後市看跌。

第6浪A浪:多空轉折浪

主力心理

A浪的情況和第1浪正好相反,這個時候,市場一片狂歡,完全忽略風險的存在。在這個時候,市場的下跌反而被認爲是人場的機會,千金難買牛回頭的論調反覆出現,高位接盤的人不願止損,從此出現大面積虧損而牢牢套死;即便意識到前方大牛市已經結束,市場交投也依然活躍,不斷有人試圖參與反彈。但主力恰恰乘此機會大量拋出手中盈利籌碼,因此,不管市場如何論調,拋壓始終大於買力。

市場表現

A浪可以爲3波或者5波的形態。在A浪以3波調整時,後市下跌力度較弱,後續的B浪反彈有機會回到高點甚至創下新高;但在多數情況或大級別行情中,A浪往往以5小浪形態出現,此時幅度上出現較大的破壞力,後市下跌力度較大,B浪反彈只能到達A浪的50%~61.8%的反彈位置,後市極弱。A浪下跌的形態往往是研判後市強弱的重要依據。

交易策略

操作上,當轉折信號發生,確認A浪的時候.應果斷止盈止損,不要戀戰等待反彈。

第7浪B浪:多頭最後出逃機會

主力心理

經過A浪下跌之後的超跌反彈,回踩確認阻力的過程,主力已經淡出市場,大部分情況下並不會重倉參與這樣的波段反彈格局。但市場很多散戶不知道這是最後反彈機會,反而在前期的多頭思維下認爲這是新一波段多頭的啓動,往往造成在前期第4. 5浪中逢高離場的投資者反而在這個階段重新買入。如果說第5浪是套在山頂,這一波的人就是套在山腰,造成的結果都比較嚴重。

市場表現

在A浪以3波形態出現的時候,B浪的走勢通常很強,甚至可以超越A浪的起點,形態上以箱體震盪和三角整理的概率更大。而A浪以5波運行的時候,B浪通常回調至A浪幅度的0.5~0.618。升勢較爲情緒化,維持時間較短。

因爲主力通常不會重倉參與這樣的反彈,因此B浪和多頭重啓最大的差別在於B浪的成交量往往不足,和A浪相比形成下跌有量反彈無量的空頭市場信號。

交易策略

所有做多交易最後的離場機會,切忌追高。小級別週期上的B浪通常不建議普通投資者參與,空間小風險大。相對大級別的B浪有操作空間,但是注意短線操作爲主,且需要嚴格止損。

第8浪C浪:消耗性的下跌浪

主力心理

市場經歷反彈後,主力基本淡出市場,熱錢退出,市場在沒有大資金運作的背景下,持續下跌,與第3浪的致看多相對,C浪通常是一致看空的過程。

市場表現

除三角形之外,在多數情況下,C浪的幅度至少與A浪等長,破壞性和殺傷力最強,大多會跌破A浪的底部,調整時間也超過A浪。在A浪跌勢迅猛,B浪反彈不足的大級別行情下,C浪的走勢可能延長,遠遠超過A浪。

與第3浪特性相似,必定以5子浪形態下跌,股價全線下挫。區別是在C浪的末端,市場會出現企穩的現象,以連接下一個多頭啓動浪的到來。

交易策略

強力止損,持幣觀望,通常爲殺傷力最強波段,消耗空間和時間的調整浪。即便連接多頭啓動浪也有反覆過程,買入不急。

案例:最具破壞力的C浪下跌

圖是上證指數在2007年4月到2014年10月的日線走勢,是上證指數到今天爲止最漫長的熊市過程。因爲2006~2007年的瘋狂大牛市,市場失控到了極點之後,所有的價格大幅偏離了股票本身的價值區間。兩年的瘋狂用了整整7年的時間來修復。這個大熊市的過程,從結構上清晰地分爲三段,第一段A浪從空間上修復價格,完成多空轉換;第二段B浪反彈,超跌反彈波段,給了前期的套牢盤最後的逃命機會;而最後的第三段C浪下跌,則是熊市的主體,佔據了整整5年時間。在這5年中,始終漸行漸低的股票市場讓股票市場的賺錢效應差到了極點,讓這個投資方式逐漸被人們拋棄。這就是最具破壞力和消耗性的下跌浪。但是另一方面,價值修復之後,機會也慢慢形成了。這就是波浪的循環。