以成本爲核心的趨勢分析與運用要點

對於任何一家公司果說.成本的範圍是廣泛的,除了日常經營所必須投入的各項支出外,納稅也是一項重大成本。由於物價總體呈現上升趨勢,每個企司的營運成本的絕對值必然也總體呈現上升趨勢。在這種大趨勢下,上市公司只有通過增加收入來抵消成本的上升。如果在某一個階段,收入增長速度不能快過成本上升速度,那麼,公司的股價就會表現出戚本主導的趨勢。在收入與成本的關係中,收入在絕大多數情況下佔據主導地位。

稅收政策對股價趨勢的影響

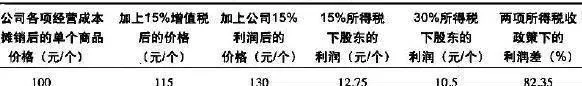

儘管稅收在計算的時候,是以商品銷售價格進行折扣計算,表面上是在商品價格範圍內徵收。但是,實際上,稅收最終都會成爲商品出售者或者消費者的成本,而且,這些成本,最終都會落到公司股東的身上。我們通過下列表格(見表4-4~表4-6),看看稅收兩股東利潤的影響。

表4-4 商品價格對股東和利潤的影響

很多上市公司的產品價格,通常都不是完全由公司自主定價的。因此,當稅收政策監生變化的時候,因爲調整所獲得的利潤或者虧損,都會由上市公司股東承擔。

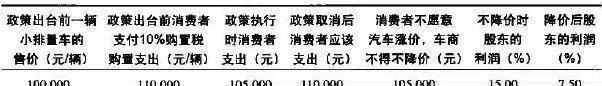

以2009年國家出臺1.6排量以下汽車購置稅減免50%政策爲例。購置銳,本身是一項由消費者承擔的稅收,表面上與汽車供應商沒有關係。但實際上,影響是很大的。原來政策執行的比例是10% ,優惠期間執行5%, 2011年取消優惠後恢復到10%。

表4-5是購置稅執行與停止執行時,一輛汽車實際售價與股東利潤的關係。

表4-5 一輛汽車實際售價時股東和利潤的影響

表4-5顯示,在國靠政策優惠期間,汽車生產商的利潤是豐厚的。關鍵是,消費者此時認爲購車成本較低,所以大量購置,增加了購買數量。當政策取消後,儘管車商降價,但稅率提高了,給消費者的感覺是不合算,汽車銷售量容易下降。這樣,相比之下,股東利潤下降幅度就更大。

股價的趨勢,最終是圍繞着股東利潤的變化而變化的。所以,儘管國家政策執行到了2010年年底,但汽車股的上升趨勢提前結束。

稅收政策主導的股價趨勢,主要包括兩類:一類是行業性鼓勵盎展形成的政策,常見的有鼓勵環保、科技進步等企業所得稅優惠政策,也有鼓勵消費的政策,如上述汽車行業消費優惠政策;另一盤是地區性鼓勵發展形成的政策、如近年來國家對邊境地區經濟發展的支持政策,如海南國際旅遊島政策、西藏與新疆地區監展政策,等等。都包含着稅收方面一些優惠政策。

投資者在做稅收政策方面的趨勢投資時,應當注意如下要點:

(1)高度關注政策的新動向。股票市場的實踐證明,由於稅收對上市公司業績影響的顯著性,投資者時稅收政策變化非常敏感,所以,往往在國草相關政置準備和制定的過程中,從投資者打聽到相關信息開始,股價就開始形成上升趨勢。通常,隨着政策的逐步落實,趨勢就會不同程度地快速發展。如果投資者對這類政策動向新信息過分遲鈍,最好不要參與。

(2)稅收政策題材形成的趨勢,通常都只有一波趨勢性行情,很少形成第二波行情。這一波行惰,短則維持3個月左右,長則維持1年左右。之後, 無論這個政策執行落實到位情況如何, 都不會再形成整體性趨勢行情。最多隻會國爲其中某些個股獲得良好收益。形成個股業績行情。因此,做這種趨勢性行情,投資者最忌諱的是炒冷飯,也就是已經過去的題材,還經常撿起來當做新題材炒作。國內股市歷史上,幾乎每年都在新的題材行情炒作,但幾乎沒有重複過。

表46是歷史上一些著名的題材股行情。

表4-6 著名的題材股行情