蠟燭圖形態讓您對價格行爲一目瞭然。雖然基本燭臺形態可以提供一些對市場想法的洞察,但這些較簡單的形態常常會產生錯誤信號,因爲它們非常常見。

下面,我們將瞭解更高級的燭臺形態,它們具有更高的可靠性。其中包括島形反轉、鉤形反轉、三間隙和踢球模式。

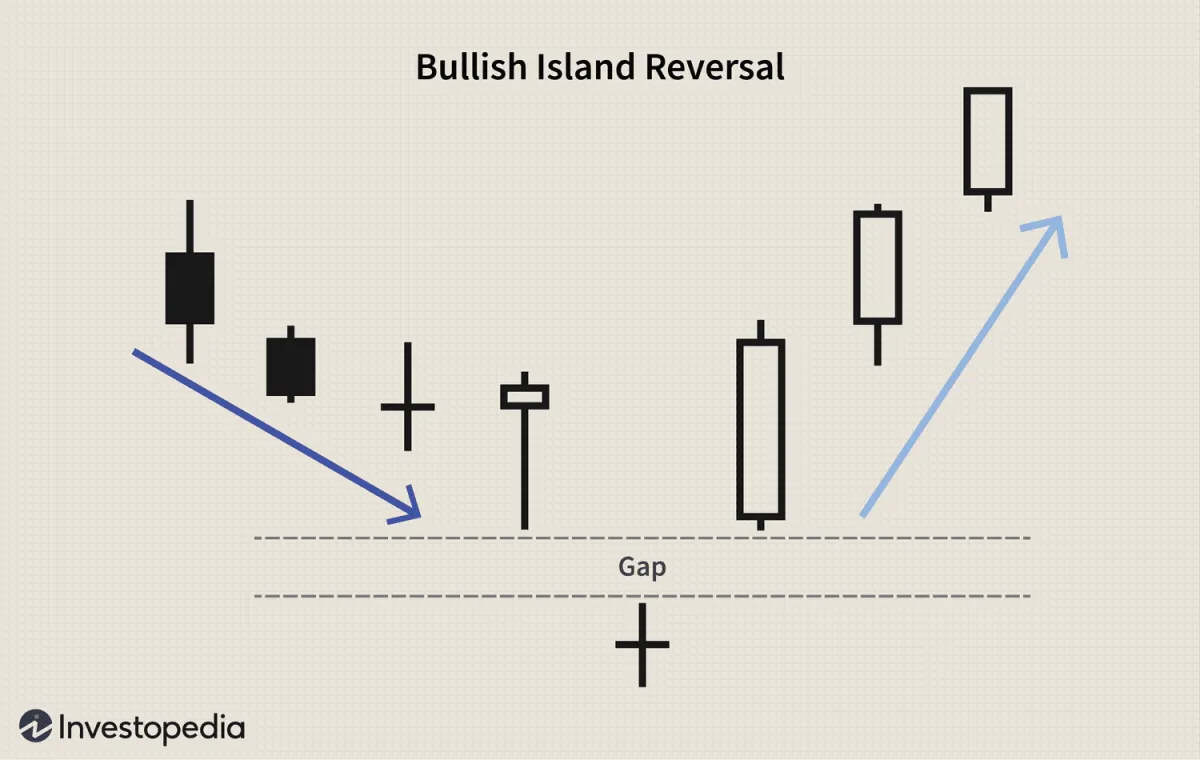

島形反轉形態

島形反轉是強烈的短期趨勢反轉信號。它們是通過反轉燭臺和其兩側的兩根蠟燭之間的差距來識別的。這是一個看漲的例子。價格向下移動,跳空較低,然後跳空向上並繼續走高。

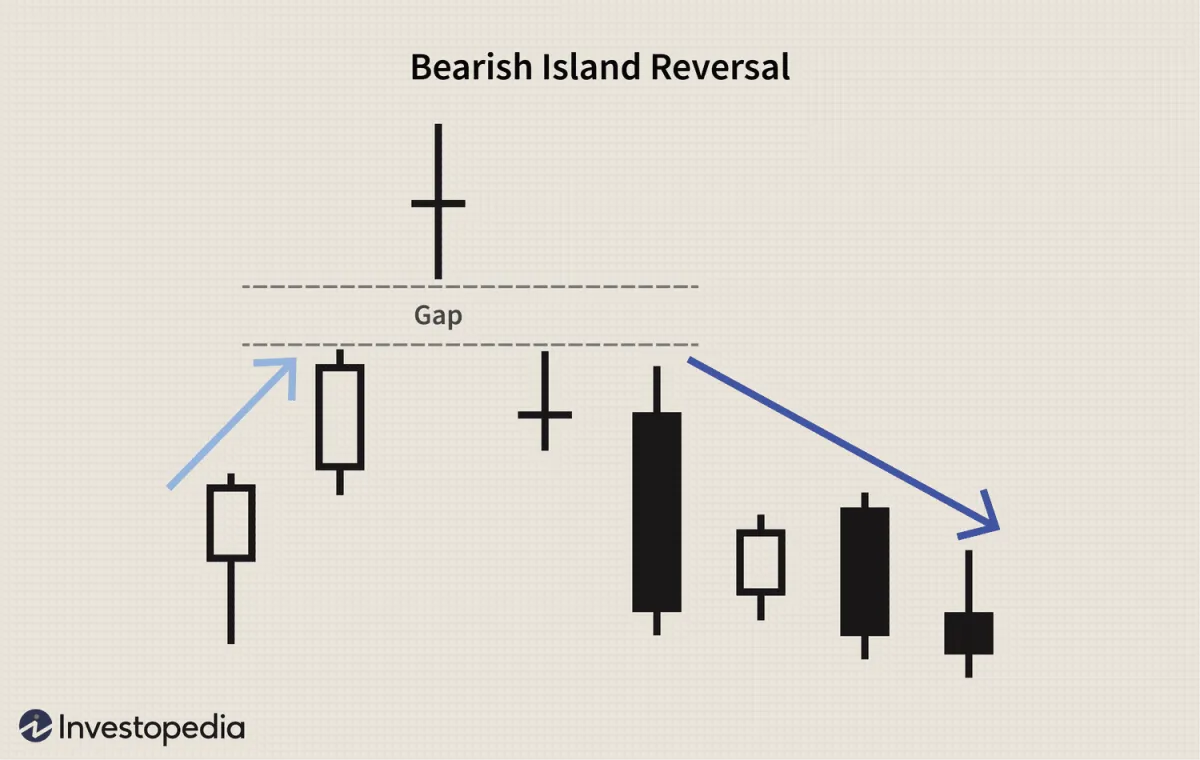

下面是相同模式的看跌示例。

入場:島形反轉顯示猶豫不決以及多空之間的戰鬥。這通常以長尾十字星蠟燭爲特徵,在延伸趨勢之後出現高成交量。在缺口之後並朝相反方向移動時進行交易。對於看跌形態,在缺口後做空並朝相反方向移動。對於看漲形態,在缺口後進入多頭並向相反方向移動。

退出:退出既指目標又指止損。通過這種模式,您希望捕捉遵循該模式的價格推力,但一旦該推力開始減弱,就該退出了。如果價格回落填補缺口,則反轉形態無效,您應該立即退出。因此,止損可以設置在缺口處或“島”蠟燭附近。

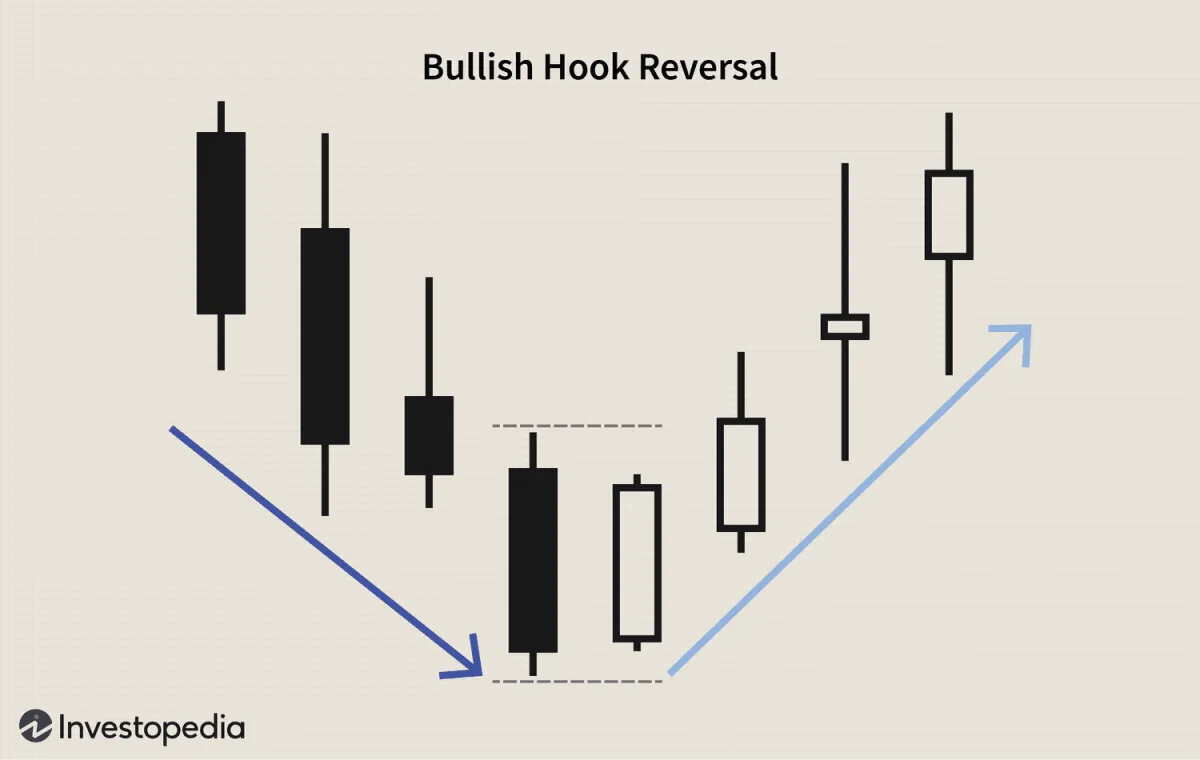

鉤形反轉形態

鉤形反轉是中短期反轉形態。與前一天相比,它們的低點更高,高點更低。以下是看漲和看跌模式的示例。

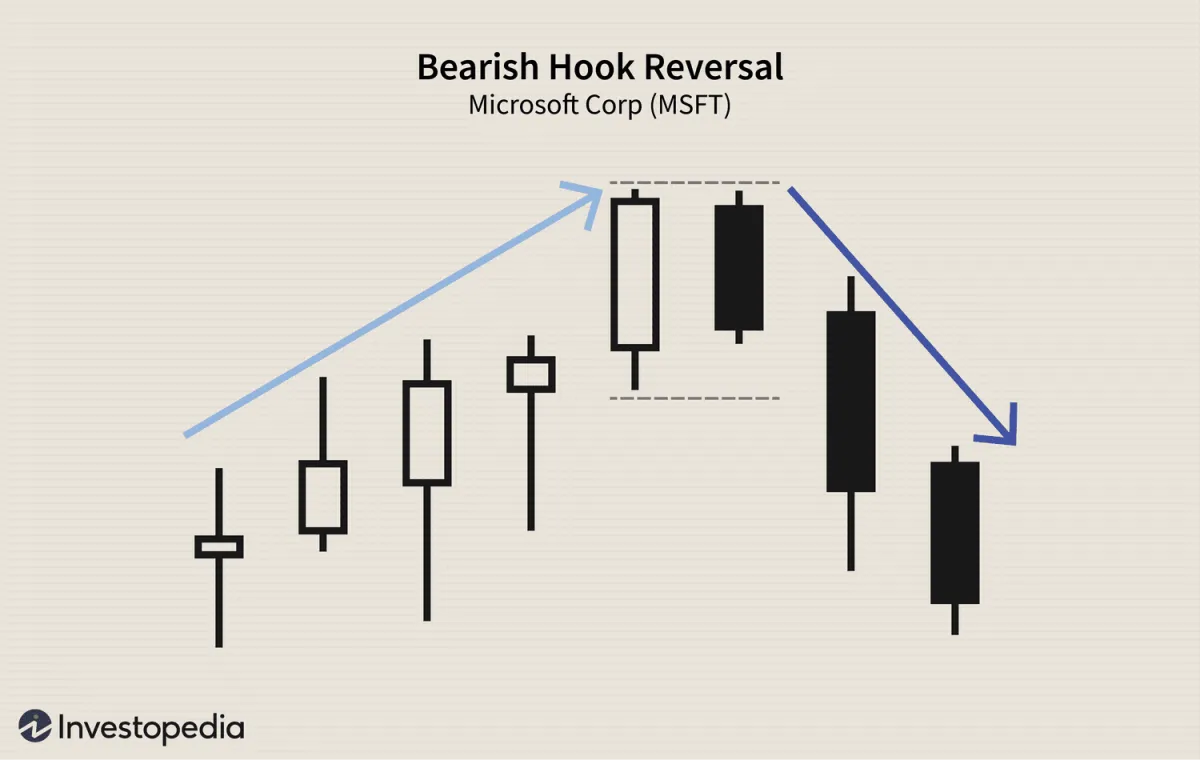

下面是相同模式的看跌示例。

入場:在看漲形態中,先是下降趨勢,然後是兩天的上升趨勢。第一個或第二個上漲日突破了最後一個下跌日的高點。這是應該進行多頭交易的第二天,因爲該模式表明價格可能會繼續上漲。對於看跌形態,有一個上升趨勢,隨後是兩個下跌日,並且第一個或第二個下跌日突破了最後一個上漲日的低點。這是應該進行空頭交易的第二個下跌日,因爲該模式表明價格可能會下滑。

退出:在交易該模式之前瞭解您的退出點。在大多數情況下,您會看到急劇反轉,如上圖所示。任何相反的情況都表明該模式不起作用,因此立即退出。因此,對於看跌形態,止損可以設置在近期高點上方;對於看漲形態,止損可以設置在近期低點下方。僅根據形態我們無法知道反轉會持續多久。因此,只要價格朝預期方向移動,就維持交易。當走勢減弱或出現相反方向的模式時,獲利了結。

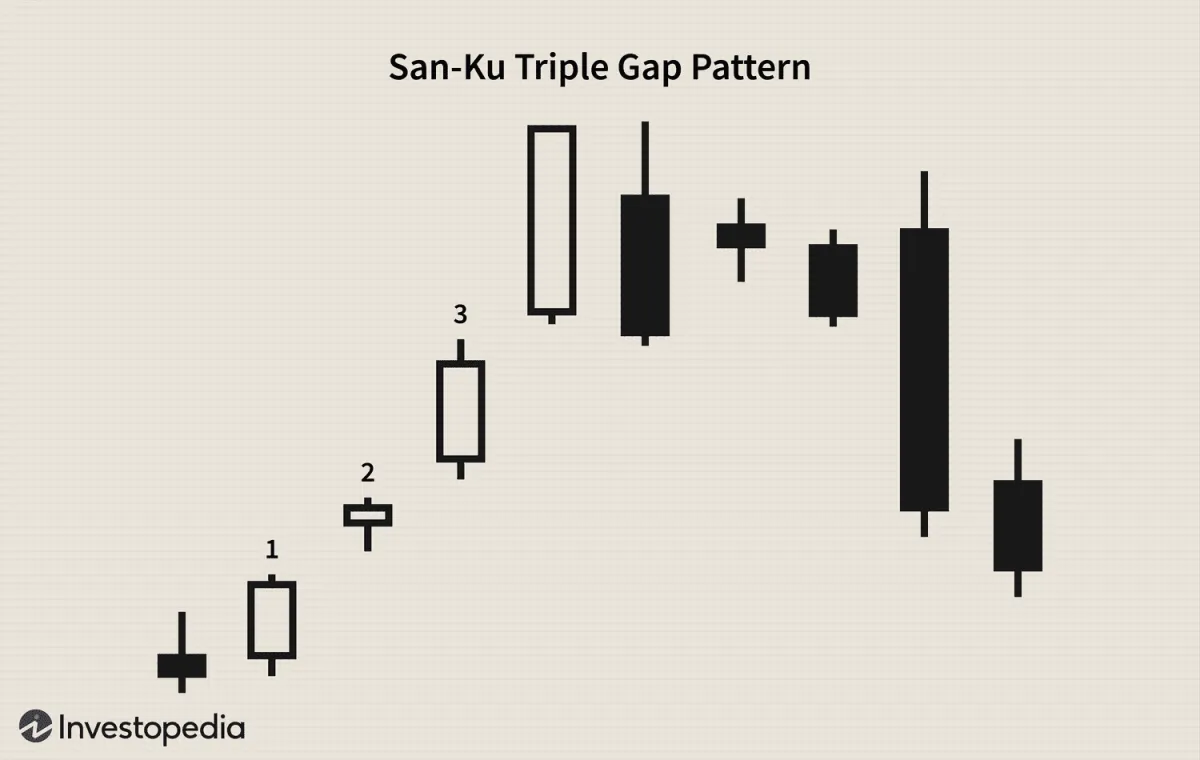

San-Ku(三間隙)模式

San-ku 形態是預期趨勢反轉信號。該模式並不指示確切的反轉點。相反,它表明在不久的將來可能會發生逆轉。該形態是由連續三個交易時段形成的,且其間存在間隙。雖然每根蠟燭不一定必須很大,但通常至少有兩到三根蠟燭。

這是一個三缺口形態,標誌着上升趨勢的結束。價格正在加速上漲。連續三個差距更高。由於這種勢頭不可能永遠持續下去,買家最終會筋疲力盡,價格也會朝相反方向移動。

進場:這種模式的運作前提是價格在大幅波動後可能會回落,因爲交易者將開始獲利了結。要獲得反轉可能性的更多證據,請尋找相對強弱指數 (RSI)的極端值或等待移動平均線收斂背離 (MACD)的交叉。

退出:該模式預示着反轉。如果沒有發生,請退出因這種模式而進行的任何交易。價格必須遵循預期方向才能使信號有效。如果做空,可以將止損訂單放置在該形態高點之上。趁着下行勢頭持續,乘勢而上。由於未知拋售會持續多久,因此當您看到相反方向的反轉信號或拋售勢頭放緩時獲利了結。

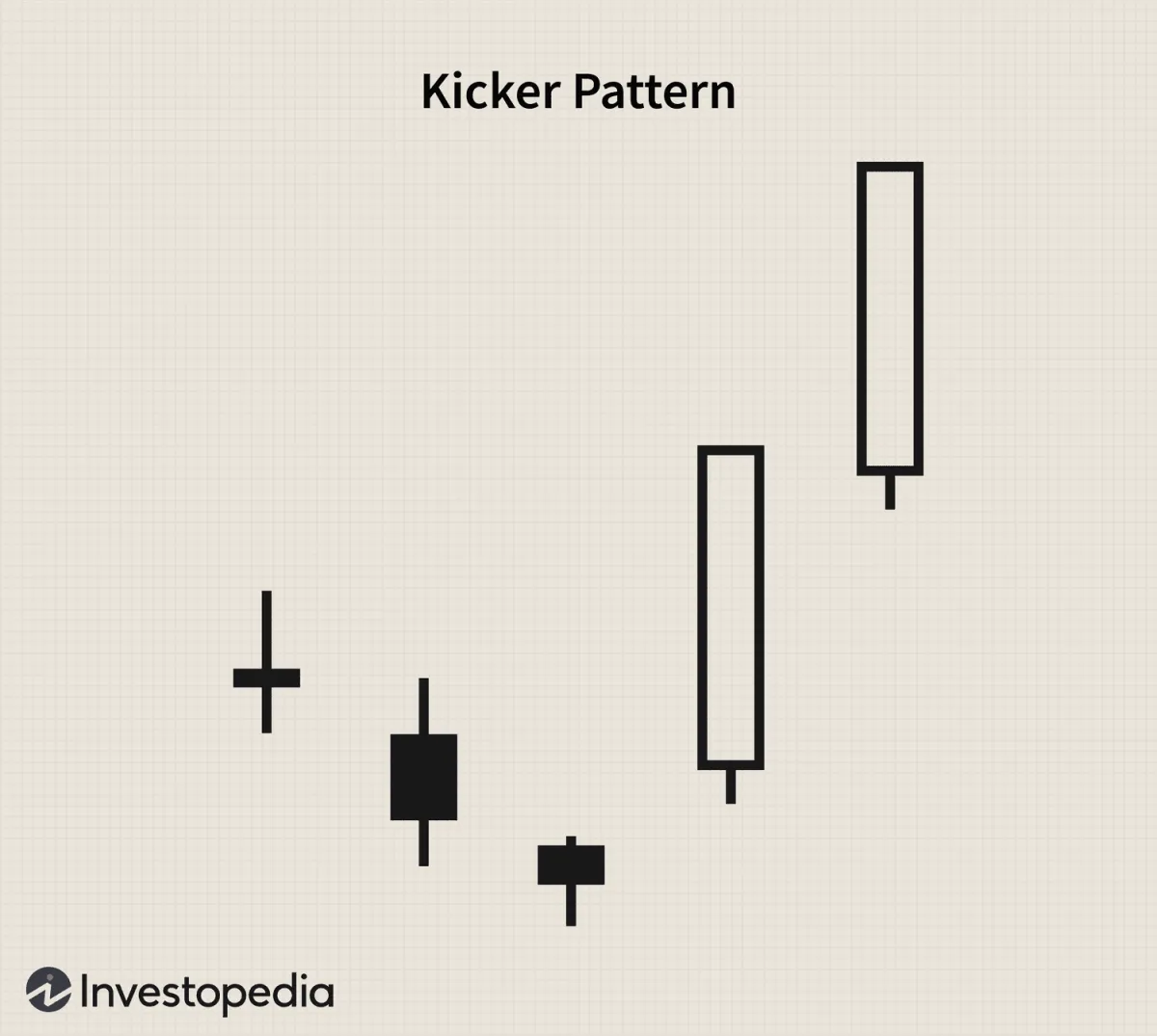

踢球模式

踢腳形態是最強、最可靠的燭臺形態之一。它的特點是在兩個燭臺的跨度內價格出現非常急劇的反轉。在此示例中,價格正在走低,然後趨勢因相反方向的缺口和大蜡燭而逆轉。第一根大綠色蠟燭是踢腳蠟燭。第二根強勁的綠色蠟燭顯示了強勁形態的後續走勢,有助於確認反轉已經到位。

入場:這種價格行爲告訴您一組交易者已經壓倒了另一組交易者,並且正在建立新的趨勢。理想情況下,您應該尋找第一根和第二根蠟燭之間的差距以及高成交量。在踢腳蠟燭(上圖中第一根綠色蠟燭)的收盤價附近或在第二根蠟燭的開盤價附近入場。

退出:將止損設置在啓動蠟燭的最低點下方。由於啓動蠟燭可能非常大,這可能意味着您的止損距您的入場點有相當大的距離。至於目標,這種模式通常會導致強烈的趨勢變化,這意味着交易者可以利用踢腳線的勢頭進行短期交易,甚至可能是中期交易,因爲價格可能會繼續朝這個方向發展一段時間了。

爲什麼這些模式有效

所有這些模式的特點是價格單向移動,然後出現相反方向的蠟燭,顯着推向先前的趨勢。此類事件讓那些押注先前趨勢持續下去的交易者感到不安,常常迫使他們在觸及止損位時平倉。這有助於推動朝着新方向持續前進。這個想法來自一個更簡單的燭臺概念,稱爲推力線。例如,如果存在上升趨勢,如果形成下降蠟燭但保持在最後一根上升蠟燭的上半部分內,則對趨勢造成的損害很小。但如果下降蠟燭的移動幅度超過最後一根上升蠟燭的一半,那麼在該上升日買入的人中有一半以上處於虧損狀態,這可能會導致進一步的拋售。

上述模式更加強大,因爲方向的急劇變化使許多人失去了他們需要擺脫的位置。此外,當交易者發現逆轉時,他們會朝新的方向進行交易。這兩個因素——之前的交易者退出和新交易者進入——都有助於推動價格向新的方向發展。

話雖如此,在任何情況下嘗試進行逆轉交易都可能存在風險,因爲您的交易是與當前趨勢相反的。牢記大局。例如,在強勁的多年上升趨勢中,反轉信號可能表明在更大的上升趨勢再次開始之前僅需要幾天的拋售。

結論

這些先進的燭臺與強勁的價格走勢相關,並且經常出現缺口,從而導致方向的急劇轉變。交易者可以通過注意到這些模式並在價格朝新方向移動時迅速採取行動來參與。燭臺形態沒有價格目標,這意味着交易者不應該貪婪。趁着這股勢頭持續下去,但如果出現麻煩跡象就趕緊退出。利用止損單或追蹤止損。