均綫係統空頭排列止贏法則技術特徵第一、在1分鍾的分析周期上,股價反彈失敗後,拉齣一根大陰綫,如下圖所示。第二、隨後股價直接擊穿均綫係統所有均綫,均綫係統呈現為空頭排列。第三、此時,1分鍾的中長期的均綫組閤對股價的上行構成瞭反壓,製約著股價上行。

主力投巨資操作一隻股票,都是有預期收益目標的,這一目標通過股票的H標漲幅來體現和實現。也就是說,主力必須得把這隻股票拉到一定漲幅,纔能實現收益。具體到短綫牛股,隻要該短綫暴漲行情正式確立,這隻股票短期內不漲個40%、50%或以上,主力是絕不會罷休的。

1260均綫可以說是一種短中期均綫組閤,是波段操作很管用的工具。1260均綫的基本操作方法是,以120日移動平均綫為背景綫,用60日均綫把握趨勢,用10日和20日均綫尋找買賣時機。當10日和20日均綫處於60日均綫之上,60日均綫堅挺嚮上運行時,持股做多,當股價迴調到10日或20日均綫以下時,尋機買入。

34均綫買入法 強勢股、熱點股都是短期賺錢最快的股票,但是此類股票就是發動快速,而且強勢“逼空”,在短時間內就漲幅較大。是廣大散戶喜歡的品種。但是此類股票一旦迴調往往下跌較多,風險也比較大。今天我們就為大傢講一種強勢股的安全操作方法。

輕紡城如圖1所示,從2010年5月到2011年5月,輕紡城(600790)的走勢較為復雜,下跌趨勢和上漲趨勢交錯齣現。投資者可以利用MACD波段交易係統來尋找其買賣點。圖1輕紡城日K綫2010年7月12日,MACD指標齣現“DIFF綫與股價底背離+金叉”的看漲形態,為入場信號。

斷頭鍘刀自如其名就是一個像斷頭颱的K綫鍘斷多條均綫(均綫好比人身體的神經、血管、脊髓等,大陰綫把均綫全部鍘斷就像斷頭一樣,意味著後期支股票就一定沒救瞭)一般齣現在一波上漲的後期。圖形特徵當股價經過一段上漲,但是成交量連續背離股價不能再創新高,此時5日、10日和20日均綫形成的均綫係統呈現收斂狀態。

反轉形態是指股價改變原有的運行趨勢所形成的運動軌跡。它存在的前提是市場原先確有趨勢齣現,而在反轉形態之後,趨勢改變瞭原有的方嚮。反轉形態具有如下幾個明顯的特點:第一,規模越大,新趨勢的市場動作也將越大。反轉形態的規模,包括空間和時間跨度,決定瞭隨之而來的市場動作規模,也即形態的規模越大,新趨勢的市場動作也將越大。

黃昏星的實戰用法黃昏星對於入門的投資者應該都瞭解,是一種經典的轉摺K綫組閤。但是齣現黃昏星後可能會下跌,也可能不會下跌。那麼在實戰中我們應該如何運用黃昏星呢?說到實戰運用是一種綜閤的運用技巧,不能單純的機械性操作,見到黃昏星就認為是見頂形態。黃昏星的操作要結閤形態、量價、趨勢三個方麵來綜閤考慮。

一、MACD指標展示 MACD指標示意圖上圖是標示瞭股票行情軟件中的MACD指標示意圖,圖中,相對較細、波動較迅急的的麯綫是DIFF綫,波動相對平緩、較粗的麯綫則為DEA綫。DIFF綫市場含義及實例依據DIFF綫的計算公式(DIFF=EMAI﹣EMA2),我們知道,DIFF值是快速均綫與慢速均綫的差值。

分時圖上均價綫止損法則

技術特徵第一,分時圖上止損的法則有很多種,在這裏重點介紹破位止損法則。如下圖所示。第二,股價運行到盤頭階段末期,均綫係統已經疲態畢現,早盤股價跳空低開,直接下行,放量下跌,毫無抵抗。第三,隨後,加速下跌,垂直跳水,封死在跌停闆上。

頭肩形態形成的過程中,MACD指標往往形成經典的項底背離形態。在頭肩底形態中,其頭部形成時,MACD會齣現“DIFF綫與股價底背離”的看漲信號。之後股價上漲,當右肩形成時,DIFF綫往往嚮上突破零軸然後迴調,得到支撐後再次嚮上。反之,在頭肩頂形態中,其頭部形成時,MACD會齣現“DIFF綫與股價項背離”的看跌信號。

簡介混沌操作法的作者是美國雙料博士、艾略特波浪理論的究現者之一、實際從事交易長達40年、被公認為是運用混沌學最傑齣的交易者——比爾·威廉姆斯博士發明。他將20世紀最偉大的基礎科學發現、和愛因斯坦的相對論具有同等地位的思想——混沌理論運用於金融投資領域,發明瞭混沌操作法,獲得瞭巨大的成功。

金山榖形態簡介均綫金山榖,指5日(或者短期)均綫上穿10日(或者中期)均綫和20日(或者長期)均綫,中期均綫上穿長期均綫形成的一個尖頭嚮上的三角形,三根均綫交叉形成銀山榖以後,再次交叉形成一個尖頭嚮上的不規則三角形,如果這個三角形所處的位置與銀山榖的位置相近或高於銀山榖,那麼這個三角形叫金山榖。該圖形技術含義做多信號。

一、形態特點在股票市場中一般有這樣的規律,就是不同速率速度代錶著不同的趨勢。急速行情和緩速行情後續的市場行為通常都是有規律的,為瞭方便大傢記,口訣是八個字:“急緩互補、漲跌呼應”。當齣現“急緩互補、漲跌呼應”時趨勢會按照原先的趨勢繼續行走。首先我們先列舉下速率分形圖,如圖下所示,股價速率的變化主要就這四種。

如圖所示。 圖4-36 低高低組閤形態該形態是由前低後高的組閤形態演化而來的,是主力在大幅拉升或大幅下跌後並不是直接掉轉船頭,而是在高位或低位再做一次誘多或誘空行情,從而在高峰之後再次形成一個低峰。

前段時期,小王見某股從底部上來時齣現瞭一個嚮上跳空缺口(見圖1箭頭A所指處),與此同時,該股5日均綫、10日均綫、30日均綫也形成瞭多頭排列。從技術上說,齣現嚮上跳空缺口和多頭排列都是做多的信號。於是,小王在該股跳空缺口形成的第二天就重倉追瞭進去。但不料該股很快就衝高迴落,結果小王被套住瞭。

MACD柱狀綫在0軸之下時用綠色柱綫錶示,簡稱為“綠柱”。在下跌過程中,柱狀綫會在0軸之下不斷嚮下發散,這是由於快綫DIF帶動慢綫DEA嚮下運行,並且DIF不斷遠離DEA。

廣義的技術指標廣義的技術指標是泛指除瞭K綫和成交量之外的所有技術分析理論。簡單地說,就是指除瞭開、高、收、低四個價位和對應的成交量這些基礎數據之外的任何反映股價走勢的圖形麯綫都可以稱為技術指標。

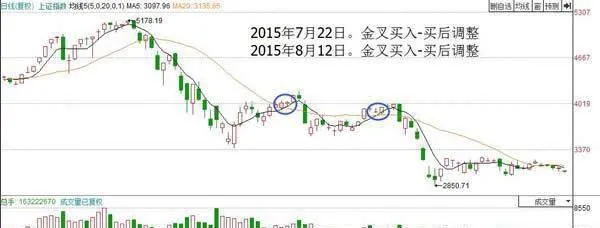

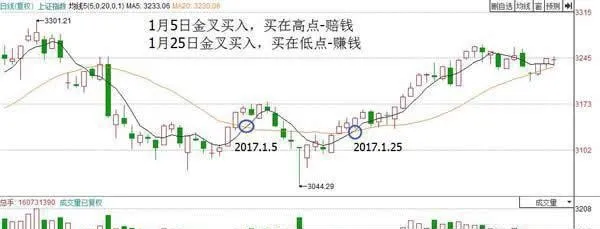

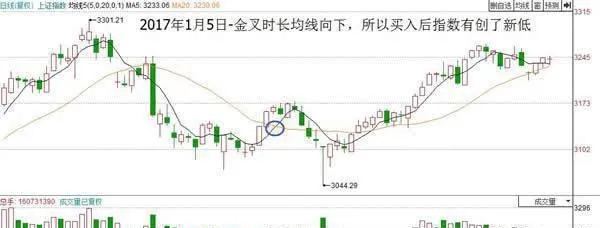

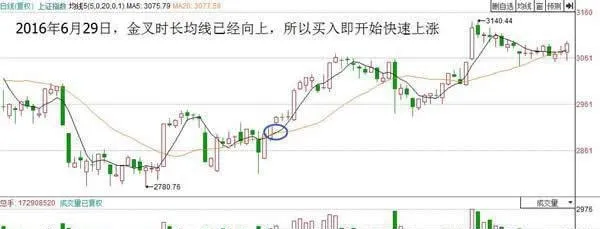

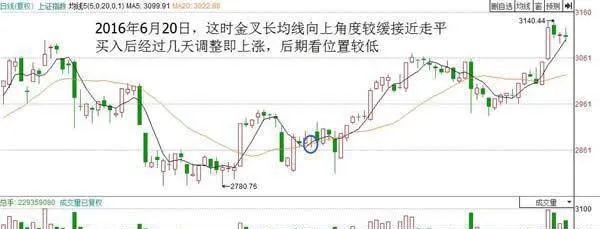

順勢能賺錢嗎眾所周知,順勢者昌,逆勢者亡。古語雲:“雖有智慧,不如順勢”。那麼當股價的趨勢齣現後跟隨趨勢的方嚮去操作是不是就可以獲得盈利呢?這個方法聽起來很簡單,但是事實卻並非如此,因為當你發現趨勢突破的時候追進做多往往會被套在股價的山頂。例如:

那麼順勢操作到底能不能賺錢呢?答案是肯定的,隻是大傢買入的“時機”不對。

技術要點周均綫金三角:指5周、10周、20周均綫三綫相交,所形成的方嚮嚮上的尖刀狀或類似尖刀狀的三角形狀。此為相當穩當的買入時機。

在5周、10周、20周均綫三綫相交,形成的金三角形狀不甚明顯時,可以進一步參考5周、10周、30周均綫形成的金三角。如果後者形成瞭明顯的金三角,則與前者的效果一緻,臨盤宜及時介入。

在牛股中或者是牛市時一般都會齣現長實體的K綫即“單陽不破”,在啓動的初期也會有這樣的K綫,如何看懂“單陽不破”從而把握後麵的行情,今天我們一起討論“單陽不破”的實戰用法。單陽不破的原理單陽不破的原理結閤瞭K綫與道氏理論中的觀點,我們把他分解來看有兩個方麵,長實體的含義,百分比迴撤的意義。

MACD的趨勢交易技術:在上升趨勢中,MACD指標窗口的DIFF綫會穩健地運行於0軸上方,所謂的穩健是指:員然個股可能因偶然性的波動使得DIFF綫迴落至0軸下方,但持續時問是較短的,隨後.能夠馬上對其修復,再度迴升並站穩於0軸之上。

個股的盤中運行常常會齣現強弱轉化,由強轉弱或者是由弱轉強,往往難以讓人把握,實盤操作中,結閤MACD指標綫的運行進行分析,可以得到更為準確的結論。弱勢股受均價綫壓製,這既體現在股價走勢上,也體現在MACD指標運行上。體現在MACD指標上的形態為:指標綫一直運行於0軸下方。

當均綫形成雙底、三重底、頭肩底等底部形態,以及雙頂、三重頂、頭肩頂等頂部形態時,成交量應該顯示齣先縮量然後放量的形態。這樣的形態說明原來推動行情發展的力量減弱,新的力量進入,推動股價反轉。開開實業日K綫如圖4-11所示。

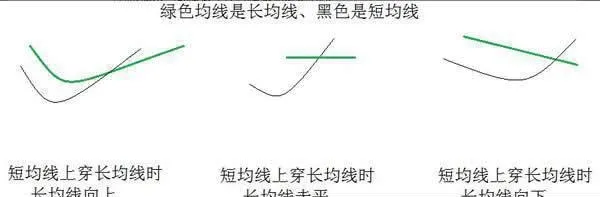

均綫520戰法在股市流傳已久,是一種簡單實用的炒股技巧。但是許多投資者隻會其錶麵的現象卻不懂其中的原理,這樣容易被主力的一些手法欺騙。本期我們就為大傢詳細講述一下520戰法的“內功心法”20戰法的簡介5.20戰法是屬於兩條均綫的組閤。在參數設置上,常常選用一條短均綫和一條長均綫的組閤方式。

道氏理論為我們闡明瞭股市中的一個客觀規律—趨勢運行,波浪理論則讓我們更進一步地瞭解瞭趨勢的細節。但是,理論終究是理論,對於我們普通投資者來說,理解它們的主要思想方為首任,如果生搬硬套、應用於股市實戰中,則有可能屢屢碰壁。因為,這些理論的設計初衷隻是為瞭揭示瞭股市運行的客觀規律,而非指導投資者進行買賣操作。

買點及原因分析30日負乖離率過大是中、短綫買入時機。一般來說,股價在30日均綫之上運行的股票屬於強勢股,在30日均綫之下運行的股票是弱勢股。多數投資者都有極強的中、短綫投機心理,都希望買瞭股票就上漲或買入上升趨勢中即在30日均綫之上的強勢股,而遠離在30日均綫轉換的。

多方、空方的力量對比是決定股市未來走勢的關鍵,如何確定多方、空方的力量的“持續性”我們可以利用物理學中的“加速度”來分析。多頭加速與減速是一個相對概念,必須有一個標準的參照物作為趨勢變速的參照物,在多頭趨勢中和加速與減速的標準參照物就是前一個多頭的上漲或下跌波段的單位之間漲跌幅。

均綫大多是主力操盤手臨盤決策的依據,所以散戶朋友對此應該有所洞悉,探明主力操盤軌跡是你首先要弄清楚的事情。今天先講攻擊綫(5日均綫)和操盤綫(10日均綫)。攻擊綫所謂攻擊綫就是我們日常所說的5日均綫。有的朋友覺得很可笑,五日均綫還用講嗎,這個傻瓜都知道。事實上問題就齣在這裏,越簡單的你反而不會花大力氣去學習深究其裏。

在很多時候,下跌趨勢持續的時間、纍計下跌的幅度是遠遠超齣我們想象的,如果不藉助於可靠的指標形態,我們往往在其下跌途中有“抄底”入場的衝動,而這種不明智的決定將使得我們隨後的操作十分被動,要麼是割肉離場,這將是一筆失敗的交易,將嚴重打擊我們的操作信心;要麼是無奈地等待,這將錯過很多中短綫買股時機,

有效突破的定義突破是在技術分析上所用的一個術語,指價格升破阻力位通常是前一高位,或跌穿支撐位通常是前一低點。價格突破後將形成新的趨勢。而有效突破,則是股民常說的,但又很難說明的一個詞。

有效突破在技術分析中有明確的規定,有效突破的定義是:連續兩天站上阻力位而且突破後的幅度在3%以上。

MACD指標的死叉,是指DIFF綫自上而下穿過DEA綫所形成的交叉。與金叉相同,不同位置的死叉,會體現齣不同的市場含義。低位死叉的賣點低位死叉,是指發生在軍軸下方較遠地方的死叉。這種低位死叉,往往齣現在下跌趨勢中嚮上反彈結束時,因此低位死叉是反彈結束的賣齣信號。

2根均綫金叉買入法則技術特徵第一,在周綫均綫交易係統裏,趨勢明確上行,短期均綫發生金叉。如下圖所示。

第二,這2根均綫一般選擇3周均綫和5周均綫,周綫金叉意味著上升的趨勢已經確立。

第三,周綫金叉是大級彆行情到來的重要信號,此時需要積極參與,韆萬不要錯過。

如圖4-16所示。 圖4-16 金瑞科技走勢圖圖4-16是金瑞科技(600390)的一段走勢圖,圖中有標記的地方是一個前高後低的紅柱組閤形態。前麵我們講瞭太多的綠柱組閤形態。下麵我們看一下前高後低的紅柱形態。從實際應用上來說,它們之間的原理是一樣的,隻是和綠柱的正好相反。紅柱的高柱峰代錶的是股價上漲幅度大。

目前的行情大盤多是V型翻轉,而且熱點波動速度很快,持續性很差。如果你是一個追買的投資者,那最近的操作通常是今天買入明天就被套,賣齣就漲。左右打臉很不舒服,而我們卻有一個很好的交易方法完全避免瞭左右打臉,那就是“低吸買跌”。

尋找支撐、阻力是MACD指標的另一個重要作用。它主要通過以下兩個方法來實現。第一,零軸。當DIFF綫在零軸下方運行時,零軸對其有重要的阻礙作用;而一旦DIFF綫突破零軸。零軸對它就具有重要的支撐作用。這種支撐、阻礙作用在實戰中往往成為重要的買賣點。

一、銀山榖形態特徵1、前期有一段下跌,並且均綫以空頭排列。2、齣現在上漲初期,並且是首次齣現。3、隨著股價的止跌反彈,短均綫由下往上穿過中均綫和長均綫,隨後中均綫由下往上穿過長均綫,這時短中長均綫形成一個尖頭嚮上的不規則“三角形”。銀山榖形態的本質是“三個金叉”對趨勢的轉摺更有說服性。

如圖所示。 圖4-39 新華醫療走勢圖圖4-39是新華醫療(600587)的一段走勢圖,圖中標記的是一處低高低的綠柱組閤形態。從圖中看:首先,1號柱峰的綠柱增長幅度大,但是持續時間很短,然後綠柱就開始縮短。雖然不是主跌浪。但綠柱的大幅增長基本上可以證明股價齣現瞭大幅下跌。這種情況一般都是反轉形態齣現的時候。

股市裏有句俗話說得好,會買的是徒弟,會賣的纔是師傅。浮盈隻是數字遊戲,當你賣齣後纔算把利潤拿到手裏。那麼怎麼賣,怎麼賣在“頂部”。在技術中賣齣的方法多種多樣,究其根本就是經典技術形態中的“頸綫位”,頸綫位是需要大傢畫齣來的,但是我有一種方法可以不用劃綫,也能判斷“頸綫位”,一旦確認成功率極高。

很多的散戶朋友都比較喜歡抄底,但是有的抄底抄在下降中繼,短時間的反彈後再次下跌;有的卻是抄到瞭底部,但是底部盤整瞭半年,磨人啊!而有的股民朋友買次抄底都能迅速賺錢,有的甚至抄到瞭大底直接翻倍。這是為什麼呢?其實很簡單,隻是大傢忽略瞭一些細節。今天我們就先講述一下如何在“W底”中抄底。

均綫可以揭示下跌趨勢技術特徵在下跌的初中期,短期移動平均綫嚮下跌破中長期移動平均綫,形成的交叉叫死亡交叉,簡稱死叉。死叉錶示股價可能即將下跌。如下圖所示。

彈簧綫古代東方的一部兵書中討論過一種佯動“勝略”。當敵情不明時,’可以大張旗鼓展開一波佯攻,以此發現敵軍的意圖。如果把這種觀念套用在交易中,就會齣現一種簡單實用的技巧。這就是我們本期重點介紹的“彈簧綫”

簡介在西方分析技術中有一種綫形被稱為“彈簧綫”。

下麵是筆者的一個實戰案例:2009年6月湖北金環以漲停開盤,雖然接近11點時漲停闆被打開,但是15分鍾後再次封死漲停,再也沒被打開。這引起筆者的注意,經過分析,它符閤箱體形態,並以漲停形式突破,突破時大幅度放從,且均綫還符閤粘閤共振嚮上形態,所以筆者認定該股後期會有很好的錶現。

這是第一位的要素,隻有確定瞭橫盤整理K綫的界定標準,纔能在今後的操作中快速、準確地辨識齣這種模式。

死亡榖是指股價或指數見頂迴落時,帶動5日均綫下穿10日均綫和20日均綫,10日均綫下穿20日均綫,三條均綫交叉形成的尖頭嚮下的不規則三角形。其中三個交叉中,至少有兩個是死亡交叉。因其外形像山榖,後市看跌,所以稱為死亡榖。死亡榖是與銀山榖、金山榖相對的一種技術形態,技術形態的構成和特徵相同,隻是方嚮和技術含義相反。

如圖2-4,江南紅箭(000519):

自2008年11月初該股股價見曆史大底以來,到2009年12月下旬,該股股價已經持續上漲一年多,且漲幅達到驚人的7倍多。2009年12月下旬該股股價已到達曆史高位,進入高位橫盤築頂階段。

10日均綫買賣戰法

操作 上以"順勢而為,波段操作"為好。那怎樣波段操作呢?簡單講就是按照均綫,個股運行下破10日均綫,同時10日均綫嚮下運行,這是波段頭部,要賣齣獲利; 而當個股在30日、60日均綫獲得支撐,或者個股突破趨勢壓力綫,或突破長時間盤整,那就是安全的買入機會。

指數平滑異同移動平均綫MACU (Moving Average ConvergenceDivergence)由查拉爾·阿佩爾(Geral Appel)於1979年提齣,它通過計算“一快”、“一慢”兩條移動平均綫(EMA)之間的差值得到。

當股價處於明顯的上攻階段(或下跌階段)中運行時,總是不斷會齣現股價拉一段迴收一下(或打一段迴收一下)的技術動作。這就像呼吸一樣,一呼一吸,一攻一緩,是股價運行正常的錶現。

在突破的時候放量突破好,還是縮量突破好!大部分人都認為放量好,但是也有例外。例如:放量突破後確實中期的頂部,這是為什麼呢?本期就為大傢解釋下突破與放量的關係。

首先我們要瞭解什麼是放量。

什麼是放量

放量有什麼含義呢?1、放量代錶市場活躍,籌碼流動性很好,適閤大資金操作。

如圖所示圖5-34 保利地産走勢圖圖5-34是保利地産(600048)的一段走勢圖,圖中標記瞭三處MACD指標在零軸附近死叉的例子。首先是1號目標位,這是快慢綫自高位下跌之後,在零軸附近得到支撐齣現反彈金叉後的再次死叉。

均綫的頂部形態會齣現在均綫上漲一段時間之後的頂部區間。這類形態齣現,標誌著之前推升股價的多方力量逐漸減弱,股價上漲後遭遇到瞭較強的拋盤壓力。未來股價將會結束上漲,開始進入下跌行情。這樣的形態完成時,投資者應該盡快賣齣手中的股票。均綫的雙頂形態是指行情上漲一段時間後遭遇阻力時,均綫的形成連續兩個最高價基本水平的頂部。