時間是可以用成交量來代替的。爲了讓這些信息在所有的點數圖上更容易被看清楚,有人發明了一種簡單的指標,將每一欄的持續時間標成棒形圖,放在價格變化下面。

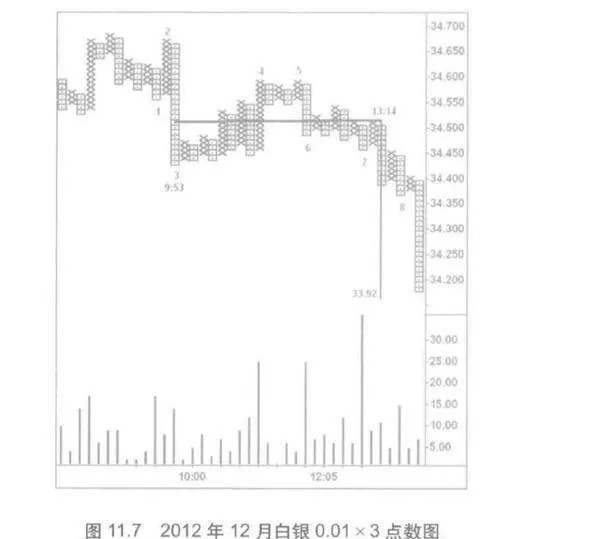

圖11.7在按1分鐘收盤價繪製的白銀點數圖(0.01x3)上呈現了這個指標。賣盤首先在點1出現,但接下來的升浪(點2)試探更早前的高點。在這個位置上,多頭有機會贏得上風。上攻跟風盤的缺乏以及點3處的輕鬆下移,說明空頭更強大。所以,白銀在接下來的50分鐘內衰足不前,一直到買盤在點4出現爲止。此時,價格穩穩地撐住了,連續25分鐘沒有出現過一次3美分的反轉。看漲一方認爲,多頭在消化賣盤,價格必定持續走高。

實際上,白銀躊躇了17分鐘,移動至點5,而上漲只花了4分鐘的時間。由於市場在點4之後的表現上漲乏力,它遭遇了供給盤。在點6處連續25分鐘的下跌浪,把牛市的氛圍-筆抹去。空頭在點7處把其對市場的壓力又額外維持了36分鐘。緊接着在點4的低點之下破位,噴湧而出的拋盤在很短的時間內把價格打到了更低的位置。綜合所有這些來看,沿着34.51密集線的所有這些成交,預示了一波至33.85的下跌。在收市鈴聲響起之前,12月份的白銀下探到33.92。

在點3和點7的低點之間,白銀交易了3小時21分鐘。點7的表現尤其有說服力,空頭的壓力維持了36分鐘。在此期間內,與相對應的201條1分鐘價格棒形圖相比,形成的22波浪,更容易掌控。過濾掉價格變動的這種能力,是衆多源自於使用點數圖所帶來的好處中的一種。除非手工描繪,沒有辦法確定每個“x”或者“o”的時間和數量,這一點在圖9.3中表現得很明確,那份圖中不提供每一段的分鐘數。磚形圖提供了這種能力,這使它成爲了一種更完善的解盤手段。

我認爲,威科夫應該沒有見到過磚形圖。如果他見到了,這種圖的好處應該會引起他極大的關注。你要是翻閱有關磚形圖的書籍和文章,就會反覆看到這樣的信息:日本人在大約1個世紀之前發明了磚形圖。它由H語叫renga的方框組成,極好地顯示出支撐位和阻力位,而且只考慮價格,不考慮時間和成交量。幸運的是,用計算機處理的磚形圖還是提供了每個方框的成交量和持續時間。因此,波浪成交量可以在磚形圖的波動下面描繪出來它們與重新構建出來的威科夫最初的解盤圖相當接近,只是威科夫沒有標示出兩波浪之間的時間而已。

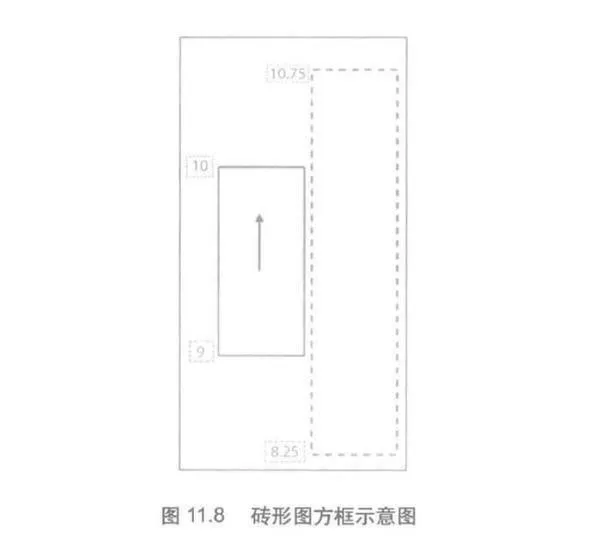

磚形圖和點數圖一樣,過濾了棒形圖上所攜帶的大部分噪音和歧義。圖11.8 對磚型結構作了描述。假定我們正在看以1美元爲單位的上漲方框的數量。這裏顯示,最後一個完成的上升方框在10美無處止步。要形成另外一個上升方框,該股就必須在11美元處進行交易:要轉向,完成一個下跌方框,該股必須在上一個低點下面下跌1美元至8美元。在新的方框形成之前,價格可因而在2.50美元的範圍內變動。新的方框在完成之前可能持續50分鐘。在這個時間段內,5分鐘棒形圖會給出令人抓狂的信息,促使交易員過早地了結交易,或者完全錯過即將到來的變盤。磚形圖讓你能夠保持內心的寧靜,它們減少了決策的數量。每個方框的時間累積源自於方框的大小和成交的速度:快速的價格波動造成方框的持續只有數秒;價格通過支撐和阻力位進行消化,長時間的方框也會出現。想一下標普在1 190和1191 間的1點方框。假定這是上升過程中最新的方框。在後面方框的形成過程中,價格會一直在1 191.75 和1189.25 間的2.50個點上波動,直到1 192或者I 189的點位出現。如果方框的大小爲0.50點,每個方框的時間將會更短,而且將會出現更多的方框。反之,3點方框的時間跨度顯然要大得多。外匯或者貨幣期貨市場上那些頭寸不過夜的短線交易員可能會使用5點框圖(0.0005), 而波段交易員可能會使用20點框圖(0.002)。磚形圖與衆不同的特徵之-是其不受時間段的束縛,只要價格滿足了一個方框,另一個就開始了。這種特點讓它更接近威科夫的解盤圖,該圖上的價格不與設定的時間段掛鉤。

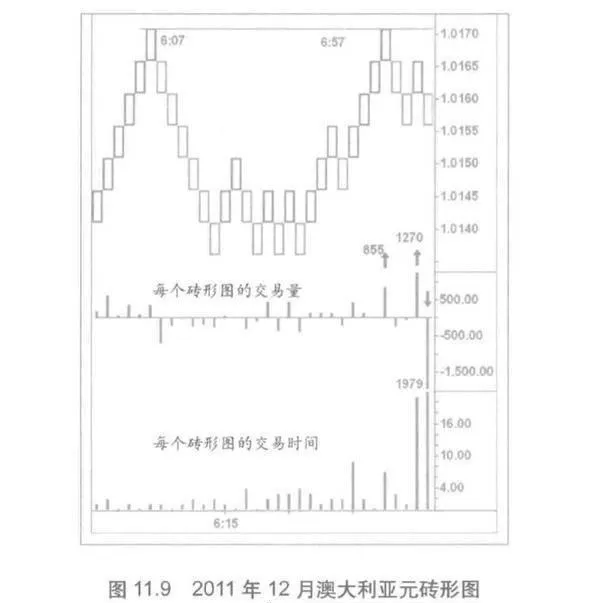

12月9日,2011年12月澳大利亞元的5點磚形圖(圖11.9)。這裏有個跨度爲50分鐘的雙頂。在第二頂的方框裏, 855 手成交量是迄今爲止最大的,但它只持續了7分鐘。在下一個上行方框裏,成交量在21分鐘的時間內擴大至1270手,它耗盡了所有時間也沒能取得任何進展。當價格在下一個方框裏轉頭向下時,空頭擊敗了多頭擡價的企圖。另一種看法是,空頭在按照對方報出的價格賣出。換句話說,他們不是按報出價格的方式出售,而是賣給那些想出高價持有更多合約的多頭,這是或科夫在其解盤圖上觀察到的同樣的分佈。多頭的努力未能把價格抬得更高,在後一個下跌框中跟進了更大的拋盤量(1979份合約)。在這裏,爲時22分鐘的肉搏發生了。由於最後一個上行框之後缺乏需求,空頭的地位看起來更加穩固。如果另一個下跌框出現,市場將更傾向於更低的價格,空頭的地位就會得到進一步的保障。買入止損點應該置於上個上行框的高點之上。在大約90分鐘時間裏,合約價格達到了1.0103。

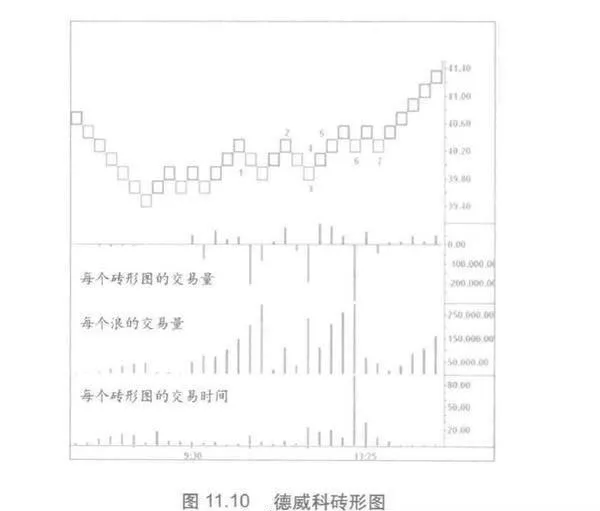

圖11.10, 2011 年9月初期的德威科(TVIX), 它的框圖大小看起來像20美分。從交易日之前的底部起,所有的低點都在更高的水平上獲得了支撐。留意框圖1.3和6中巨量的下跌成交量和下跌時間,想要表達出什麼意思呢?

與圖11.6一模一樣,5年期票據在2次小規模2個跳動量回抽上分別花了15 分鐘和18分鐘,但有人在買入。在德威科圖上,這3個框凸顯了累積。威科夫提到的累積類型正是這樣的,而不是某些靜態的預先設定好的模型。點3花了20分鐘,成交量膨脹至200 000股,隨後價格上漲了60美分。點6,成交量在90分鐘內超過了250000股,該股再一次拒絕走低。點7低成交量回抽把該股放到了起跳扳上。

這份走勢圖還有另外一個維度,即從點3的低點開始,到最左邊的下跌浪,可以數出9波浪,然後用0.20乘以9,加到低點39.80上,得到的目標數爲41.60。這樣,磚形圖就可以像點數圖一樣用來做價格預測了。