基本要點

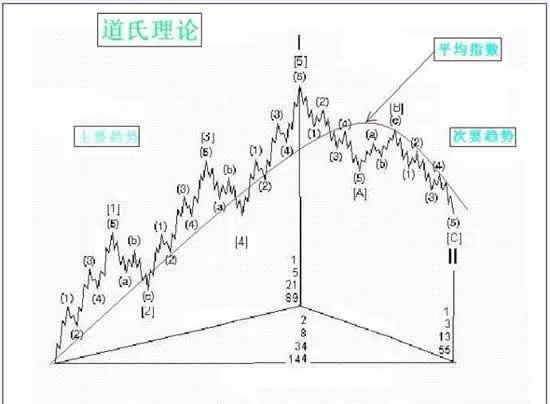

回顧道氏理論,其基本要點如下:

1.平均指數包容消化一切(除了“上帝的行爲”)——因爲它們反映了無數投資者的綜合市場行爲,包括那些有遠見力的以及消息最靈通的人士,平均指數在其每日的波動過程中包容消化了各種已知的、可預見的事情,以及各種可能影響公司債券供給或需求關係的情況。甚至於那些天災人禍,當其發生以後,就被迅速消化,幷包容其可能的後果。

2.三種趨勢——“市場”一詞意味着股票價格在總體上以趨勢演進,而其最重要的是主要趨勢,即基本趨勢。它們是大規模的上下運動,通常持續一年或更多的時間,並導致股價增值或貶值20%以上,基本趨勢在其演進過程中穿插着與其方向相反的次等趨勢——當基本趨勢暫時推進過頭時所發生的回撤或調整(次等趨勢與被間斷的基本趨勢一同被劃爲中等趨勢——這是在接下來的討論中用到的一個很有用的術語)。最後,次等趨勢由小趨勢或者每日的波動組成,而這並不是十分重要的。

3.基本趨勢——如前所述,基本趨勢是大規模的、總體上的上下運動,通常(但非必然)持續一年或有可能數年之久。只要每一個後續價位彈升比前一個彈升達到更高的水平,而每一個次等回撤的低點(即價格從上至下的趨勢反轉)均比上一個回撤高,這一基本趨勢就是上升趨勢,這就稱爲牛市。相反,每一中等下跌都將價格壓到逐漸低的水平,這一基本趨勢則是下降趨勢,並被稱之爲熊市(這些術語,牛市與熊市。經常在一些非嚴格場合分別用於各種上下運動,但在本書中,我們僅把它們用在從道氏理論出發的主要或基本趨勢的情形)。

正常情況下——至少理論上是這樣——基本趨勢是三種趨勢中真正長線投資者所關注的唯一趨勢。他的目標是儘可能在一個牛市中買入——只要一旦他確定它已經啓動——然後一直持有直到(且只有到)很明顯它已經終止而一個熊市已經開始的時候。他認爲,他可以很保險地忽視各種次等的回撤及小幅波動。對於交易人士來說,他完全有可能關注次等趨勢,在本書後面的章節中將會發現他可能因此而獲利。

4.次等趨勢——這是價格在其沿着基本趨勢方向演進中產生的重要回撤。它們可以是在一個牛市中發生的中等規模的下跌或“回調”,也可以是在一個熊市中發生的中等規模的上漲或“反彈”。正常情況下,它們持續三週時間到數月不等,但很少再長。在一般情況下,價格回撤到沿基本趨勢方向推進幅度的1/3到2/3。即是說,在一個牛市中,在次等回調到來之前,工業指數可能穩步上漲30點,其間伴隨着一些短暫的或很小的停頓,這樣在一輪新的中等規模上漲開始之前,這一次等回調可望出現一個10-20點的下跌。然而,我們必須注意,這個1/3一2/3規律並不是牢不可破的,它僅僅是一種可能性,大多數次等趨勢都在這一範圍之間,許多在靠近半途就停止了,即回撤到前面基本趨勢推進幅度的50%。很少有少於1/3的情況,但有些幾乎完全看不出回調。

從而,我們有兩個標準用以識別次等趨勢。任何與基本趨勢方向相反、持續至少三個星期並且回撤上一個沿基本趨勢方向上價格推進淨距離(從上一個次等趨勢的末端到本次開始,略去小幅波動部分)至少1/3幅度的價格運動,即可認爲是中等規模的次等趨勢。儘管這樣,次等趨勢經常令人捉摸不透。對其識別、確定其開始並進一步發展的時間等,對道氏理論的追隨者來說都是最困難的事情。對此我們還將在以後加以討論。

5.小趨勢——它們是非常簡短的(很少持續三週——一般小於6天)價格波動,從道氏理論的角度來看,其本身並無多大的意義,但它們合起來構成中等趨勢。一般地但並非全是如此,一箇中等規模的價格運動,無論是次等趨勢還是一段次等趨勢之間的基本趨勢,由一連串的三個或更多的明顯的小波浪組成。從這些每日的波動巾作出的一些推論經常很容易引起誤導。小趨勢是上述三種趨勢中唯一可被人爲操縱的趨勢(事實上,儘管這仍然值得懷疑,甚至在目前的情況下它們可能被有意操縱到很重要的程度)。基本趨勢與次等趨勢不能被操縱。如果這樣做的話美國財政部的財源都會受到限制。

在我們接下去討論下一個要點之前,花一點時間進一步說明上述三種趨勢,我們用大海的運動與股市的運動進行對比。主要趨勢就像浪潮。我們可以把一個牛市比爲一個湧來的浪潮,它將水面一步步在向海岸推動,直到最後達一個水位高點並開始反轉。接下來的則是落潮或退潮,可以比作熊市。但是,無論是漲潮還是退潮的時候,波浪都一直在湧動,不斷衝擊海岸並撤退。在漲潮過程中,每一個連續的波浪都較其前浪達到海岸更高的水平,而其回撤時,都不比其前次回撤低。在落潮過程中,每一個連續的波浪上漲時均比其前浪達到的水位低一點,而在其回撤時均比其前浪離開海岸更遠一點。這些波浪就是中等趨勢——基本的或次要的則取決於其運動與海潮的方向相同還是相反。而此同時,海面一直不斷地被小波浪、漣漪及和風衝擊着,它們有的與波浪趨勢相同,有的相反,有的則橫向穿行——這好比市場中的小趨勢,每日都在進行着的無關重要的小趨勢。