纏論中樞與價格反轉

在價格單邊運行的時候,我們發現纏論調整中樞形態並不會影響價格運行趨勢。不過,如果纏論調整中樞形態持續時間過長,價格繼續單邊運行概率可能會減小。纏論調整中樞形態會改變價格運行節奏,同時也會減少價格單邊上漲的潛力。

實戰當中,我們發現纏論調整中樞形態中價格可以連續兩次調整,但是更多的調整依然存在的時候,纏論調整中樞的規模就更大了。這個時候,橫盤過程的情況下,特別是股價處於上升趨勢的時候,價格很容易跌破纏論調整中樞形態,進入單邊回落走勢中。那麼確認纏論調整中樞提示的反向交易機會,就顯得非常重要了。

高位反轉賣點

纏論調整中樞形態可以是價格單邊上升趨勢中的中樞形態,也可以成爲股價最終見頂的形態特徵。如果纏論調整形態出現以後股價衝高回落,那麼確認賣點我們可以減少很多損失。

確認纏論調整中樞形態成爲股價高位反轉的起始形態,我們可以通過成交量萎縮、籌碼向高位轉移以及價格調整時間過長的背馳形態來看。任何上升趨勢中的調整都不可能明顯改變價格運行趨勢。即便是股價處於纏論調整中樞形態,也不應該持續過長時間,或者說,股價在纏論調整中樞形態中的跌幅不應該很大,才能確保股價延續上行趨勢。

形態特徵

A、纏論調整中樞形態經歷明顯回調:如果纏論調整中樞形態經歷明顯價格回調走勢,那麼價格調整空間較大,股價見頂的概率就大大提升了。

B、成交量出現萎縮跡象:成交量萎縮的情況下,股價很難延續上升趨勢。特別是在纏論調整中樞形態中,即便是股價出現回調走勢,也不應該出現明顯的縮量信號。特別是在股價反彈期間,成交量也應該出現對應的放量,才能確保股價脫離纏論調整中樞並且繼續加速上漲。一旦我們發現成交量萎縮,並且在纏論調整中樞形態結束以後依然明顯縮量,那邊就是股價見頂的信號了。

C、籌碼大量轉移至高位:當大量籌碼轉移至高位以後,我們認爲股價短線上漲的壓力較大。投資者持股成本向價格高位轉移,資金主力已經大量出貨,使得短線介入的投資者存在明顯的套牢風險。而成交量萎縮的前提下,股價見頂回落的走勢將被確認。

D、技術指標出現背馳形態:如果我們確認纏論調整中樞形態已經完成,並且股價按照前期的上升趨勢運行,那麼這個時候價格再創新高,相應的技術指標也會繼續走強。比如,確認RSI指標同步上升非常重要,如果RSI指標與股價上漲存在顯著的背離形態,那麼我們應該確認股價會出現見頂信號。把握好纏論調整中樞後的反轉形態,便能夠成功逃頂。

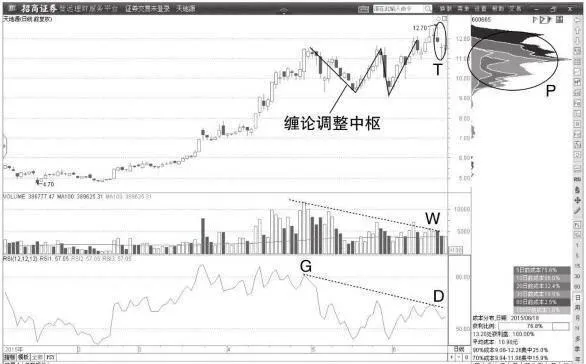

圖4-7 天地源日K線圖

操作要領

1、從日K線形態特徵來看:股價放量上漲的時候,高位出現了纏論中樞形態。該形態起始於高位的11元附近,價格經歷了2個波段的回調,表明股價短線出現了滯漲的情況。

2、從成交量的表現來看:股價單邊放量上漲的過程中,我們早已經能夠發現量能萎縮的現象。在纏論調整中樞形態中,量能持續萎縮至W位置的低點,我們確認這是股價無法繼續上漲的形態。量能萎縮的前提下,纏論調整中樞形態並不能成爲股價繼續上升的支撐形態。相反,還會成爲股價見頂的信號。

3、從RSI指標的表現來看:圖中RSI指標從G位置的高位回調至圖中D位置,這是在股價脫離纏論調整中樞形態的過程中實現的。而股價卻再創新高,脫離了纏論調整中樞的高位。這表明,價格脫離纏論調整中樞以後雖然實現上漲,但是卻與RSI指標高位背馳,這是典型的見頂信號。

4、我們觀察籌碼形態,可以發現價格高位籌碼峯規模龐大,而價格低位的籌碼已經所剩無幾,說明散戶投資者在價格高位接盤。主力投資者已經在股價大幅飆升以後完成出貨動作。隨着股價量能萎縮後的背馳形態出現,我們認爲這是股價大跌的前兆。

可想而知,多數投資者持倉成本都處於高位,而股價卻不具備繼續上漲的基礎,那麼價格一旦回調卻可以輕鬆跌破多數投資者的成本價。這是股價見頂回落的基礎。

總結:我們通過RSI指標與股價背馳以及價格本身出現纏論背馳形態,確認價格高位賣點並非難事。圖中T位置股價已經出現跳空回落的K線形態,說明我們確實已經可以大量出貨了。一旦拖延賣出股票時間,自然會在股價殺跌的時候遭受損失。

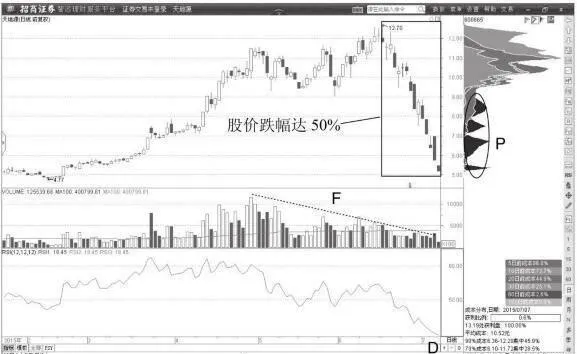

圖4-8 天地源日K線圖

操作要領

1、從日K線形態特徵來看,股價進入單邊下跌的時間非常早,就在該股跳空下跌的那一刻起,股價已經加速殺跌了。隨着跌幅的不斷擴大,一個月內的股價跌幅竟然高達50%以上,顯然是非常顯著的下跌趨勢。

2、從成交量的縮量趨勢來看,從價格高位纏論調整中樞形態出現的價格開始,成交量的萎縮趨勢就沒有結束。量能持續縮量的過程中,直到股價跌幅超過50%的時候,圖中F位置的量能萎縮趨勢都沒有結束。

3、從RSI指標的回調情況來看:RSI指標高位回調至圖中的D位置,顯然是指標明顯超跌的形態了。回過頭來看,前期RSI指標與股價高位背馳已經確認了RSI指標的回調趨勢,同時也確認了股價見頂回落的大趨勢。

4、從籌碼分佈來看:股價大幅下跌的時候,圖中P位置顯示的籌碼向低位轉移的趨勢不斷形成。脈衝形式的籌碼峯出現在籌碼向低位轉移的過程中,籌碼還未完全轉移至低點。可見,只有等待籌碼完全轉移至底部的時候,該股才能真正地企穩。

總結:確認價格上升期間的纏論調整中樞形態賣點並不困難,我們根據纏論背馳形態、量能萎縮趨勢、籌碼高位運行以及RSI逐步與股價背馳,都可以確認股價見頂的信號。而股價從高位跳空下跌的時候,表明股價已經開始加速殺跌,這是不折不扣的賣出股票的信號。