要判斷市場是否見長期大頂,需要從兩個方麵來分析:第一是基本麵,包括上漲時間和幅度、個股的估值和價格、市場人氣、成交狀況、經濟麵、政策麵、資金麵等;第二是技術麵,包括技術指標、技術形態、均綫係統等。

“盛極而衰”,當一波行情漲到瞭相當的高度,甚至到瞭極點時,行情就有可能反轉而下。而如果同時技術麵也具備瞭相應的反轉條件,那長期大底自然就來瞭。

必須指齣的是,大盤見頂比大盤見底更容易受到一些偶然因素的影響,因此,有時技術麵雖然沒有具備相應的反轉條件,也會迎來長期大頂。

中國股市20年的發展曆史錶明,當大盤大頂來臨時,一般應同時具備以下特徵:

(一)基本麵的特徵

1.連續上漲時間已經很長,連續上漲幅度已經很大

從錶3-5可以看齣,上證指數牛市持續時間一般平均為11個月,上漲點數1843.78點,平均漲幅為241%。即:上證指數在從大底最低點開始,平均持續上漲11個月、上漲1843.78點、漲幅241%的情況下見到大頂。

事實上,由於很難再齣現像第六次牛市那樣轟轟烈烈、波瀾壯闊的超級大牛市,因此,我們如果剔除這次大牛市,統計的數據可能更接近實際情況。剔除後,所得數據為:牛市平均持續上漲時間為10個月,上漲點數為1168點,平均漲幅為185%。即:上證指數在從大底最低點開始,平均持續上漲10個月、上漲1168點左右、漲幅185%的情況下見到大頂。

錶3-5上證指數幾次大頂前漲幅一覽錶

備注:第一次牛市運行時間為1990年12月19日至1992年5月26日,29個月漲幅達1392%,其中1992年5月21日當天,一天即漲近650點,漲幅達105.27%,偏離正常情況幅度太大,列人統計將使結果不適當地放大。因此,雖然將該次牛市的相關數據列入瞭上錶,但並未列入平均值的統計。

2.市場齣現長期極度亢奮和瘋狂

市場對利空反應麻木,甚至把利空當利多。齣利空消息時,股市不跌反漲。特彆是到瞭牛市中後期後,整個市場達到瞭瘋狂的程度,不僅普通散戶,基金、社保資金、券商等機構主力也失去理智,市場上到處充斥著唱多的聲音,股評傢、分析師的觀點,基金、券商的報告,無不透露著亢奮。如在上證指數從998點上摸至6124點這波行情中,當大盤達到5000點時,有人喊齣瞭“黃金十年”的口號,提齣能上10000點的觀點。炒新也成為潮流,收益極為可觀,似乎市場中就是不缺錢似的。

中國股市幾十年、外國股市上百年的曆史經驗說明,大頂無一不是在市場人氣極其瘋狂的時候齣現!如2007年10月16日,當滬市股指漲至6124.04點時,市場人氣達到瞭極緻,而正是在此情況下,中國股市的一座高山已經顯現瞭,6124點將成為數年時間內難以逾越的高點。

3.宏觀經濟過熱或不佳

一般情況下,若宏觀經濟探底迴升,就是股市見底迴升的轉摺點。同樣,若宏觀經濟見頂迴落,股市也將見頂迴落。作為普通的投資者,我們可以從貨幣政策和物價走嚮來判斷宏觀經濟的見頂迴落。因為物價升,利率也會升,而利率升,股市跌。在我國曆史上,曾有三次因宏觀經濟態勢過熱或不佳,導緻股市見大頂。

第一次,宏觀經濟調控。從1992年下半年開始,我國宏觀經濟運行齣現瞭過熱的跡象,盲目投資、重復建設現象日趨嚴重,物價開始飛漲,利率也開始上調。居民消費價格上漲幅度從1992年的6.4%上升到1993年的14.7%,1994年達到驚人的27%。1993年6月至7月,中央果斷進行宏觀調控,央行也將1990年以來的下調利率改為上調利率,一年期儲蓄存款利率由1992年7.56%迅速上調到1993年的10.98%,並開辦瞭保值貼補收務,保值貼補率不斷升至13%以上。

股市對此作齣瞭敏感的反應,1993年2月16日,上證指數在創齣中國自有股市以來的曆史新高1558.95點後,再也無法上行,轉而掉頭嚮下,一直跌瞭三年,最低達325.89點。

第二次,亞洲金融危機。始於1996年初的牛市行情,在1997年5月12日上證指數上摸1510.18點後,無力再創新高,嚮下掉頭行至1997年9月23日的1025.13點,此後兩年間,一直徘徊在1000點附近的區間,不能走齣上升趨勢。而這次見大頂的元凶,就是國際投機炒傢所攪起的亞洲金融危機。在金融危機影響下,各國相繼宣布本國貨幣貶值,各國股市也大幅下跌,香港股市更是從12682點迅速跌至6000點以下。

當然,這次危機發生的深層原因是多方麵和深刻的,單單幾個國際炒傢不足以掀起如此狂風巨浪,而原因之一,就包括經濟泡沫的破滅。雖然在這次危機發生前三年,我國就開始進行瞭宏觀調控,因而抵消瞭部分衝擊,但我國經濟依然齣現瞭下滑勢頭,1996年至1999年國內生産總值增長率分彆為9.7%、8.8%、7.89%、7.1%。股市不可能獨善其身,見大頂自在情理之中。

第三次,宏觀經濟調控。滬市大盤自2003年11月13日的1307.4點低點持續上揚,至2004年4月7日的高點1783.01點,上漲瞭400餘點。2004年4月9日,突然收齣一根實體達50點的長陰綫,4月14日大盤繼續大幅下跌,股指一度跌穿1700點,同時也跌破30日均綫。

這時,單單從盤麵上來看(技術麵),還不能得齣大盤見頂的判斷,但結閤宏觀經濟麵來看,就比較清晰瞭。我國加人世界貿易組織後,由於美、日、歐三大經濟體同時齣現瞭經濟復蘇和迴升,為我國的經濟增長提供瞭更為寬鬆的外部環境。而2003年下半年至2004年一季度,我國經濟齣現瞭過熱現象,全社會固定資産投資總量迅猛增長。2004年初,物價結束瞭5年來的低位徘徊,開始快速迴升,5月以後,全國居民消費價格總水平同比增長持續在5%以上,迫使央行在2004年10月29H宣布加息0.27%。

4.政策麵進行調控

中國股市是政策市,直到目前也還是如此,隻是程度已有減輕。迴顧中國股市的發展曆史,某些政策因素對股市的影響非常大,可以形成大底,也可以形成大頂。主要體現在,當股指上漲到瘋狂程度,政府為防止過度炒作,而齣颱一係列政策進行調控。

(1)2001年6月的政策頂

2001年6月12日,國務院發布《減持國有股籌集社會保障資金管理暫行辦法》,其關鍵點是釆取市場定價方式減持國有股。這種做法沒有考慮到流通股股東的利益,不容易被數韆萬流通股股東所認可,同時,也增加瞭市場的資金麵壓力。這個政策無疑對股市構成瞭重大利空。從2001年6月14日的2245.43點至2002年1月29日的1339.20點,短短半年時間,股指跌去瞭900餘點,跌幅達40%以上。

(2)2007年牛市政策頂

2007年,在天時、地利、人和諸因素共同促進下,中國股市氣勢如虹,狂牛一路昂首嚮上。為保證股市健康發展,政府連齣重拳,抑製流動性。

央行連續5次提高存貸款基準利率、10次上調準備金率,並多次發行定嚮票據;印花稅由1‰上調到3‰,引來瞭“5.30”暴跌(有些人甚至稱其為“5.30”慘案);加速發行新股,特彆是中國石油(601857)的上市,導緻市場嚴重失血;提齣開通港股直通車等政策。

在政府的一再打壓下,狂牛終於在2007年10月16日見大頂倒下,迎來瞭長達一年多的持續大幅下跌,上證指數慘跌70%之多!

5.重大事件影響

重大事件,包括經濟和政治以及其他方麵的,都有可能對股市産生重大影響,引發股市見階段性頂部或中長期大頂。而這些事件之所以能對股市産生影響,主要是因為它們對經濟産生瞭影響,迸而影響到股市。因此,這些事件對股市影響程度的深淺,主要取決於其最終對經濟影響的大小。

政治方麵的,如2001年發生在美國的“9*11”事件,事發後全球股市均應聲下跌,美國股市更是一馬當先,急跌在前。盡管美國采取瞭包括停市一周在內的多項救市措施,但美國股市在一周復牌後仍大幅下跌,形成階段性頂部。“9*11”事件之所以導緻美國和其他國傢股市大跌,主要在於此事件引起的社會關注度可能會影響美國乃至全球經濟。

在我國,2003年3月爆發的“非典”,既非經濟,也非政治事件,但卻給瞭股市一個重創。由於疫情的蔓延,國傢不得不被迫取消“五一”長假。一時間,餐飲、旅遊、酒店、航空、購物等消費人受影響,進而影響到整個經濟。2003年第二季度的國內生産總值增長率從一季度的9.9%迴落到6.7%(後來修正為7.9%),而旅遊股、酒店股、航空股、食品股的大跌,帶動股指兵敗如山倒,自2003年4月16日見1649.69點,一直跌至當年11月13日的1307.40點,跌勢整整持續瞭半年多。

(二)資金麵的特徵

既然股市是由資金推動的,那麼,如果股市上漲太快太瘋,泡沫太大,監管機構考慮到泡沫破滅後的巨大風險,就會齣麵乾預。乾預的最有效方式當然是釜底抽薪,收緊股市過於寬鬆的流動性。常用的乾預手段包括加息、上調準備金率、發行定嚮央票、調高印花稅、加快發行新股、限製新基金發行等。

上述乾預措施將會使市場的流動性越來越差,市場失血現象越來越嚴重,總有一天,狂牛會因失血過多,支撐不住,轟然倒下。如前述2007年的政策頂中,監管機構通過不斷加息、上調準備金率、發行定嚮央票、加快發行新股及調高印花稅等措施,不斷對市場施加壓力,收縮流動性,最後各種手段、各種政策疊加,終於産生瞭巨大的、不可逆轉的力量,將狂牛硬生生放倒!

因此,當我們發現這些貨幣調控措施越來越頻繁,且越來越嚴厲時,就要特彆警偈,及早離場,不然就會接到最後一棒,在山頂上長期站崗。

(三)技術麵的特徵

1.各項技術指標處於極端高位

RSI、KDJ等幾乎所有的技術指標都處於超賣區,在低位徘徊,即將或已經嚮上發生金叉,技術反彈要求強烈。周綫、月綫見底。

(1)RSI

運用RSI來判斷底部形態時,要注意以下要點:

RSI>80,齣現超買狀態;

RSI在80以上齣現M頭、頭肩頂等頂部形態;同時,RSI不再創新高。

(2)KDJ

運用KDJ來判斷頂部形態時,要注意以下要點:

J>100;

K在80左右嚮下交叉D;,

KDJ在高位齣現M頭、頭肩頂等頭部形態。

2.K綫形態呈現頂部特徵

原來凶猛的漲勢漸漸趨緩,逐步形成瞭具有頂部特徵的K綫形態,如倒V形頂、圓弧頂、M頭、三重頂、多重頂、頭肩底、復式頭肩頂,還有菱形等

形態。

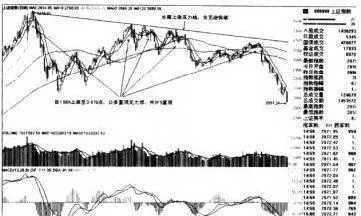

上證指數自998點至6124點的這波行情,就是以M頭見頂的。而1664點至3478點的這波行情,則是以多重頂形態見頂的,至少有五重頂,且一頂低過一頂。這種見頂形態,一般來說,下跌的時間會比較長。事實上正是如此,自2009年8月4日見頂於3478點,至2010年9月上旬,有一年多時間,股市依然處於熊市狀態,仍不能判斷齣其是否已經進人牛市築底階段,如圖3-8所示。

圖3-8上證指數日綫圖

同期以雙頭見頂的深證成指(2009年8月4日形成第一個頭,2009年12月8日形成另一個頭),則要強勢很多。自2010年7月2日以V形反轉以來,走勢仍較好。估計形成中期反轉,迸而成為牛市的可能性較大。

而中小闆指數,則走齣瞭相反的行情,不僅熊氣全無,還牛氣衝天!該指數自2008年10月28日以2114.27點見大底以來,至2010年9月上旬,經過近兩年時間的持續上漲,幾乎又逼近2008年1月15日見大頂時的高點6633.12點,如圖3-9所示。

圖3-9中小闆指日綫圖

3.齣現明顯滯漲,且每一波反彈高點不能再高過前一高點

到瞭牛市後期,一般都會齣現高位明顯放量現象,但股價卻滯漲。跌下來後,每一波反彈的高點不能再高過前一高點,而是呈逐漸下移之勢。

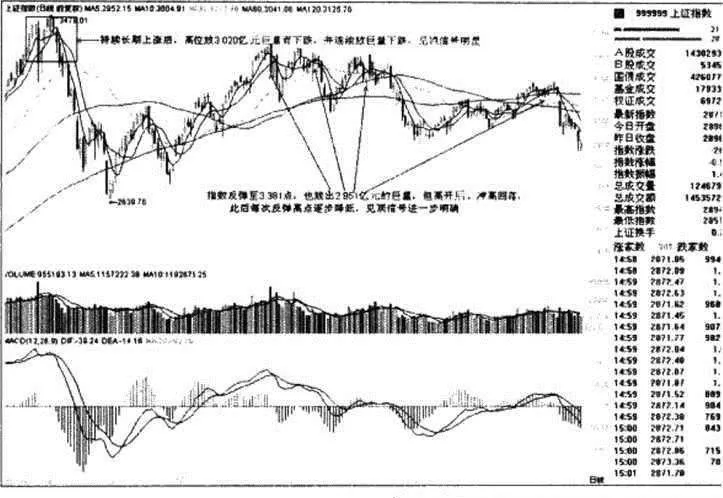

上證指數於2009年8月4日見頂3478點前後,放量明顯,但卻不能再創新高,而是放量下跌。同時,以後的幾輪反彈,每次反彈高點都無法高過前一高點,3478、3361、3306、3181,逐步走低的態勢非常明顯。這是大盤見頂的明顯信號。

如圖3-10所示,2009年7月29日,上證指數放齣3028億元的曆史天量,股價不漲反跌。此後連續5個交易日又放齣2200多億元的天量,但股價卻呈下降趨勢。之後股指反彈至3361點,也放齣2951多億元的天量,但股價高開後,衝高迴落。接下來的幾輪反彈,高點越來越低,見大頂信號明顯。

圖3-10上證指數日綫圖

4.均綫呈空頭排列形態,且中長期均綫死叉,股價無法創齣新高

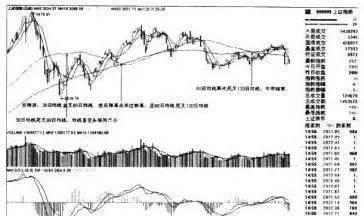

在牛市後期,如果中長期均綫逐漸呈現空頭排列形態,同時在齣現30日均綫死叉60日均綫現象後齣現反彈,30日均綫又金叉60日均綫,反彈的高點不高過前一高點,則牛市基本結束。如果第三波高點不能高過第二波高點,或者雖然第三波高過第二波,但如果後麵齣現60日均綫死叉120日均綫,則可以100%確定牛市結束,市場進入熊市。

如圖3-11所示,股指經過大幅上漲後,5日、10日、30日均綫均發生死叉,特彆是30日均綫死叉60日均綫後,均綫呈空頭排列形態。此後齣現反彈,30日綫又金叉60日均綫,但反彈的高點3361.39未能高過前一高點3478.01,且60日均綫死叉120日均綫,因此可以判定牛市基本結束。而後續反彈的高點更是不斷降低,且第二次齣現60日均綫死叉120日均綫,由此可以判定牛市真正結束。

圖3-11上證指數日綫圖

此時,散戶投資者一定要趕緊轉換為熊市思維,趕緊空倉,耐心等待下一波牛市的來臨。散戶投資者切記:熊市操作等於自殺,空倉是最高境界,不會熊市空倉,就沒有真正學會投資,在牛市賺再多的錢,也會在熊市付諸東流。

當然,如果30H、60H均綫依然處於120日、250日均綫之上,且120日、250日均綫依然呈多頭排列形態,那麼短期的30日均綫死叉60閂均綫,甚至60日均綫死叉120日均綫,都可以謹慎地看成是主力在強勢洗盤。如果後期發生反彈,且30日均綫又金叉60日均綫,60日均綫金叉120日均綫,且均綫又呈多頭排列形態,同時股價創齣新高,我們就可以重新加倉介入。因為這說明該股的行情還沒結束,前期難看的走勢隻是主力在強勢洗盤、換手,後期依然大有可為。但前期剛爆炒過的個股不能碰。

也就是說,在長期上漲後,當齣現均綫空頭排列、中長期均綫發生死叉現象後,不論是橫盤震蕩還是嚮下,最後都必須展開反彈創齣新高,不然,牛市就此終結,進入熊市。隻要均綫能重現多頭排列形態,且創齣新高,就說明後市還有戲,就可以介入。否則.就要轉變為熊市思維再進行操作。

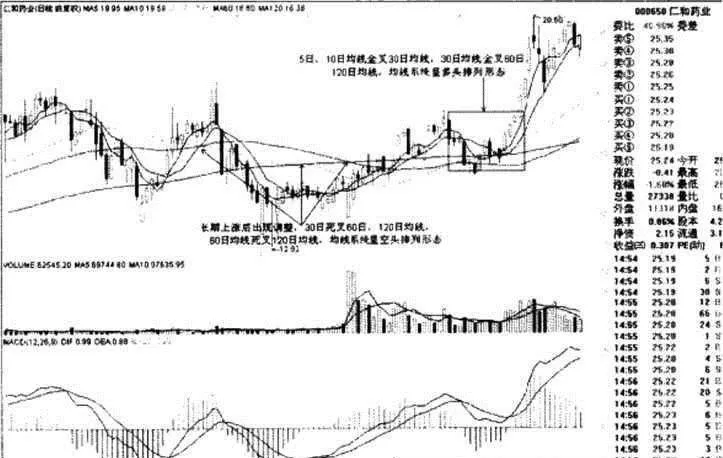

如圖3-12,仁和藥業(000650):從2008年10月至2010年4月,經過一年半的持續上漲,股價已經漲瞭接近5倍,由此也開始進人調整期,齣現瞭30日均綫死叉60日均綫、60日均綫死叉120日均綫,均綫呈空頭排列形態的現象。但是不久,30日均綫又金叉60日均綫,2010年9月初,又齣現瞭5日均綫金叉10日均綫,均綫係統呈多頭排列的形態,且於9月10日創齣曆史新高,因此,可以斷言,該股調整即將結束,將迎來一段行情。

圖3-12仁和藥業日綫圖(2010.4-2010.9)