要判断市场是否见长期大顶,需要从两个方面来分析:第一是基本面,包括上涨时间和幅度、个股的估值和价格、市场人气、成交状况、经济面、政策面、资金面等;第二是技术面,包括技术指标、技术形态、均线系统等。

“盛极而衰”,当一波行情涨到了相当的高度,甚至到了极点时,行情就有可能反转而下。而如果同时技术面也具备了相应的反转条件,那长期大底自然就来了。

必须指出的是,大盘见顶比大盘见底更容易受到一些偶然因素的影响,因此,有时技术面虽然没有具备相应的反转条件,也会迎来长期大顶。

中国股市20年的发展历史表明,当大盘大顶来临时,一般应同时具备以下特征:

(一)基本面的特征

1.连续上涨时间已经很长,连续上涨幅度已经很大

从表3-5可以看出,上证指数牛市持续时间一般平均为11个月,上涨点数1843.78点,平均涨幅为241%。即:上证指数在从大底最低点开始,平均持续上涨11个月、上涨1843.78点、涨幅241%的情况下见到大顶。

事实上,由于很难再出现像第六次牛市那样轰轰烈烈、波澜壮阔的超级大牛市,因此,我们如果剔除这次大牛市,统计的数据可能更接近实际情况。剔除后,所得数据为:牛市平均持续上涨时间为10个月,上涨点数为1168点,平均涨幅为185%。即:上证指数在从大底最低点开始,平均持续上涨10个月、上涨1168点左右、涨幅185%的情况下见到大顶。

表3-5上证指数几次大顶前涨幅一览表

备注:第一次牛市运行时间为1990年12月19日至1992年5月26日,29个月涨幅达1392%,其中1992年5月21日当天,一天即涨近650点,涨幅达105.27%,偏离正常情况幅度太大,列人统计将使结果不适当地放大。因此,虽然将该次牛市的相关数据列入了上表,但并未列入平均值的统计。

2.市场出现长期极度亢奋和疯狂

市场对利空反应麻木,甚至把利空当利多。出利空消息时,股市不跌反涨。特别是到了牛市中后期后,整个市场达到了疯狂的程度,不仅普通散户,基金、社保资金、券商等机构主力也失去理智,市场上到处充斥着唱多的声音,股评家、分析师的观点,基金、券商的报告,无不透露着亢奋。如在上证指数从998点上摸至6124点这波行情中,当大盘达到5000点时,有人喊出了“黄金十年”的口号,提出能上10000点的观点。炒新也成为潮流,收益极为可观,似乎市场中就是不缺钱似的。

中国股市几十年、外国股市上百年的历史经验说明,大顶无一不是在市场人气极其疯狂的时候出现!如2007年10月16日,当沪市股指涨至6124.04点时,市场人气达到了极致,而正是在此情况下,中国股市的一座高山已经显现了,6124点将成为数年时间内难以逾越的高点。

3.宏观经济过热或不佳

一般情况下,若宏观经济探底回升,就是股市见底回升的转折点。同样,若宏观经济见顶回落,股市也将见顶回落。作为普通的投资者,我们可以从货币政策和物价走向来判断宏观经济的见顶回落。因为物价升,利率也会升,而利率升,股市跌。在我国历史上,曾有三次因宏观经济态势过热或不佳,导致股市见大顶。

第一次,宏观经济调控。从1992年下半年开始,我国宏观经济运行出现了过热的迹象,盲目投资、重复建设现象日趋严重,物价开始飞涨,利率也开始上调。居民消费价格上涨幅度从1992年的6.4%上升到1993年的14.7%,1994年达到惊人的27%。1993年6月至7月,中央果断进行宏观调控,央行也将1990年以来的下调利率改为上调利率,一年期储蓄存款利率由1992年7.56%迅速上调到1993年的10.98%,并开办了保值贴补收务,保值贴补率不断升至13%以上。

股市对此作出了敏感的反应,1993年2月16日,上证指数在创出中国自有股市以来的历史新高1558.95点后,再也无法上行,转而掉头向下,一直跌了三年,最低达325.89点。

第二次,亚洲金融危机。始于1996年初的牛市行情,在1997年5月12日上证指数上摸1510.18点后,无力再创新高,向下掉头行至1997年9月23日的1025.13点,此后两年间,一直徘徊在1000点附近的区间,不能走出上升趋势。而这次见大顶的元凶,就是国际投机炒家所搅起的亚洲金融危机。在金融危机影响下,各国相继宣布本国货币贬值,各国股市也大幅下跌,香港股市更是从12682点迅速跌至6000点以下。

当然,这次危机发生的深层原因是多方面和深刻的,单单几个国际炒家不足以掀起如此狂风巨浪,而原因之一,就包括经济泡沫的破灭。虽然在这次危机发生前三年,我国就开始进行了宏观调控,因而抵消了部分冲击,但我国经济依然出现了下滑势头,1996年至1999年国内生产总值增长率分别为9.7%、8.8%、7.89%、7.1%。股市不可能独善其身,见大顶自在情理之中。

第三次,宏观经济调控。沪市大盘自2003年11月13日的1307.4点低点持续上扬,至2004年4月7日的高点1783.01点,上涨了400余点。2004年4月9日,突然收出一根实体达50点的长阴线,4月14日大盘继续大幅下跌,股指一度跌穿1700点,同时也跌破30日均线。

这时,单单从盘面上来看(技术面),还不能得出大盘见顶的判断,但结合宏观经济面来看,就比较清晰了。我国加人世界贸易组织后,由于美、日、欧三大经济体同时出现了经济复苏和回升,为我国的经济增长提供了更为宽松的外部环境。而2003年下半年至2004年一季度,我国经济出现了过热现象,全社会固定资产投资总量迅猛增长。2004年初,物价结束了5年来的低位徘徊,开始快速回升,5月以后,全国居民消费价格总水平同比增长持续在5%以上,迫使央行在2004年10月29H宣布加息0.27%。

4.政策面进行调控

中国股市是政策市,直到目前也还是如此,只是程度已有减轻。回顾中国股市的发展历史,某些政策因素对股市的影响非常大,可以形成大底,也可以形成大顶。主要体现在,当股指上涨到疯狂程度,政府为防止过度炒作,而出台一系列政策进行调控。

(1)2001年6月的政策顶

2001年6月12日,国务院发布《减持国有股筹集社会保障资金管理暂行办法》,其关键点是釆取市场定价方式减持国有股。这种做法没有考虑到流通股股东的利益,不容易被数千万流通股股东所认可,同时,也增加了市场的资金面压力。这个政策无疑对股市构成了重大利空。从2001年6月14日的2245.43点至2002年1月29日的1339.20点,短短半年时间,股指跌去了900余点,跌幅达40%以上。

(2)2007年牛市政策顶

2007年,在天时、地利、人和诸因素共同促进下,中国股市气势如虹,狂牛一路昂首向上。为保证股市健康发展,政府连出重拳,抑制流动性。

央行连续5次提高存贷款基准利率、10次上调准备金率,并多次发行定向票据;印花税由1‰上调到3‰,引来了“5.30”暴跌(有些人甚至称其为“5.30”惨案);加速发行新股,特别是中国石油(601857)的上市,导致市场严重失血;提出开通港股直通车等政策。

在政府的一再打压下,狂牛终于在2007年10月16日见大顶倒下,迎来了长达一年多的持续大幅下跌,上证指数惨跌70%之多!

5.重大事件影响

重大事件,包括经济和政治以及其他方面的,都有可能对股市产生重大影响,引发股市见阶段性顶部或中长期大顶。而这些事件之所以能对股市产生影响,主要是因为它们对经济产生了影响,迸而影响到股市。因此,这些事件对股市影响程度的深浅,主要取决于其最终对经济影响的大小。

政治方面的,如2001年发生在美国的“9*11”事件,事发后全球股市均应声下跌,美国股市更是一马当先,急跌在前。尽管美国采取了包括停市一周在内的多项救市措施,但美国股市在一周复牌后仍大幅下跌,形成阶段性顶部。“9*11”事件之所以导致美国和其他国家股市大跌,主要在于此事件引起的社会关注度可能会影响美国乃至全球经济。

在我国,2003年3月爆发的“非典”,既非经济,也非政治事件,但却给了股市一个重创。由于疫情的蔓延,国家不得不被迫取消“五一”长假。一时间,餐饮、旅游、酒店、航空、购物等消费人受影响,进而影响到整个经济。2003年第二季度的国内生产总值增长率从一季度的9.9%回落到6.7%(后来修正为7.9%),而旅游股、酒店股、航空股、食品股的大跌,带动股指兵败如山倒,自2003年4月16日见1649.69点,一直跌至当年11月13日的1307.40点,跌势整整持续了半年多。

(二)资金面的特征

既然股市是由资金推动的,那么,如果股市上涨太快太疯,泡沫太大,监管机构考虑到泡沫破灭后的巨大风险,就会出面干预。干预的最有效方式当然是釜底抽薪,收紧股市过于宽松的流动性。常用的干预手段包括加息、上调准备金率、发行定向央票、调高印花税、加快发行新股、限制新基金发行等。

上述干预措施将会使市场的流动性越来越差,市场失血现象越来越严重,总有一天,狂牛会因失血过多,支撑不住,轰然倒下。如前述2007年的政策顶中,监管机构通过不断加息、上调准备金率、发行定向央票、加快发行新股及调高印花税等措施,不断对市场施加压力,收缩流动性,最后各种手段、各种政策叠加,终于产生了巨大的、不可逆转的力量,将狂牛硬生生放倒!

因此,当我们发现这些货币调控措施越来越频繁,且越来越严厉时,就要特别警偈,及早离场,不然就会接到最后一棒,在山顶上长期站岗。

(三)技术面的特征

1.各项技术指标处于极端高位

RSI、KDJ等几乎所有的技术指标都处于超卖区,在低位徘徊,即将或已经向上发生金叉,技术反弹要求强烈。周线、月线见底。

(1)RSI

运用RSI来判断底部形态时,要注意以下要点:

RSI>80,出现超买状态;

RSI在80以上出现M头、头肩顶等顶部形态;同时,RSI不再创新高。

(2)KDJ

运用KDJ来判断顶部形态时,要注意以下要点:

J>100;

K在80左右向下交叉D;,

KDJ在高位出现M头、头肩顶等头部形态。

2.K线形态呈现顶部特征

原来凶猛的涨势渐渐趋缓,逐步形成了具有顶部特征的K线形态,如倒V形顶、圆弧顶、M头、三重顶、多重顶、头肩底、复式头肩顶,还有菱形等

形态。

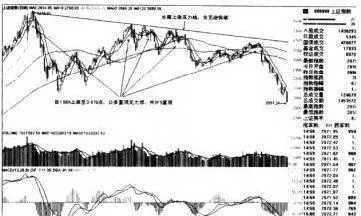

上证指数自998点至6124点的这波行情,就是以M头见顶的。而1664点至3478点的这波行情,则是以多重顶形态见顶的,至少有五重顶,且一顶低过一顶。这种见顶形态,一般来说,下跌的时间会比较长。事实上正是如此,自2009年8月4日见顶于3478点,至2010年9月上旬,有一年多时间,股市依然处于熊市状态,仍不能判断出其是否已经进人牛市筑底阶段,如图3-8所示。

图3-8上证指数日线图

同期以双头见顶的深证成指(2009年8月4日形成第一个头,2009年12月8日形成另一个头),则要强势很多。自2010年7月2日以V形反转以来,走势仍较好。估计形成中期反转,迸而成为牛市的可能性较大。

而中小板指数,则走出了相反的行情,不仅熊气全无,还牛气冲天!该指数自2008年10月28日以2114.27点见大底以来,至2010年9月上旬,经过近两年时间的持续上涨,几乎又逼近2008年1月15日见大顶时的高点6633.12点,如图3-9所示。

图3-9中小板指日线图

3.出现明显滞涨,且每一波反弹高点不能再高过前一高点

到了牛市后期,一般都会出现高位明显放量现象,但股价却滞涨。跌下来后,每一波反弹的高点不能再高过前一高点,而是呈逐渐下移之势。

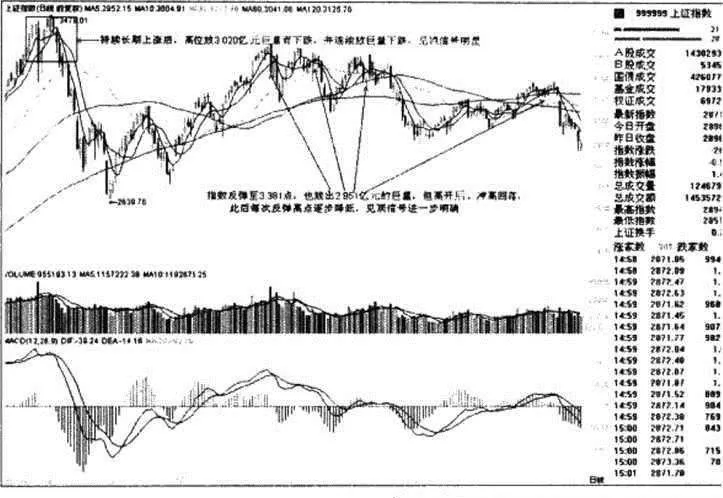

上证指数于2009年8月4日见顶3478点前后,放量明显,但却不能再创新高,而是放量下跌。同时,以后的几轮反弹,每次反弹高点都无法高过前一高点,3478、3361、3306、3181,逐步走低的态势非常明显。这是大盘见顶的明显信号。

如图3-10所示,2009年7月29日,上证指数放出3028亿元的历史天量,股价不涨反跌。此后连续5个交易日又放出2200多亿元的天量,但股价却呈下降趋势。之后股指反弹至3361点,也放出2951多亿元的天量,但股价高开后,冲高回落。接下来的几轮反弹,高点越来越低,见大顶信号明显。

图3-10上证指数日线图

4.均线呈空头排列形态,且中长期均线死叉,股价无法创出新高

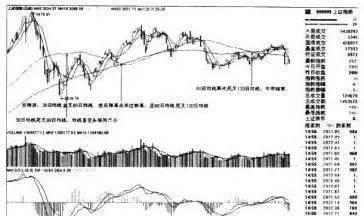

在牛市后期,如果中长期均线逐渐呈现空头排列形态,同时在出现30日均线死叉60日均线现象后出现反弹,30日均线又金叉60日均线,反弹的高点不高过前一高点,则牛市基本结束。如果第三波高点不能高过第二波高点,或者虽然第三波高过第二波,但如果后面出现60日均线死叉120日均线,则可以100%确定牛市结束,市场进入熊市。

如图3-11所示,股指经过大幅上涨后,5日、10日、30日均线均发生死叉,特别是30日均线死叉60日均线后,均线呈空头排列形态。此后出现反弹,30日线又金叉60日均线,但反弹的高点3361.39未能高过前一高点3478.01,且60日均线死叉120日均线,因此可以判定牛市基本结束。而后续反弹的高点更是不断降低,且第二次出现60日均线死叉120日均线,由此可以判定牛市真正结束。

图3-11上证指数日线图

此时,散户投资者一定要赶紧转换为熊市思维,赶紧空仓,耐心等待下一波牛市的来临。散户投资者切记:熊市操作等于自杀,空仓是最高境界,不会熊市空仓,就没有真正学会投资,在牛市赚再多的钱,也会在熊市付诸东流。

当然,如果30H、60H均线依然处于120日、250日均线之上,且120日、250日均线依然呈多头排列形态,那么短期的30日均线死叉60闩均线,甚至60日均线死叉120日均线,都可以谨慎地看成是主力在强势洗盘。如果后期发生反弹,且30日均线又金叉60日均线,60日均线金叉120日均线,且均线又呈多头排列形态,同时股价创出新高,我们就可以重新加仓介入。因为这说明该股的行情还没结束,前期难看的走势只是主力在强势洗盘、换手,后期依然大有可为。但前期刚爆炒过的个股不能碰。

也就是说,在长期上涨后,当出现均线空头排列、中长期均线发生死叉现象后,不论是横盘震荡还是向下,最后都必须展开反弹创出新高,不然,牛市就此终结,进入熊市。只要均线能重现多头排列形态,且创出新高,就说明后市还有戏,就可以介入。否则.就要转变为熊市思维再进行操作。

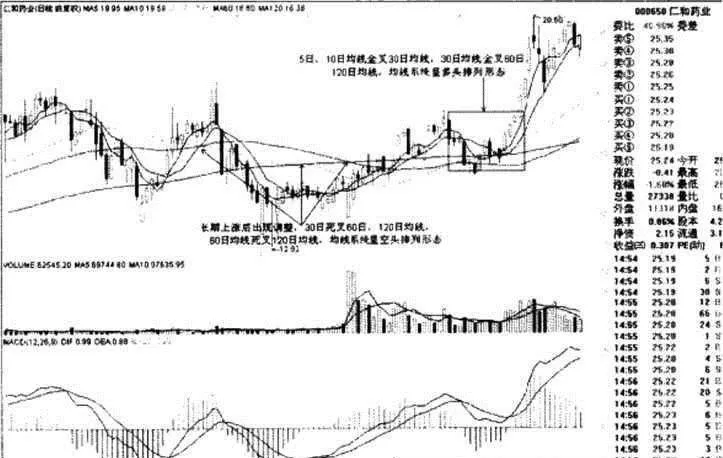

如图3-12,仁和药业(000650):从2008年10月至2010年4月,经过一年半的持续上涨,股价已经涨了接近5倍,由此也开始进人调整期,出现了30日均线死叉60日均线、60日均线死叉120日均线,均线呈空头排列形态的现象。但是不久,30日均线又金叉60日均线,2010年9月初,又出现了5日均线金叉10日均线,均线系统呈多头排列的形态,且于9月10日创出历史新高,因此,可以断言,该股调整即将结束,将迎来一段行情。

图3-12仁和药业日线图(2010.4-2010.9)