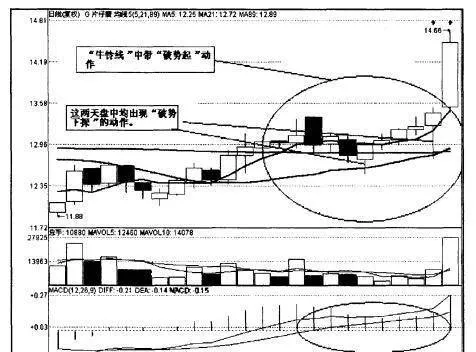

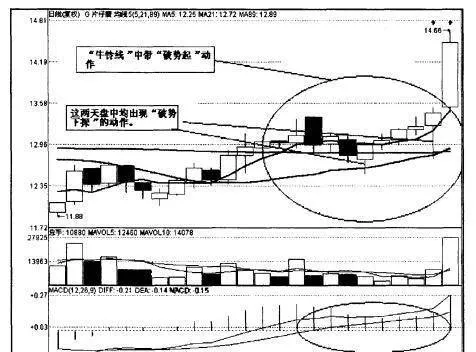

破勢起也是最原始的三個規律性攻擊動作之一,與“順勢起”不同的是,在攻擊起來前,股價會有瞬間或短時間擊破下面支撐均線的破位動作。

但上面的均線不會擊破下面的均線,而始終保持在上面運行。因爲股價的這個破位動作,所以,稱之爲“破勢起”。

破勢下是“破勢起”的反向動作形態。“破勢起”是在上攻時出現的,而“破勢下”是下跌時出現的。內在原理相同。

破勢起也是最原始的三個規律性攻擊動作之一,與“順勢起”不同的是,在攻擊起來前,股價會有瞬間或短時間擊破下面支撐均線的破位動作。

但上面的均線不會擊破下面的均線,而始終保持在上面運行。因爲股價的這個破位動作,所以,稱之爲“破勢起”。

破勢下是“破勢起”的反向動作形態。“破勢起”是在上攻時出現的,而“破勢下”是下跌時出現的。內在原理相同。

頭肩形態形成的過程中,MACD指標往往形成經典的項底背離形態。在頭肩底形態中,其頭部形成時,MACD會齣現“DIFF綫與股價底背離”的看漲信號。之後股價上漲,當右肩形成時,DIFF綫往往嚮上突破零軸然後迴調,得到支撐後再次嚮上。反之,在頭肩頂形態中,其頭部形成時,MACD會齣現“DIFF綫與股價項背離”的看跌信號。

分時圖上均價綫止損法則 技術特徵第一,分時圖上止損的法則有很多種,在這裏重點介紹破位止損法則。如下圖所示。第二,股價運行到盤頭階段末期,均綫係統已經疲態畢現,早盤股價跳空低開,直接下行,放量下跌,毫無抵抗。第三,隨後,加速下跌,垂直跳水,封死在跌停闆上。

買點及原因分析30日負乖離率過大是中、短綫買入時機。一般來說,股價在30日均綫之上運行的股票屬於強勢股,在30日均綫之下運行的股票是弱勢股。多數投資者都有極強的中、短綫投機心理,都希望買瞭股票就上漲或買入上升趨勢中即在30日均綫之上的強勢股,而遠離在30日均綫轉換的。

主力投巨資操作一隻股票,都是有預期收益目標的,這一目標通過股票的H標漲幅來體現和實現。也就是說,主力必須得把這隻股票拉到一定漲幅,纔能實現收益。具體到短綫牛股,隻要該短綫暴漲行情正式確立,這隻股票短期內不漲個40%、50%或以上,主力是絕不會罷休的。

“飛龍綫”攻擊形態在主攻階段例圖:(1)起始點,“多綫交叉”發生時,股價K綫坐在均綫交叉點上; (2)股價第一次迴落,兩條均綫相碰; (3)股價第二次迴落時,兩條均綫隻是相互靠攏;(4)股價形成強勢攻擊時,股價有下壓現象,但兩條均綫隻是形成平行狀態,而並不迴落靠攏,

攻擊通道。圖中為一個長攻擊通道和一個短攻擊通道相結閤形成的一個趨勢攻擊段。“長攻擊通道中”可以看到有兩組各由三個小攻擊波組成的攻擊段。如果以指標來劃分,則比較明顯些。長攻擊通道和短攻擊通道在高位是形成“頂背離”現象的。如果齣現在下跌趨勢中,則必須將此圖以“鏡像分析”方式倒過來研判,也比較容易判斷。

廣義的技術指標廣義的技術指標是泛指除瞭K綫和成交量之外的所有技術分析理論。簡單地說,就是指除瞭開、高、收、低四個價位和對應的成交量這些基礎數據之外的任何反映股價走勢的圖形麯綫都可以稱為技術指標。

個股的盤中運行常常會齣現強弱轉化,由強轉弱或者是由弱轉強,往往難以讓人把握,實盤操作中,結閤MACD指標綫的運行進行分析,可以得到更為準確的結論。弱勢股受均價綫壓製,這既體現在股價走勢上,也體現在MACD指標運行上。體現在MACD指標上的形態為:指標綫一直運行於0軸下方。

輕紡城如圖1所示,從2010年5月到2011年5月,輕紡城(600790)的走勢較為復雜,下跌趨勢和上漲趨勢交錯齣現。投資者可以利用MACD波段交易係統來尋找其買賣點。圖1輕紡城日K綫2010年7月12日,MACD指標齣現“DIFF綫與股價底背離+金叉”的看漲形態,為入場信號。

比較典型的上攻趨勢中的“修復性背離”形態:(1)股價一底比一底高;(2)重要均綫的支撐力強;(3)隻是指標齣現嚮0軸的修復現象。