KDJ指標應用要則:

KDJ指標隨機指標反應比較敏感快速,是一種進行短中長期趨勢波段分析研判的較佳的技術指標。一般對做大資金大波段的人來說,一般當月KDJ值在低位時逐步進場吸納;主力平時運作時偏重周KDJ所處的位置,對中線波段的循環高低點作出研判結果,所以往往出現單邊式造成日KDJ的屢屢鈍化現象;日KDJ對股價變化方向反應極爲敏感,是日常買賣進出的重要方法;對於做小波段的短線客來說,30分鐘和60分鐘KDJ又是重要的參考指標;對於已指定買賣計劃即刻下單的投資者,5分鐘和15分鐘KDJ可以提供最佳的進出時間。

KDJ常用的默認的參數是9,就我個人的使用經驗而言,短線可以將參數改爲5,不但反應更加敏捷迅速準確,而且可以減少降低鈍化現象,一般常用的KDJ參數有5,9,19,36,45,73等。實戰中還應將不同的週期綜合來分析,短中長趨勢便會一目瞭然,如出現不同週期共振現象,說明趨勢的可靠度加大。

KDJ指標實戰研判的要則主要有以下四點:

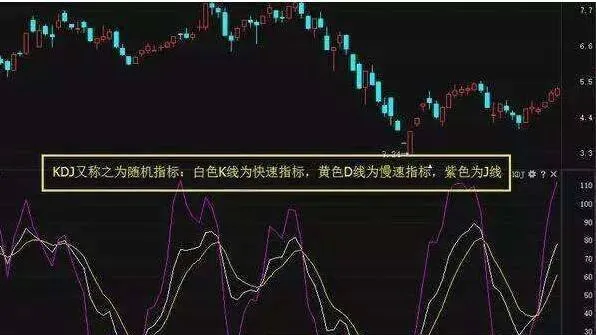

(1) K線是快速確認線——數值在90以上爲超買,數值在10以下爲超賣;D線是慢速主幹線——數值在80以上爲超買,數值在20以下爲超賣;J線爲方向敏感線,當J值大於100,特別是連續5天以上,股價至少會形成短期頭部,反之J值小於0時,特別是連續數天以上,股價至少會形成短期底部。

(2) 當K值由較小逐漸大於D值,在圖形上顯示K線從下方上穿D線,顯示目前趨勢是向上的,所以在圖形上K線向上突破D線時,即爲買進的訊號。

實戰時當K,D線在20以下交叉向上,此時的短期買入的信號較爲準確;如果K值在50以下,由下往上接連兩次上穿D值,形成右底比左底高的“W底”形態時,後市股價可能會有相當的漲幅。

(3) 當K值由較大逐漸小於D值,在圖形上顯示K線從上方下穿D線,顯示目前趨勢是向下的,所以在圖形上K線向下突破D線時,即爲賣出的訊號。

實戰時當K,D線在80以上交叉向下,此時的短期賣出的信號較爲準確;如果K值在50以上,由上往下接連兩次下穿D值,形成右頭比左頭低的“M頭”形態時,後市股價可能會有相當的跌幅。

(4) 通過KDJ與股價背離的走勢,判斷股價頂底也是頗爲實用的方法:

(A)股價創新高,而KD值沒有創新高,爲頂背離,應賣出;

(B) 股價創新低,而KD值沒有創新低,爲底背離,應買入;

(C) 股價沒有創新高,而KD值創新高,爲頂背離,應賣出;

(D) 股價沒有創新低,而KD值創新低,爲底背離,應買入;需要注意的是KDJ頂底背離判定的方法,只能和前一波高低點時KD值相比,不能跳過去相比較。