指標的交叉

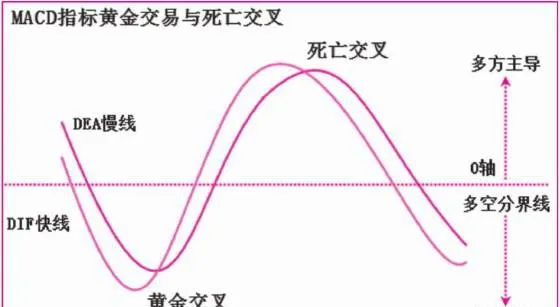

“金叉買,死叉賣”是指標運用中最常用到的方法,指標的交叉是指指標的短期指標線與長期指標線相交的現象,換句話說是快線與慢線的相交現象。

大部分的指標都會用到交叉作爲操作的一個判斷依據。交叉點表示轉折點、臨界點、超越平衡點,在股票操作中具有重要參考價值。

振盪指標中,經常用到交叉的指標,如MACD指數平滑異同平均線、RSI相對強弱指標、KD隨機指標、VOL成交量指標、MTM動量線等,都可以運用指標的交叉作爲買賣點。

黃金交叉

黃金交叉,俗稱爲“金叉”,是指短期指標線由下向上穿過長期指標線形成的交叉,換句話說是指標中的快線由下向上穿過慢線形成的交叉。

黃金交叉可以作爲買入的依據,但其用在不同指標中時,會由於指標的不同,發生交叉的位置不同,而使其作爲買入依據的可靠程度有所不同。這需要投資者在瞭解指標的計算原理的基礎上,通過實踐應用來找到更高勝率的買入點。

在中心振盪指標中,如MACD指標,發生在空方的背離之後的黃金交叉是高成功率的買點;在多方的黃金交叉也是比較好的買點或者加倉點:在空方的普通黃金交叉較前面兩個買點的成功率會低些。總的來說,黃金交叉在MACD指標中作爲買點的可靠程度比較高。

在區間振盪指標中,如KD隨機指標,發生在超賣區的黃金交叉更爲可靠:發生在超賣區之外的空方的黃金交叉,最好結合波浪理論和當時的市場氛圍來綜合判斷是否需要介入。

黃金交叉的具體表現一般爲:

(1) MACD指標的快線DIF由下向上穿過慢線DEA,如下圖所示。

(2)KD隨機指標的快線K線由下向上穿過慢線D線。

(3)RSI相對強弱指標的短週期6日RSI線由下向上穿過長週期12日RSI線。綜上所述,對於波段操作來說,“抄底”的買點,選擇超賣區的黃金交叉更爲可靠,這個位置的黃金交叉通常是中、短期內的“反轉點”。對於較爲靈敏的振盪指標,可以結合MACD來互相驗證,以此提高黃金交叉的買入成功率。

死亡交叉

死亡交叉,俗稱爲“死叉”,是指短期指標線自上而下穿過長期指標線形成的交叉,換句話說是指標中的快線自上而下穿過慢線形成的交叉。

死亡交叉可以作爲賣出的依據,但其用在不同指標中時,會由於指標的不同,發生交叉的位置不同,而使其作爲賣出依據的可靠程度有所不同。

在中心振盪指標中,如MACD指標,發生在多方的背離之後的死亡交叉是高成功率的賣點;在空方的死亡交叉也是反彈逃命賣出機會;在多方的普通死亡交叉較前面兩個賣點的成功率會低些。總的來說,死亡交叉在MACD指標中作爲賣點的可靠程度比較高。

在區間振盪指標中,如KD隨機指標,發生在超買區的死亡交叉更爲可靠;發生在超買區之外的多方死亡交叉,最好結合波浪理論和當時的市場氛圍,來綜合判斷是否需要離場。

死亡交叉的具體表現一般爲:

(1)MACD指標的快線DIF自上而下穿過慢線DEA,如上圖。

(2)KD隨機指標的快線K線自上而下穿過慢線D線。

(3)RSI相對強弱指標的短週期6日RSI線自上而下穿過長週期12日RSI線。

綜上所述,對於波段操作來說,“逃頂”的賣點,選擇超買區的死亡交叉更爲可靠,這個位置的死亡交叉通常是中、短期內的“反轉點”。對於較爲靈敏的振盪指標,可以結合MACD來互相驗證,以此提高死亡交叉的賣出勝率。