圖解纏論:MACD指標

纏論中,用到最多的就是MACD指標對於背馳的輔助判斷,這也是應用纏論的難點之一,很多學習纏論的人因爲所謂的背了又背等問題而否定纏論,說到底還是對走勢類型的劃分沒有掌握,與MACD沒有什麼關係。例如,日線中樞下方再形成一個30分鐘中樞,再在該30分鐘下方形成5分鐘中樞,如果該背馳符合區間套的話,在日線上就會顯示出MACD的綠柱子一波比一波小。而實際上,由於日線中樞的存在,至少在日線圖中,是應該把日線中樞下方這些一波比一波小的綠柱子面積加起來,與該日線中樞之前的30分鐘下跌對應的綠柱子面積對比,而在對理論掌握不好的操作者眼中,MACD明顯背了又背,僅此而已。

再次說明,面對上面所謂背了又背的情況,對走勢結構的分解是第位的,走勢結構分解出來,才能知道哪一段走勢與哪一段走勢相比,然後纔用到MACD來輔助判斷背馳與否。

纏論中,提到的MACD用法中,基本有以下幾類:

黃白線與紅綠柱高低問題、兩次回抽、雙頭形態、擴張型三角形MACD形態、乖離、多空分辨、背馳判斷、盤整背馳判斷、參數問題、高低級別配合。其中,關於乖離的判斷,原文中講得很清楚,本書中不再重複,對其他幾類,下面單獨闡述。

背馳與黃白線、紅綠柱

用MACD輔助判斷背馳,一定要搞清楚是哪兩段走勢類型進行對比。比如,30分鐘級別的上漲+盤整+上漲形態中,用來對比力度的就是兩段上漲,顯然第二段上漲必須是完成的走勢類型,也就是說,第三段上漲必須至少完成5分鐘級別的三段走勢。而中間的盤整,一般會把MACD的黃白線拉回到零軸附近。

上面是a+b+c的情況,另外一種a+A+b的情況中,A一定是比ab級別更大的盤整走勢。比如A是30分鐘中樞,那麼a與b就最多是5分鐘級別走勢類型。在30分鐘圖中,這個A也會把MACD的黃白線拉回到零軸附近。

零軸附近,可以在零軸上,也可以在零軸下,但一般都不會太遠。另外,走勢如果比較強,中樞呈向上奔走型的形態,黃白線不一定被拉到零軸,而很可能在零軸上方較遠的地方飄着。

對於背馳,標準的MACD形態表現爲黃白線不創新高,紅綠柱子不能創新高,且面積變小。

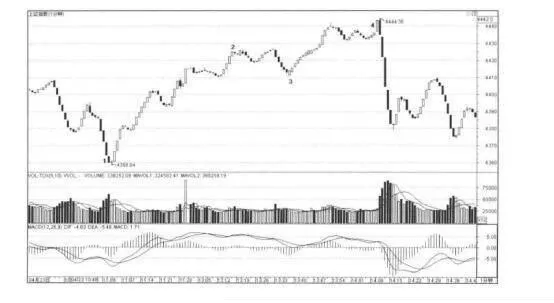

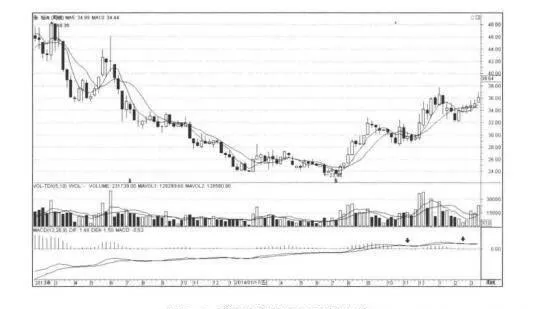

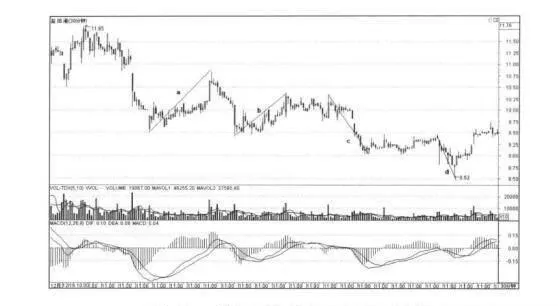

圖5-1a+b+c走勢結構的盤整背馳

圖5-1中,1-2. 2-3、3-4分別是次級別走勢類型,當然如果規定爲1分鐘走勢類型也可以,只是名字不同而已。其中,1-2段爲上漲形態,在2位置以頂背馳結束,2-3回抽零軸,隨後的3-4段無論是黃白線高度還是紅柱子面積與長度,都比不上1-2段,構成最標準的盤整背馳MACD形態。

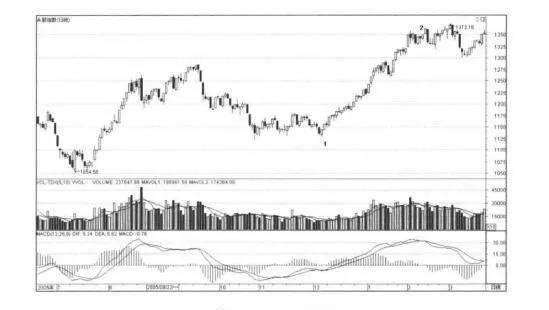

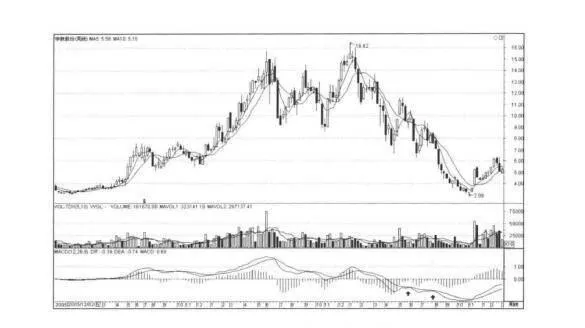

圖5-2黃白線創新高,紅柱子縮小的情況

而在圖5-2中,1到2之間很明顯在走勢的後期,黃白線仍然創新高,但紅柱子卻在縮小,這種情況都不是本級別圖中的背馳,而是由次級別或次級別以下級別背馳造成的。如果是該級別的背馳,那麼至少1-2段要由該級別三段走勢類型連接,其中,中間那段會把MACD黃白線拉回到零軸,比如2位置之後的盤整形態,把黃白線拉回來再上去,纔可能有本級別的走勢背馳。這就是原文中黃白線創新高但柱子縮小的情況。圖5-3中,從底部上來到A點,顯然是沒有周線級別背馳的,爲什麼呢?因爲A之前的那個中樞並不是周線中樞,也不是周線級別走勢類型,所以走勢到A位置只是日線級別上漲形態,對應的A點黃白線創新高,但紅柱子面積小於前一波紅柱子。隨後展開周線中樞的構造,該向上奔走型的中樞並沒有將黃白線拉回到零軸,而是在較高的位置形成兩次回抽。

圖5-3a+A+b形態以及黃白線創新高情況MACD背馳輔助判斷

AB完成後,從B點再上去,這裏有兩種判斷方式:第一種是B之後的上漲與AB之間的上漲比較,看是否盤整背馳。如果第二段上漲完成得較快但時間不能持久,就會形成黃白線創新高,但紅柱子面積不能增大的情況,這也構成背馳;如果第二段上漲的力度較小,那麼黃白線不會創新高,紅柱子伸長高度也不能創新高,同樣構成背馳,圖5-3中MACD就是力度與時間都不如上一次的表現。

第二種是以AB這一中樞爲中心,判斷前後走勢的力度。這時就不能依照黃白線創新高而紅柱子縮短是次級別背馳的原則了,而是看紅柱子伸長高度與形成面積。有些走勢雖然力度不如上一次,但小級別的上漲延續會使紅柱子不斷出現,雖然伸長高度不能創新高,但形成一大片的紅柱子,面積就會比上一次要大,這時是沒有背馳的。最近的上證指數1分鐘尾盤就是典型的案例。

圖5-4中,3-4與1-2對比,顯然不是1分鐘級別背馳,而只是更小級別的背馳中造成的,雖然綠柱子面積與高度都不能創新高。

圖5-4

這樣的盤整背馳中,被理論所保證的回抽至少到2這個位置,隨後因該盤整背馳反彈到5構成1分鐘中樞,隨後56段與1-2段相比,雖然綠柱子高度不創新高,但無論是面積還是黃白線都顯示這不是背馳段。不過5-6段本身在其次級別或更小級別中是有背馳的,這怎麼判斷?5-6段中間很微弱的由下跌K線組成的小平臺,構成極小級別的向下順勢平臺型中樞,其後繼續下跌到6,股價創新低,但綠柱子卻不再創新低。而圖中的兩個向下箭頭處就是所謂的黃白線的兩次回抽,構成下跌中的一個小級別中樞。

注意,本節內容的舉例只是爲了說明背馳與黃白線以及紅綠柱子之間的關係。實際分析中,當下的走勢是在更大的走勢結構中存在的,受到整體結構的影響,操作中的分析應該是綜合性的視角。例如,圖5-4中4一5段上漲,雖然內部結構沒有背馳,但4-5段與1之前的那一段上漲比較是明顯的盤整背馳。在這樣的結構中,1-2. 2-3、3-4就構成了一個1分鐘中樞,4-5段與1之前的那段上漲構成針對該中樞的中樞震盪,並且在1之前的那個小級別中樞下沿處,繼3位置後再次受阻。這些綜合性的分析與判斷需要分析者對走勢能夠進行綜合性與多義性的分析,學習者自身要多練習才能掌握得更好。

MACD兩次回抽

這種回抽分爲兩種,分別是黃白線從零軸下方上來後的回抽與黃白線從零軸上方下來後的回抽。

圖5-5黃白線在零軸上方兩次回抽

一般來說,無論回抽方向如何,這種兩次回抽都形成下趺或上漲形態途中的第一個中樞。在零軸上面的回抽構成典型的啓動形態(這裏必須注意,不是第二買點,關於第二買點的分辨在本書前半部分);而零軸下面的兩次回抽,一般都還有一波下跌,也就是兩次回抽上不來的情況。既然是回抽,當然就是跌破或者升破之後的回抽。對於一段下跌來說,黃白線在零軸下方,第一買點後的第一次次級別上漲將把黃白線拉回到零軸之上,隨後有兩種情況:完成第二段b或者完成第一個中樞A。兩次回抽就是對應b的次級別三段或者A的次級別三段情況。

圖5-6黃白線在零軸下方兩次回抽

而上漲結束後,下跌中的兩次回抽,就是黃白線在零軸上方跌破的情況,與上面一種情況反過來就可以了。

在兩次回抽對應第二買點的情況中,b段一定是盤整或者波動比較劇烈的下跌形態。根據走勢必完美,b段的次級別三段是一定要完成的,這次級別三段的第一段與第三段將形成MACD黃白線的兩次回抽。而對應於形成A中樞的情況,次級別的A、A2. A3與a是同級別走勢類型,這裏的區別不難分辨。

雙頭形態

雙頭形態中,對應的一般都是次級別中樞,在次級別走勢圖中,通常是MACD黃白線在高處下來的兩次回抽。這種兩次回抽與前面的兩次回抽不同,前面那種要求黃白線穿過零軸,而這種次級別回抽卻不一定。再來分析雙頭後的走勢,第一次回抽構成該次級別中樞的第一段,隨後上來,再一次回抽構成第二段,體現在高一級別的圖中就造成MACD黃白線的所謂雙頭形態。

圖5-7MACD雙頭形態 圖5-8上圖MACD雙頭形態處的次級別走勢

一般來說,中樞後面都會將原趨勢延續,比如上升途中的雙頭後還會延續上升形態。

擴張型三角形MACD形態

既然是三角形,當然分爲兩種:一種是擴張型,另一種是收斂型,分別對應上漲中的次級別背馳與下跌中的次級別背馳情況。

圖5-9MACD擴張型三角形示意 圖5-10MACD擴張形態示意

圖5-11MACD收斂型三角形示意 圖5-12MACD的收斂形態示意

上面給出了MACD的三角形的幾種常見形態。第一個,股價不斷創新高,黃白線不斷創新高,紅柱子不斷縮小,般都是次級別背馳。

第二個,股價不斷創新低,黃白線不斷創新低,綠柱子不斷縮小般也是次級別背馳。

第三個,黃白線不斷震盪收斂,下跌過程中的各級別背馳影響最終都要突破。

第四個,黃白線不斷創新低,綠柱子不斷縮小,中樞震盪,最終都要突破。

從經驗的角度來說,上面三種一般都對應着V型反轉,但不是絕對的,至於第四種,往往都伴隨着K線圖的收斂型三角形形態以及第三買點的回抽。

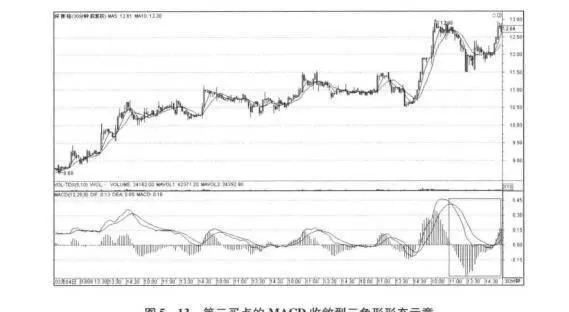

圖5-13第三買點的MACD收斂型三角形形態示意

這些MACD的各種形態,在纏論原文中提到了一些,而一些朋友對此有些模糊,這裏拿出來做個示意。真正影響操作和分析的,始終是K線圖的走勢結構。並不是出現收斂型三角形的MACD形態就一定有第三買點,買點是通過結構形態來構成的,與MACD沒什麼關係。

多空分辨

原文中提到,遠離黃白線在零軸以下的股票,這是對操作者的操作系統而言。在上漲才能獲利的市場中,或者對習慣操作多頭市場的操作者而言,操作級別的MACD從零軸上方隨着價格的下跌向下穿過零軸並回抽確認,說明市場已經進入空頭主導,這時的操作方式就要改變。多頭市場中是先買後賣,賣完再買,以買爲主;而在空頭市場中是先賣後買,買完再賣,以賣爲操作核心,這種節奏是一定要形成的。但對於操作不熟練的人而言,操作級別的圖形轉爲空頭主導,最好的選擇當然就是離開,等待市場重新轉爲多頭,也就是操作級別的MACD黃白線重新站穩零軸後再選擇操作機會。

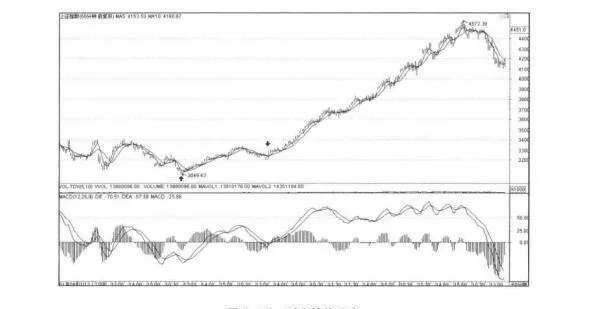

圖5-14對空轉換示意

上圖中,走勢在向上箭頭處開始的上漲,將MACD的黃白線拉到零軸之上,隨後在向下箭頭處回抽確認,之後的黃白線一直在零軸以上波動,直至5月1日後,下跌將黃白線拉到零軸以下,意味着市場進入空頭主導。從分類的角度來講,任何級別的K線圖中,MACD無非就是三種情況:黃白線在零軸上方波動的多頭主導市場、黃白線在零軸下方波動的空頭主導市場、黃白線圍繞零軸波動的多空爭奪市場。它們分別對應着單邊上漲、單邊下跌、盤整三種市場階段。

背馳與盤整背馳

嚴格來講,纏論中的背馳指的是含有至少兩個同級別中樞的趨勢背馳;而從走勢形態的分類來講,就有下跌式背馳、上漲式背馳、盤整式背馳,這裏的下跌、上漲、盤整僅指走勢的形態。

例如,在a+b+c的走勢形態中,a與c是下跌,b爲盤整,a、b、c都是同級別走勢類型,c與a當然是可以比較背馳的。在纏論的原文中,未經細分的可以稱爲盤整背馳,因爲a、b、c只構成一個高級別中樞,但在這裏,就稱爲下跌背馳,上漲類型與下跌相反即可。

對盤整形態來說,a、b、c走勢段所經過的價格區間相差不大,呈盤整形態,實際上也就是屬於中樞震盪的一種,這也是可以比較背馳的,類似於原文中的盤整背馳。

必須聲明,背馳指的是走勢段的背馳,而MACD是用來輔助判斷背馳的,把MACD的背馳當作走勢段的背馳是本末倒置。所謂背了又背就是這種本末倒置的典型。

對於MACD而言,中樞震盪中的兩個相鄰的同方向走勢段,第二段的紅綠柱子面積或高度小於第一段,一般都是盤整背馳造成的。在下跌段中,黃白線回抽零軸後造成的綠柱子高度、面積、黃白線高度都是背馳的判斷依據,最標準的當然是三者都比前面的走勢段弱,但也有不太標準的,本書前文中都介紹過,在此不再重複。

這裏值得講的其實只有一點,就是a+b+c走勢結構與a+A+b走勢結構的背馳判斷問題。設走勢結構爲a+b+c+d+e,各走勢段均爲5分鐘級別,b、c、d構成30分鐘級別中樞,於是該走勢類型爲a+(b+c+d)+e的結構。有一種情況是這樣的,e段與c段相比並不背馳,但e段與a段相比背馳,這時應該圍繞中樞A進行分析。

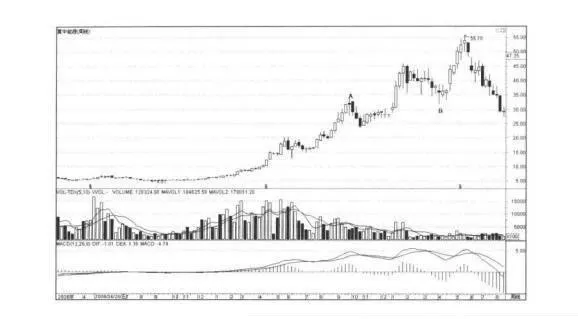

圖5-15a+b的盤整式背馳和c+d的下跌式背馳

也就是說,將a與e作爲A中樞的中樞震盪的兩段離開段,而不是把e與c相比。當然,在走勢段的結構只有次級別a、b、c的情況中,c只有與a相比。

上面的兩種情況都屬於盤整背馳,其中a、b、c段,c是背馳段的情況下,d段的高點是一定回到b段最低點之上的;但在a+A+e的情況中,e與a段背馳的情況下,f段並不一定回到A的區間,否則就沒有盤整背馳轉化第三買賣點的情況了。

另外,在a+b+c或者a+A+b的結構中,c段剛開始的時候一般都是力度較小的,這時並不能確定c段與a段的背馳,因爲c段還在完成中,小級別的延伸會使c段最終不成爲背馳段。

圖5-16中,假設從1位置開始分析,前面的不管。2位置爲什麼不是頂背馳點這個問題,在本節內容的第一小節就分析過,這種黃白線創新高但紅柱子縮小的情況一般都是次級別背馳引起的,同時2位置也完成了MACD的雙頭形態。3位置因爲2之前的那個中樞,所以就是1-3走勢段的頂背馳點。

圖5-16示意走勢

而在4之後,就該圖形來看,目前好像是與1-3段形成背馳,因爲黃白線沒有創新高,紅柱子長度和麪積都比不上前面一段,這種情況就要判斷4之後的走勢段是否結束了。例如,圖5-16中4之後的走勢段黃白線還在創新高,且次級別三段明顯沒有背馳發生,這時就要等待該走勢段完成。小級別的不斷上漲延伸會使得該背馳段最終不成立,當然也有可能成立,但成立與否在該走勢段完成之前是無法判斷的,能做的只是考察4之後的走勢段的次級別結構。

參數問題

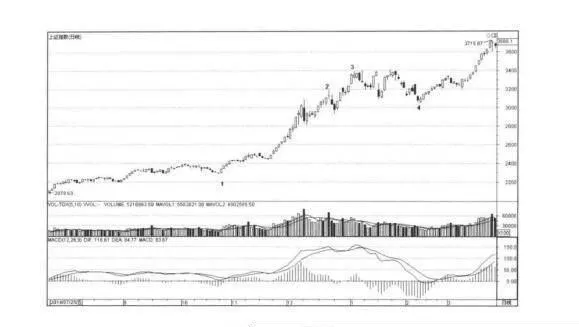

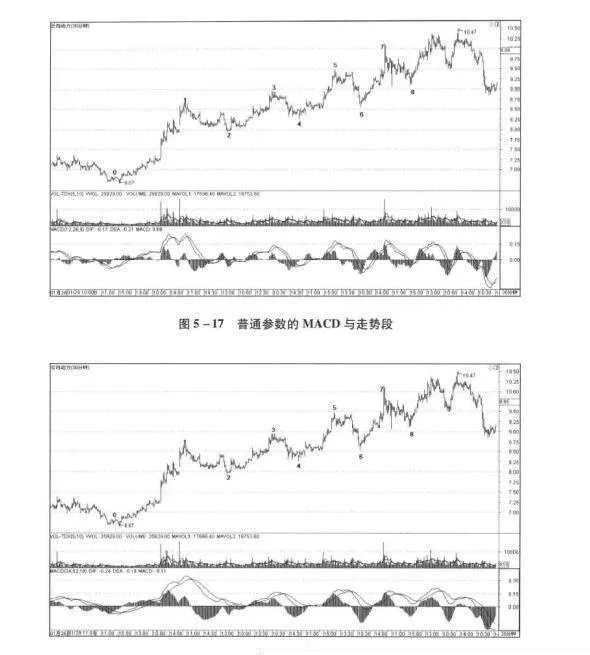

纏論原文中,纏師說他用的MACD指標的參數比普通的大一倍,這是操作風格的問題。參數大,就可以過濾掉很多雜波,與均線的參數是同樣的道理。但在有些情況中,比如兩段走勢段的MACD紅綠柱子面積相加不太直觀的情況中,參數的調整有助於直觀的辨別。

圖5-17與圖5-18對比,可以明顯發現將MACD的參數調大一倍後,平滑度與直觀性大大增加,也就是圖形更加清晰,但3位置的次級別背馳顯然是無法在本級別圖的MACD中體現出的。

圖5-17普通參數的MACD與走勢段 圖5-18參數擴大一倍後的MACD指標

也就是說,參數調大了之後,一些次級別的波動在本級別圖的MACD中被過濾了,說到底還是操作習慣的問題。有時用普通參數與調整過參數的MACD兩相印證比較,也不失爲一個好辦法。

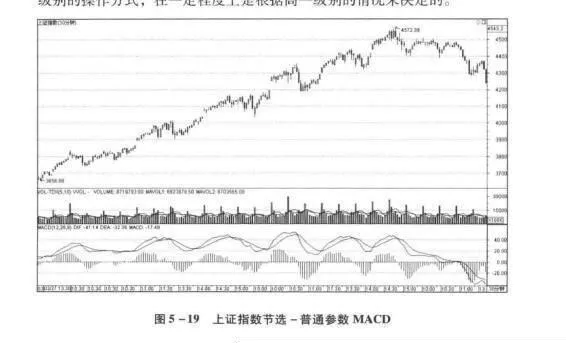

高低級別的配套問題

這個問題其實在第6小節中已經帶着介紹了一些,需要補充的就是當30分鐘上漲段的MACD黃白線創新高,紅柱子也不斷創新高的情況下,5分鐘或者1分鐘走勢段出現頂背馳的情況,這也是根據個人的操作習慣來判斷的。

根據上面的描述,30分鐘的走勢段顯然還在延伸,那麼5分鐘或者1分鐘的頂背馳最多可以打些短差。如果操作級別是30分鐘,那就可以不管5分鐘與1分鐘級別的頂背馳,只需要關注是否出現小級別轉大級別的情況即可;如果操作級別是5分鐘,那麼對30分鐘級別的上漲走勢段,在5分鐘級別的操作中就應該以先買後賣爲主。反過來也是一樣的,在30分鐘的下跌形態的走勢段中,5分鐘的操作級別就先賣後買。也就是說,操作級別的操作方式,在一定程度上是根據高一級別的情況來決定的。

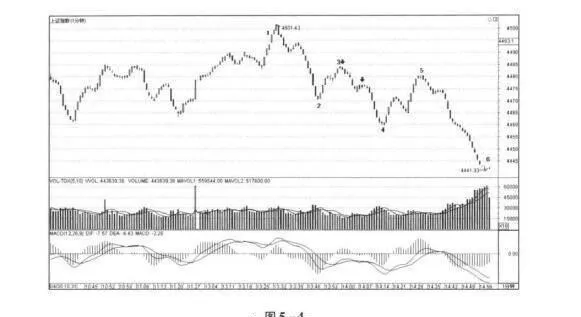

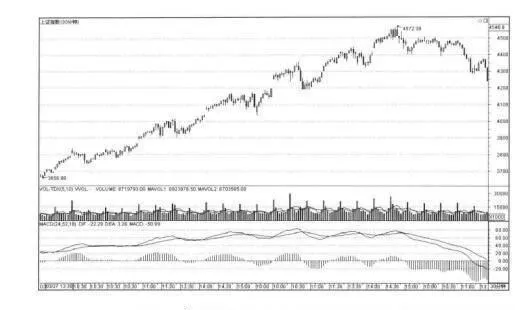

圖5-19上證指數節選一普通參數MACD

圖5-20上證指數節選一大一倍參數的MACD

圖5-20中,從兩種參數設定的MACD來看,顯然處於30分鐘的主跌段中,這時5分鐘或者1分鐘級別的底背馳顯然沒有什麼操作價值,更何況最後兩根下跌陰線是在第三賣點之後產生的。

一般來說,操作都是3個級別配套來分析,如果操作級別是30分鐘,那麼日線所處位置將決定30分鐘級別的操作節奏,而5分鐘級別的走勢結構就可以用來做短差,並分析30分鐘走勢段的精確結束點。如何更好地綜合分析3個級別的情況,進行最有效的操作,需要長期訓練與實踐,希望任何一個看過本段文字的纏論學習者都有這個意識。