趨勢反轉

倒T形線頂背離實戰案例及實戰要領

- 實戰案例:在2015年8月10,美邦服飾告別橫盤震盪後,即開始了快速上漲,至8月14日時,突然平淡開盤,其後出現一路衝高,創出13.37元的新高後開始回落,收盤以12.02元收盤,略低於開盤價12.12元,致使K線上收出了一根帶有較長上影、無下影線、且實體根小的陰線,形狀像一個倒立的T形。

什麼是J值100的KDJ頂背離?J值100的KDJ頂背離的形態特徵

- J值100的KDJ頂背離,是指當股價在向上運行過程中,在高位區,KDJ指標卻出現了向下運行,形成頂背離,但此時KDJ指標中的J值卻爲+100,在頂部區域做平行運行。這種情況的出現,往往是因股價快速上漲出現了嚴重超賣的情況,所以是股價趨勢反轉前一種高位賣出股票的形態。

什麼是RSI80以上的頂背離?RSI80以上的頂背離的形態特徵

- RSI80以上的頂背離,是指股價在上漲過程中,突然在高位區出現了強弱指標RSI的頂背離,並且RSI值在80以上。這種情況的出現,說明股價即將出現遇頂回落,因爲通常情況下,RSI是在30-70之間運行,數值一旦超過了80,則是在做高位極限運行,市場已經達到了超買狀態。因此,是一種頂部反轉前的賣出形態。

什麼是倒T形線頂背離?倒T形線頂背離的形態特徵

- 倒T形線,是指股價在上漲過程中,於高位區突然出現了一根沒有實體或實體極小的K線,卻有着較長的上影線,同時技術指標卻發出了與股價趨勢相反的頂背離。這就說明,主力在維持開盤價的價位,在拉高出貨,看似股價跌不下去,但實際上往往其後會出現進一步下跌,因此是一種頂部趨勢即將反轉前的賣出形態。

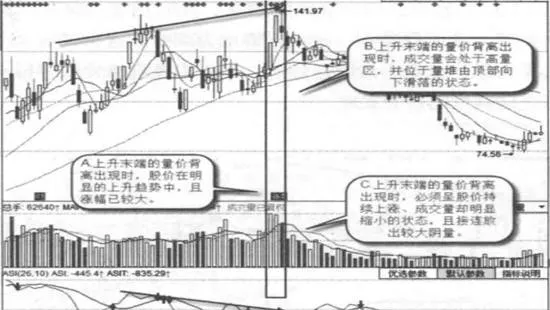

RSI80以上的頂背離實戰案例及實戰要領

- 實戰案例:在震盪上漲行情中,蘭石重裝於2015年3月23日、24日、25日3個交易日,股價持續上漲,並且RSI指標中RSI6上衝至了80以上,並在24日到25日出現了向下運行,與股價形成頂背離,形成RSI80以上的頂背離。這說明市場短時間出現了嚴重的超買現象,且成交量急驟放大,股價即將反轉向下。

個股趨勢轉變時技術背離實戰案例及實戰要領

- 實戰案例:經過前期的暴跌,及其後的震盪後,濟民製藥在2015年8月月底至9月月初,股價在震盪下跌,並不時刷新前期低點,且成交量不大。但CCI指標在底部低位區運行中卻未創出新低,形成CCI底背離,如圖1一17所示。

大盤趨勢轉變前的技術背離實戰案例及實戰要領

- 實戰案例:在2014年1一6月期間,上證指數經過多時的低位震盪後,成交量已處於較低水平,但指數低位震盪時期,RSI指標在粘合平行後,出現向上運行,而指數卻創出新低,形成周線RSI底背離,如圖1一9所示。同時,周線上,短期均線與中長期均線也出現了粘合。同時,ASI也在RSI底背離後出現了底背離,如圖1一10所示。

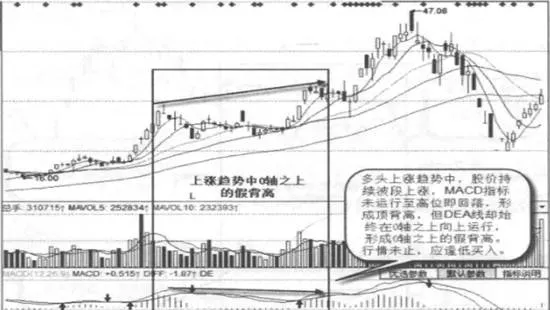

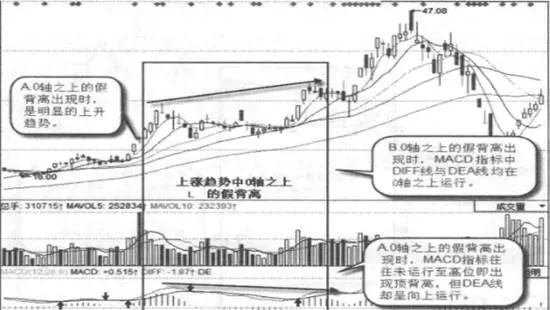

上漲趨勢中0軸之上的假背離實戰案例及實戰要領

- 實戰案例:在明顯的多頭排列的上漲趨勢中,中國武夷出現波段上漲,但股價在不斷創出新高,而MACD指標在未運行至頂部區域即出現回落,DIFF線向上所掀起的波峯的高點卻呈逐漸下降趨勢,但DEA線卻在此期間一直在0軸之上運行,先是略向下,接着又震盪向上,與股價形成波峯頂背離。

什麼是均線頂背離與趨勢反轉?均線頂背離與趨勢反轉的形態特徵

- 均線頂背離,是指當股價上漲見頂後,在快速下跌的過程中,此時中長期均線的運行方向依然向上,當股價向下快速擊穿一條中長期均線後,此時股價的方向是向下的,但被擊穿的均線的方向卻是向上的,股價與被擊穿的均線的方向呈方向相反的交叉狀態。形態特徵:圖6一1所示爲盛和資源(600392)日線圖,其形態特徵可以從以下三點分析確認。

什麼是上漲趨勢中0軸之上的假背離?上漲趨勢中0軸之上的假背離的形態特徵

- 在MACD指標中,0軸往往是代表強弱的一個分水嶺,也就是說,當DIFF線與DEA線在。軸之上行時,市場屬於多頭的強勢格局,但在這種格局下,短期MACD經常會發出死叉或頂背離現象。此時,往往是股價進行短時的調整後,重新回到上升趨勢中。

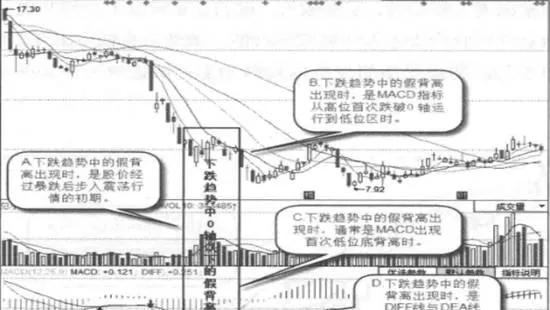

什麼是下跌趨勢中LJ軸之下的假背離?下跌趨勢中LJ軸之下的假背離的形態特徵

- 0軸之下的假背離通常是指,當MACD指標中DIFF線與DEA線在0軸下方弱勢運行時,DIFF線出現首次向下運行至底部區域並開始築底上行後,股價卻依然在下跌,DIFF線與股價形成弱勢底背離,但此時DEA線呈向下運行或是低位震盪,使得這種弱勢背離往往會成爲盤中下跌趨勢中的短時上漲,很快股價即會再次迴歸下跌。

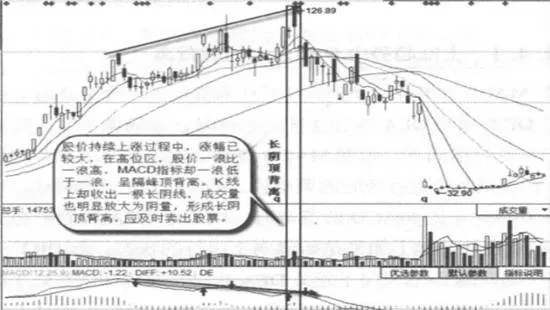

長陰頂背離實戰案例及實戰要領

- 實戰案例:自2015年1月26日上市後,龍馬環衛至6月25日時,股價創出歷史新高126.89元,與上市時的最低價17.83元相比,短期漲幅已高達7倍多,但K線上突然在創出新高出現快速下跌,且成交量明顯放大。

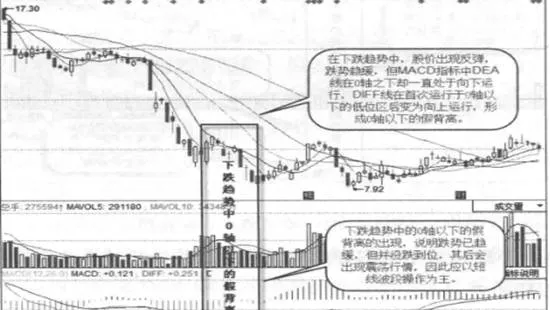

下跌趨勢中0軸之下的假背離實戰案例及實戰要領

- 實戰案例:自2015年11月中旬步入下跌以來,至2016年1月中旬時,秦川機牀的股價依然處於下跌趨勢,MACD指標中DIFF線卻出現築底後的回升向上運行,但DEA線依然呈向下運行,不過是向下的趨勢略緩,且DIFF線因下跌出現波谷,其谷底的低點在被抬高,形成首次低位弱勢底背離。

什麼是小陰線、小陽線底背離?小陰線、小陽線底背離的形態特徵

- 小陰線、小陽線底背離,是指股價在震盪下跌的走勢中,突然出現了窄幅震盪,X線上多出現小陰線、小陽線,此時不僅股價上下震盪的幅度出現了收窄,技術指標也出現了底背離形態。這就說明,有資金已經認可此時的價位,在藉機逢低買入,其後趨勢出現反轉的概率極大。因此,也是一種底部買入形態。

什麼是低位孕線底背離?低位孕線底背離的形態特徵

- 低位孕線底背離,是指當股價在下跌過程中,在低位區先是出現了一根較長的陰線或陽線,而次日又出現了一根較小的小陽線或小陰線,且這根小陽線或小陰線的高低點均在前一根長陰線或長陽線的實體範圍之內,形成像個母親抱着個嬰兒的孕線。同時,技術指標在低位區形成底背離形態。

什麼是雙底趨勢背離?雙底趨勢背離的形態特徵

- 雙底趨勢背離,是指股價在低價區,出現反覆下探又反彈,K線上形成兩個在同一水平的明顯低點,並呈英文字母W的形態。而在此期間,技術指標卻呈現一路向上運行的背離。這說明,W底的出現,是主力藉機完成籌碼收集的有意而爲。因此,雙底趨勢背離是一種典型的買入形態。

什麼是V形底趨勢背離?V形底趨勢背離的形態特徵

- V形底趨勢背離,是指股價或指數在接續大陰線下跌的過程中,突然出現了連續大陽線的上漲,K線上形成一個英文字母V的形狀,並出現了趨勢的快速反轉,是一種變化較快、轉勢力度極強的反轉形態。形態特徵:圖2一15所示爲中毅達(600610)日線圖,其形態特徵可以從以下三點分析確認。

什麼是箱體趨勢底背離?箱體趨勢底背離的形態特徵

- 箱體趨勢底背離,是指股價在震盪行情的低位區或是上漲途中,股價在某一價位區間做一定幅度的上下震盪,但技術指標此時卻出現了向上運行的底背離。這種形態的出現,就說明,指標已先於股價出現上漲,因此是股價即將結束箱體震盪格局,開始選擇轉勢或恢復上漲的信號,所以是一種買入形態。

什麼是旗形趨勢底背離?旗形趨勢底背離的形態特徵

- 旗形趨勢底背離,是指股價在上升趨勢中出現的一種調整,從嚴格意義上講,它是三角形趨勢底背離的一種變異,是指股價在不斷下跌反彈的過程中,未形成完整的三角形即出現了強勁的上漲,如果此時將高點連線、低點連線,K線上會出現一面飄揚的旗子,而在股價下跌過程中,技術指標同樣出現了向上的背離。

什麼是三角形趨勢底背離?三角形趨勢底背離的形態特徵

- 三角形趨勢底背離,是指股價在上漲途中,以反覆下跌後反彈的方式出現,並且每一次下跌時,低點在逐漸抬高,反彈的高點被壓低,如果將其高點連線,並將其低點連線,形成一個逐漸收縮的三角形,而在此期間,技術指標並沒有因股價的下跌而有所改變向上的趨勢,從而與股價形成背離。