指数投资变得越来越流行。投资者可以选择跟踪知名指数的基金,被动投资市场。多年来,跟踪指数的基金数量急剧增加。

一些指数是市值加权的,例如 S&P 500 和 FTSE Russell 2000。其他指数是价格加权的,例如道琼斯工业平均指数或道琼斯指数。这些指数已成为投资者许多投资工具的基础,包括共同基金和交易所交易基金(ETF)。

指数投资的新选择包括基本面加权指数,例如 FTSE RAFI US 1000 指数和 WisdomTree 美国股息指数,这些指数基于一项或多项财务指标,例如账面价值、现金流、收入、销售额或股息。 WisdomTree 还提供一对衡量美国和国际大型股价值指数的指数,这两个指数均包含至少 300 家公司。这些基金为投资者提供被动指数投资和主动管理基金的结合。

在本文中,我们回顾了使用基本面加权指数作为投资工具的好处和风险。

资本化加权指数

资本资产定价模型(CAPM) 是许多指数模型的基础,尤其是标准普尔 500 等资本加权指数。基本上,CAPM 假设每项投资的未来现金流量都可以确定。这有助于识别每种证券的真正价值。由于市场是有效的,它会正确地将资产的价格与其CAPM 确定的价值相匹配。有效市场理论指出,股票价格反映了市场在任何特定时间对公司潜在真实价值的最佳估计。

当真实价值不真实时

但如果价格最终高于或低于“真实价值”怎么办?这是否意味着真实值是错误的?不必要。相反,这意味着每种证券的交易价格将高于或低于其最终真实价值。如果每只证券的交易价格高于或低于其真实价值,那么市值加权指数将过度暴露于高于其真实公允价值交易的证券,而对低于其真实公允价值交易的资产暴露不足。

如果投资者将更多的资金投入高于公允价值的证券,而将更少的资金投入低于公允价值的证券,他们将获得较低的回报。这也意味着资本加权指数产生的回报低于可能的回报。在市值加权指数中,每只被高估的股票都被增持,而那些被低估的股票被低估。

分解价值

下面是一个示例,可帮助解释资本加权指数与等权重指数相比的表现。在等权重指数中,被高估的股票被超买或低估的可能性是偶数。同等权重会低估每只规模较大的股票,无论它是否昂贵,而增加每只规模较小的股票,无论它是否昂贵。

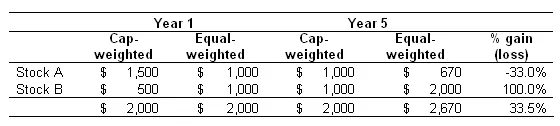

假设市场上只有两只股票,根据 CAPM,每只股票的真实价值都是 1,000 美元。一只股票的市场估值为 500 美元,而另一只股票的市场估值为 1,500 美元。市值加权指数将把总投资组合的 25% 放在被低估的股票上,将总投资组合的 75% 放在被高估的股票上。等权重指数要求投资者在其投资组合中的每只股票上投入相同的金额。换句话说,无论被高估还是被低估,每只股票都将占投资组合的 50%。

五年后,估值错误得到纠正,两只股票的估值均达到 1,000 美元。在这种情况下,如果您的投资组合基于资本加权指数,那么您的回报将为零。另一方面,将资金投入等权重指数的投资者将获得 33.5% 的回报。价格较低的股票将为投资组合赚取 1,000 美元,而价格较高的股票将为投资组合损失 330 美元。下表介绍了此示例。

这就是基本面加权指数提供替代方案的地方。 Robert Arnott、Jason Hsu 和 Phillip Moore 于 2005 年发布的一项研究《基本面指数化》认为,在研究期间的 43 年里,基本面加权指数的表现优于标准普尔 500 指数(一种传统的资本加权指数),每年上涨约 1.97%从 1962 年到 2004 年。研究中使用的基本因素是账面价值、现金流、收入、销售额、股息和就业。

虽然 1.97% 的差异看似微不足道,但如果综合起来,投资者的投资组合规模可以在 35 年内翻倍。显然,与传统的资本加权回报相比,这代表了更好的回报。请记住,研究表明许多共同基金的表现逊于整体市场。因此,多年来,投资者将长期投资放在何处会产生真正的影响,尽管此回测不包括费用和税收的影响。

积极的一面

支持基本面加权指数的论点是,股票价格并不总是公司真实潜在价值的最佳估计。价格可能受到投机者、动量交易者、对冲基金和出于与基本面无关的原因(例如出于税收目的)买卖股票的机构的影响。这些影响可能会影响股票价格数天或数年,从而难以制定能够持续产生卓越回报的投资策略。

该理论认为,如果一只股票的价格由于与其基本面无关的原因而下跌,那么尽管不确定,但增持该股票很可能会产生高于平均水平的回报。同样,价格涨幅超过基本面的股票表明价格过高的股票可能会跑输大市。

与资本加权指数一样,基本面指数不需要投资者分析标的证券。然而,它们必须定期进行重新平衡,方法是购买更多价格下跌超过基本指标(例如支付的股息)的公司股票,并出售价格上涨超过基本指标的公司股票。

随着更多指数的创建,投资者将有新的投资选择来满足他们的投资需求和个人风格。收入投资者可能会考虑基于股息的指数,而成长型投资者可能会青睐他们认为增长速度快于整体市场的行业。

反对的论点

那么基本面加权指数投资有哪些缺点呢?首先,基于基本面加权指数的自有资金成本可能高于资本加权指数。由于基本面加权指数还很年轻,因此没有足够的历史来评估这种增加的费用是否会持续下去。基本面加权指数的支持者声称,由于需要调整投资组合以匹配基本面因素,因此基本面加权指数的换手率将高于资本化加权指数。然而,他们尚未达到大型指数基金的成本效率。因此,由于规模较小,他们的费用可能会更高。它们必须通过买卖股票定期重新平衡,以使基金符合指数,并且它们将产生类似于资本加权指数的交易费用。因此,随着基本面加权指数达到资本化加权指数的规模,其投资成本可能会下降。

对基本面指数的另一个批评是,这种新方法可能无法通过时间的考验,因为市场有很强的回归均值的倾向。这意味着无论投资者选择哪种方法,随着时间的推移,他们都可能会产生类似的结果。

基本面指数的信徒指出,达特茅斯塔克商学院的肯尼思·弗伦奇和芝加哥大学的尤金·法玛进行的反复研究表明,小盘股和价值股在最重要的历史时期表现优于其他证券,并且尚未表现出向均值。这并不意味着它不会发生;这只是意味着,如果投资者了解风险,就有机会利用基本面加权指数击败市场。看来本杰明·格雷厄姆和他的弟子沃伦·巴菲特多年前就明白了这个概念。格雷厄姆曾说过:“从短期来看,市场是一台投票机,但从长远来看,它是一台称重机。”

基本面加权指数变得越来越受欢迎,因此,通过共同基金和 ETF投资这些指数的新方法出现了。对基于基本面加权指数的基金感兴趣的投资者应像对待任何其他投资一样对待这些投资机会。他们应该在投入资金之前进行必要的分析。根据个人情况,这包括了解全球和区域经济的表现、寻找提供最佳机会的行业以及评估提供最佳潜在回报的基本面。

结论

最后,要相信基本面加权基金将跑赢共同基准标准普尔 500 指数,投资者必须相信两个假设:

- 无论何种原因造成估值错误,导致基本面加权指数具有较高的历史回报,都将继续下去(价值投资不会回归均值);和

- 市场将认识到,被高估的股票最终将恢复到均值,而不是继续被高估。

如果您认为市场为那些关注价值、增长或收入的人提供了更好的机会,那么投资基于基本面加权指数的基金和 ETF 可能是您的一个不错的选择。它们使投资者有机会投资于由可能跑赢整体市场的指数所代表的混合公司。根据指数的不同,如果指数表现不佳,他们也可能会承担更多风险。就像评估股票的基本面一样,投资者需要通过评估指数和可能产生的成本来做好功课。无论如何,价值、增长和收入投资者都有可行的投资选择可供考虑。