股票内在价值是随宏观经济与政策因素、行业因素和公司内部因素的改变而变动的。一般说来,上市公司内部因素是股票内在价值的决定因素,故股票内在价值的变动主要是由上市公司内部因素的变化引起的。下面通过公司经营业绩的变化情况来说明公司股票内在价值的变动状况。

在我国,股市从一开始就承担了为国有企业注资、缓解银企债务危机的历史使命。相当一部分国有企业上市是政府行为而不是市场行为,上市公司的选择带有浓厚的行政色彩,一些不符合上市条件的公司也能够上市,这就意味着其他业绩优良、成长性好的公司被排斥在证券市场之外。这种目标定位、制度安排的约束使得上市公司总体质量不高。

公司上市后又缺乏有效的治理结构,使国有控股的上市公司与原来的国有企业相差无几。一股独大、内部人控制等不合理的治理现象普遍存在。

国有股份不能流通,通过证券市场的有效的资产重组也无法真正实现,加上证券市场的退市机制不健全,使得上市公司管理层不怎么需要考虑外部约束和生存危机。

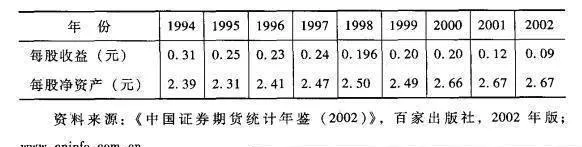

这些因素的综合结果使得上市公司的管理水平、经营效率不能得到合理的有效促进,公司的经营业绩随着上市时间的延长越来越差(参表4-1所示)。

表4-1 上市公司业绩状况一览表

从表4-1可看出,从1994年至2002年,上市公司平均每股净资产几乎没有什么增加,而平均每股收益却几乎是逐年下降,说明总体_L上市公司的股票内在价值在逐年减少,尽管减少的幅度不是很大。因此,股票价格的长期波动总体状况应是逐年下降。

上市公司业绩不佳,使得进行分红的公司很少,导致投资者缺乏进行长期投资获取投资收益的信心,只好进行短期投机博取投机收益。结果造成股票价格严重背离其内在价值,引发股票价格异常波动。