中等市值最大化

到目前为止,你已经领略了道琼斯工业平均指数样本组成公司的强大力量;也看到了利用道琼斯股利策略从道琼斯工业平均指数样本组成公司,寻找短期增值潜力最大公司的有效性,而且,也学习了通过杠杆操作使道琼斯工业平均指数增为2倍,从而超越道琼斯工业平均指数和股利策略的操作方法。

现在,我们将同样的杠杆操作方法(你已经在道琼斯指数倍增方法学到了)用于一个不同的指数。我们这样做的目的是取得比道琼斯工业平均指数更好的绩效,但是并没有规定说,只能限制在道琼斯工业平均指数样本组成公司这个范围。因此,为什么不能使用一组完全不同的股票来打败道琼斯工业平均指数样本股呢?

这一组股票应该在不景气的市场中,比道琼斯工业平均指数损失得更少,而在景气的市场中,比道琼斯工业平均指数赚钱更多,或者两者兼顾。我发现了一个能够两者兼顾的指数,这就是标准普尔400中型股价指数,它追踪400家中型公司股票的涨跌。这些中型公司,不像道琼斯工业平均指数的样本组成公司或者标准普尔500股价指数的大型公司拥有巨大的市值,也不像罗素2000(Russell2000)小型股或者标准普尔600小型股价指数的小型公司拥有那么小的市值,它们拥有刚刚合适的市值,就像三明治的中间夹层,是股票市场的甜心部分,你自己也已经在第1章中看到了这一点。

在寻找比本书前两版中更好地超越道琼斯工业平均指数方法的过程中,我比较了各种不同指数的短期和长期走势图,它们都是有时候能够超越道琼斯工业平均指数,有时候则不能。然而,标准普尔400中型股价指数逐渐地上升到了列表的顶端。到目前为止,在21世纪的前10年,它没有被互联网泡沫的破灭所摧毁,而且在市场稳定上升期间,它的业绩非常好。

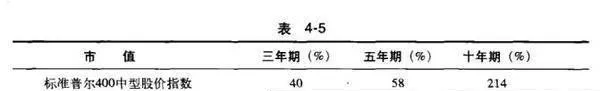

表4-5比较了截止到2006年12月29日为止,标准普尔400中型股价指数的总报酬率和道琼斯工业平均指数的总报酬率。

表4-5

从表4-5你可以看出,中等市值指数的业绩很轻易地超越了大型市值指数。也不难理解为什么中等市值指数的表现好,因为大型市值公司是所在行业中很稳定的公司,之所以巨大是因为它们已经成长了很多年,虽然它们仍然能够运营得很好,但是不如它们早期发展得那么好。

小市值公司具有很多潜力,但是同时也面临很多风险。许多想要成为星巴克、微软或者辉瑞的小公司,最后都在市场上消失了,投资者赔钱、工人失业,曾经的梦想灰飞烟灭。这也是投资小市值公司的本质,一般来说,也是一种创业精神。

对于中等市值的公司,通过牺牲自己的成长潜力,它们已经清除了第一次面临的各种障碍,已经证明自己拥有一些独特的东西可以继续发展,但是还没有变成又老又巨大的公司。这些公司风险相对比较小,但是成长潜力非常巨大。

现在,让我们利用杠杆来操作标准普尔400中型股价指数,就像我们以前操作道琼斯工业平均指数那样。

为了杠杆操作道琼斯工业平均指数,我建议要么使用ProFunds的UltraDow30(UDPIX)或者ProShares的UltraDow30(DDM)。为了杠杆操作标准普尔400中型股价指数,我推荐使用ProFunds的UltraMid-Cap(UMPIX)或者ProShares的UltraMidcap400(MVV)。

与道琼斯工业平均指数一样,共同基金的好处是,你可以每个月进行几次,投资却不需要额外支付手续费;ProShares交易型开放式股票基金的好处是,和操作股票一样,你可以立刻买入和卖出。因为这些是长期投资策略,你非常有可能每个月或者每个季度都会增加投资,共同基金就更有优势了,每次增加投资不需要额外支付手续费,这样就可以节省一大笔钱。

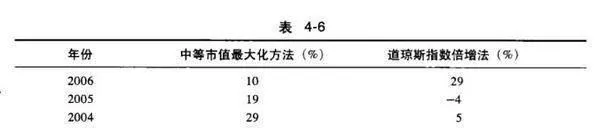

根据我在《凯利商务通讯》的追踪,表4-6列出了从2002年12月31日至;2006年12月29日期间,使用UMPIX的中等市值最大化方法和使用UDPIX的道琼斯指数倍增方法的报酬率。

表4-6

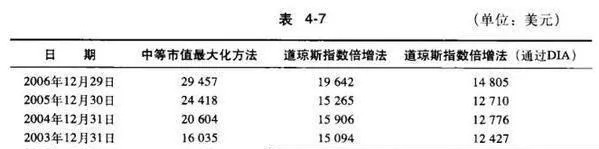

表4-7列出了投资于各种策略10000美元增长为多少的数据,为了比较,还增加了使用Diamonds信托基金(代码是DIA)的道琼斯工业平均指数业绩表现。

表4-7

这个结果相当令人印象深刻,你不这样认为吗?然而,当我开始追踪中等市值最大化方法时,有时它也不得不经历失败的年份。应该注意,四年的时间还不足够以构成具有权威的样本,但我目前所有的就是这些,而且这个方法是基于更早的一些研究。

在某个时点,中等市值最大化方法几乎可以肯定会经历失败,毕竟,这是整个股票市场的一部分,而市场的任何一部分不会永远不受千扰地上涨。乌云将会笼罩中等市值最大化方法,而且这种杠杆操作策略也会比潜在的指数承受更大的损失。然而,从长期来看,这种方法应该表现不错,特别是如果你利用谷底时机,在股票价格很低的时候,每个月持续投资。当最终的恢复上升发生时,尤其是那些以低价格买入的股票将会增值,回报你在不景气时候的购买。