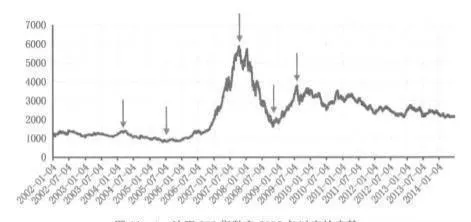

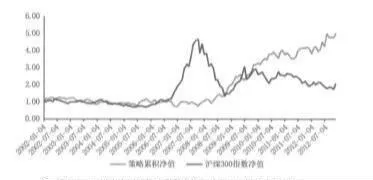

为了使所选的样本更具有代表性,本策略以A股市场上正常交易的所有股票为投资对象,选取2002年1月1日至2012年12月31日11年的时间为本模型的样本内测试区间。沪深300指数自2002年以来的走势如图11-1所示。从图中可以看出在这个时间区间内沪深300指数在2002年初至2004年4月份处于盘整状态,然后进入一个缓慢下跌的趋势中,在2005年6月份创造历史低点后缓慢进入上涨趋势,并在2006年9月开始进入A股历史上最大的牛市阶段,并在2007年10月创造了5800点的历史高位,在随后的一年中进入了最大的熊市阶段,使众多投资者损失了前期大牛市中的收益甚至本金,在2009年迎来一波小牛市后,进入了一个长期的震荡下跌通道。

图11-1沪深300指数自2002年以来的走势

在上述时间区间内,每个月末,首先,对所有处于正常交易状态的股票按自由流通市值从小到大进行排序,选取前10%作为备选股票池。然后,在对备选股票池中的股票按上月收益率从小到大进行排序,选出排名靠前的20%股票为标的再构建投资组合的多头,在每个月初以开盘价买入多头股票组合,并持有至月末。为了对冲股票市场整体的波动,同时做空与多头股票等市值的沪深300股指期货,对冲投资组合多头的系统性风险。

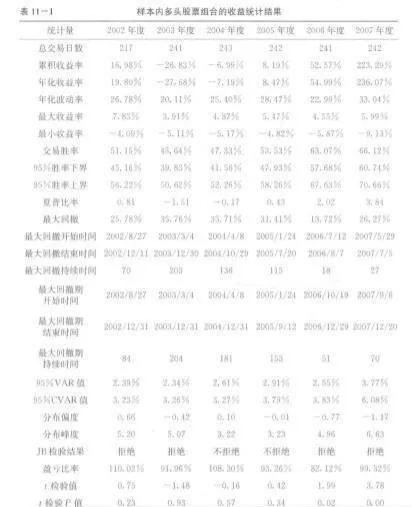

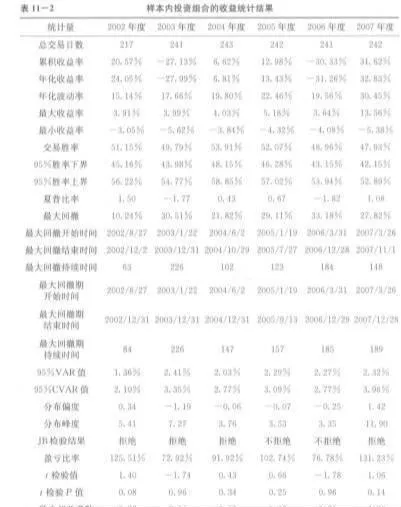

投资组合的多头股票组合的收益统计信息如表11-1所示(收益率中已扣除股票单边交易佣金0.1%、印花税0.1%和期货单边交易佣金0.01%)。从表中可以看出,通过市值和反转两种指标所构建的量化投资模型在2645个交易日共获得了1003.76%的累积收益,年化收益率为25.48%。在回溯的11年中有7年获得了绝对正收益,年胜率为63.64%,日交易胜率为55.61%,年化波动率为28.71%,月胜率为50.38%,夏普比率为0.94。从各年的收益统计结果看,表现出各年度的差别较大,主要是由于存在多头策略随市场整体的行情变化较大,在牛市阶段风险收益结果较好,然而在熊市阶段策略的风险结果就较差了。

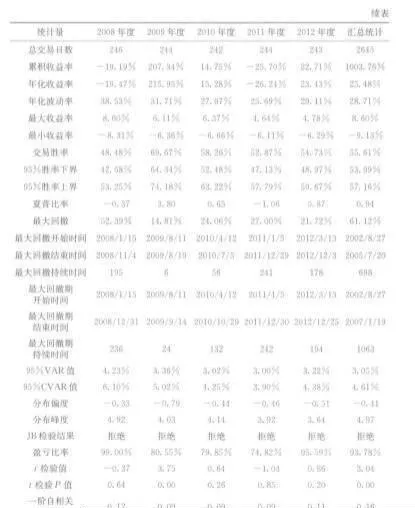

通过同时做空与多头股票组合等市值的沪深300股指期货,构建的多空投资组合的收益统计结果如表11-2所示。从表中可以看出,在整个回溯期内策略的累积收益率为400.72%,年化收益率为16.45%,年化波动率为22.83%,年胜率为81.82%。通过对比分析发现,对冲后的策略的累积收益率大为减少,同时年化波动率也得了有效的控制,年胜率从63.64%提升到81.82%,月胜率为57.25%,得到了显著的提高(投资组合的月收益率序列见表11-3),但是日胜率却从55.61%下降为52.29%,夏普比率也有所减少。

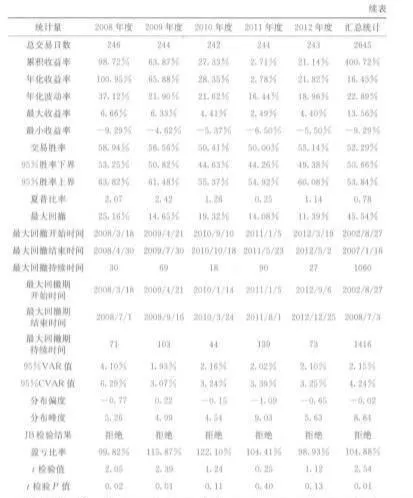

表11-1样本内多头股票组合的收益统计结果

表11-1样本内多头股票组合的收益统计结果(续表)

表11-2样本内投资组合的收益统计结果

表11-2样本内投资组合的收益统计结果(续表)

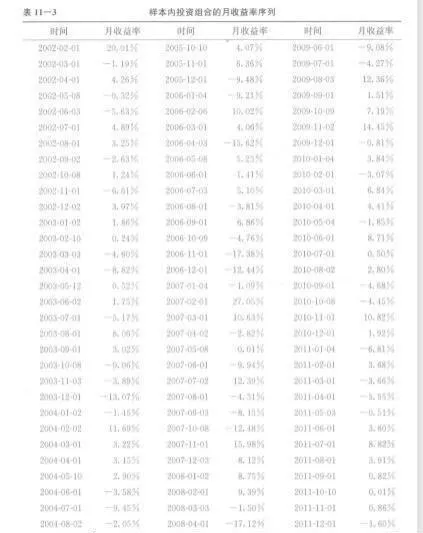

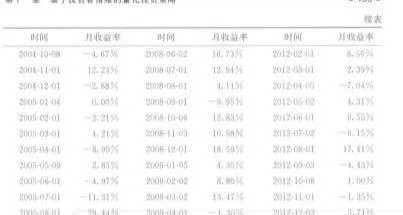

表11-3样本内投资组合的月收益率序列

表11-3样本内投资组合的月收益率序列(续表)

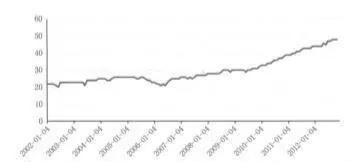

在A股市场中,由于存在发行新的股票摘牌或由于个股信息披露等因素导致的停牌等,每期处于正常交易状态的股票的数量是一个变化值,但总体趋势为股票总量是逐年增加的,该策略每期选出的标的股票的数量也大致呈增加趋势,首期股票组合包含22只,最后一期包含48只,整个回溯期间平均每期包含30只,每期投资组合包含股票数量的变化趋势见图11-2。

图11-2样本内测试投资组合中每期股票的数量变化

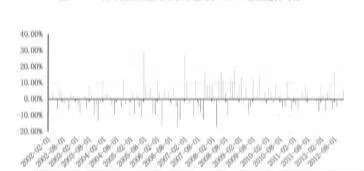

本策略模型经过2002年至2012年的样本内数据测试发现,策略在回溯期间的累积净值稳定增长,得到了良好的投资收益结果,通过分析发现本策略在熊市或震荡下跌的市场行情中投资收益结果表现优异(如图11-3和图11-4所示)。

图11-3样本内测试策略累积净值与沪深300指数走势对比

图11-4样本内测试策略月收益率序列