缠论第79课:分型的辅助操作与问题再解答

任何人进入市场,不要希望得到一个万能的宝贝,然后想什么就得什么了。

本ID的理论只是盈利的因素之一,利用本ID理论操作的人,对理论的把握程度是一个因素,利用本ID理论操作的人的资金规模以及操作时间,又是一个因素。这些因素加在一起的合力,才是你最终用本ID理论操作的结果。世界上的一切事情,都是各种因素和合而生,没有任何因素是主宰和唯一的决定力量,这是必须明确的。

第二个因素,因人而异,无法分析。

第三个因素,资金量和操作时间,是可以进行一定的分类分析的。

1.对于很忙,根本没时间操作的人,最好就去买基金。但本ID对基金没有任何信心,而且可以肯定地说,基金肯定会在可见的将来出大事。例如有些基金要被清盘,最终严重影响市场等,这都是正常的事。美国每年死掉的基金还少吗?中国为什么就不能有基金死掉?证券公司可以死,基金公司凭什么就不能死?

但可以对指数基金进行定投,这样等于直接买了中国资本市场这只股票。对该股票,本ID还是有信心的。买入指数基金,如果最终牛市上到三四万点,那么至少你不会丢掉指数的涨幅。

其次,一定要投那些与指数关系不大的成长股。因为如果你投了指数基金,再投和指数关系特别大的基金,就没什么意义了。而成长股,往往能在熊市或指数表现不好时有大表现,关键是这些成长股有足够的成长性。唯一不能确定的是,你买的基金的管理者是否有足够的能力去找到有足够成长性的股票组合。

如果很忙,就用这两种方式进行一个基金组合,例如60%的资金购买指数基金,40%的资金购买高速成长股基金,这样就别自己搞股票了。采取的方式很简单,就是定投,每个月去投一次。这对于一般的散户投资者是最好的,至少你能获得市场波动的平均收益。

买基金,等于把自己托付给别人,是生是死,就看你的运气了。不过指数基金稍微好一点儿,毕竟对管理者的要求比较低。

2.对于有充足时间的散户,如果交易能力还行,那就用本ID在前面说过n次的第三买点买卖法,方法再说一次。

(1)选定一个足够去反应的级别,例如30分钟或5分钟级别,或者干脆就用日线级别,这样选择的目标相对少一点儿,不用太乱。

(2)只介入在该级别出现第三类买点的股票。

(3)买入后,一旦新的次级别向上不能创新高或出现盘整背驰,坚决卖掉。这样只要级别足够,肯定是赚钱的。走了以后,股票经过二次回抽可能会走出新的行情,但即使这样也节省了时间,有时间就等于有了介入新股票的机会。

(4)如果股票没出现前面那种情况,那一定是进入新一轮该级别的中枢上移,一定要持有到该上移的走势出现背驰,此时至少卖掉一半。然后一个次级别下来(这里可以回补,但如果有新股票,就没必要了),再一个次级别上去,只要不创新高或盘整背驰,就一定要把所有股票出掉。注意,有一个最狠的做法,就是一旦上移出现背驰就全走,这样做的前提是你对背驰判断特别有把握,不是半桶水。这样的好处是时间利用率特别高。

(5)尽量只介入第一个中枢的第三类买点。因为第二个中枢以后,形成大级别中枢的概率将急剧增加。

(6)本方法一定不能对任何股票有感情。所有股票只是烂纸,你要做的只是用这套有效方法去把纸变为黄金。走了以后,股票经过盘整,可能还会有新的中枢上移,这是否要介入,关键看高一级别中枢的位置。如果该上移是在高一级别中枢上有可能形成第三类买卖点,那么这里介入就有必要,否则就算了。天涯何处无芳草,把所有的草都搞一遍,你自然就从散户变大散户了。

3.资金量比较大的大散户,这时候用所有资金去追逐第三类买点已经不切实际了,那么可以对基本面上有长期投资价值的股票进行抽骨吸髓式的操作,例如用各种级别的中枢震荡去降低成本,增加筹码。这样资金效率肯定没有第二种散户高,但资金量不同,操作方法自然不同。

4.专门的猎手,经过前面的训练和操作,资金量变得比较庞大了,就可以对选定目标进行猎杀式攻击。有些人问,把庄家都杀死了,有什么好处?这不是好不好的问题,资金大了,又不坐庄,又要快点把资金效率提高,唯一的办法就是吃大鱼。吃小鱼还不够塞牙缝,有什么意思?

5.再就是组织大规模的战役,这必须要有前面的良好基础,否则根本做不了。这种做法,有时候法律的界限比较模糊。例如,对一个或n个板块进行攻击,这和坐庄是什么关系?当然,如果对原来潜伏在一个或n个板块中的所谓大鳄进行围歼式攻击,那么很多时候,要解决的问题就不光是盘面本身了。

6.全局式的战争。这种玩法涉及的方面太广,没有哪一个全局式的战争是只在市场本身就能解决问题

的,而且资本市场的全局战争,更多时候是更大范围金融战争的一部分。这是全方位的立体战争,主要考虑的反而不是市场本身了。

本ID的理论,适用于各种层次的游戏。当然,层次越高,技术面的因素就越不重要,因为技术面不过是合力的结果。如果你有高超的调节各种分力的能力,那么一切的技术面都是可以制造出来的。必须注意,任何制造出来的技术面,都不能违反本ID技术理论中的最基本结论。

有人可能会提这样无聊的问题,在背驰的地方让它不背驰,继续上涨,难道不可以吗?这是一句废话,没有任何地方是该背驰的。背驰是一个合力的结果,如果合力最终的结果把可能的背驰给破坏了,就证明这地方没有出现背驰,这也是合力的结果。

注意,任何力量,即使能调节合力结果本身,也绝对调节不了合力结果的结果,除非这是一个完全没有对手的一个人的交易。

下面再分辨两张图。

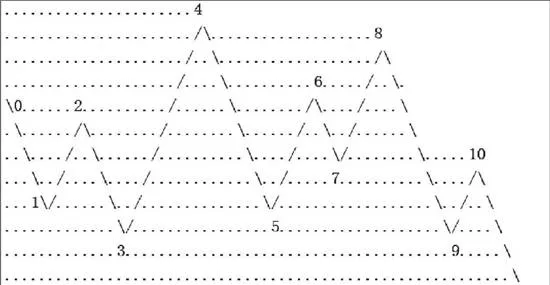

图一

上图是笔破坏之后出现线段划分示意图

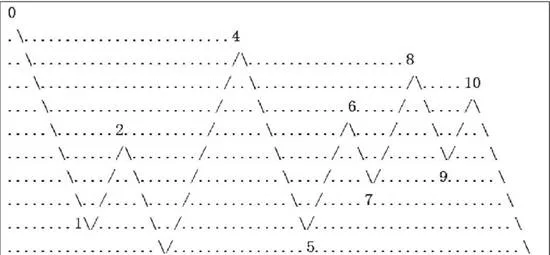

图二

上图是笔破坏之后线段划分示意图

其实明白了上几节课的内容,这两个图一定都不难分辨。首先,前提是这两个图的前面都没有其他走势,否则这种分析没意义。前面有其他走势,就有很多不同的可能变化。

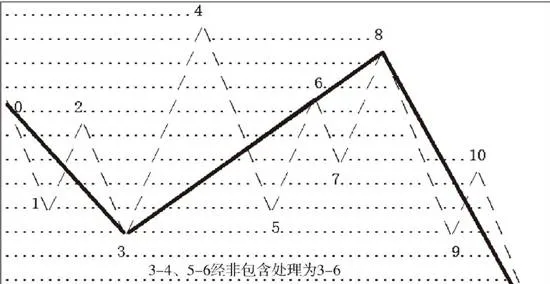

这些图形好像很复杂,其实只要找到其特征序列就可以了。由于3-4有第一种类型的笔突破,所以后面的特征序列就很清楚了。3-4. 5-6、7-8,其中前两者可以进行包含关系处理,因此可以合并为3-6(指区间)。7-8显然和1-2、3-6构成底分型,第一种类型笔破坏后延伸出标准的特征序列分型,显然满足线段破坏的标准。上面的分析,对两张图都是成立的,因此两者都至少有两个线段。

对于图一,显然8-9属于第一种情况的笔破坏,后面也延伸出特征序列分型,第二线段也被破坏了,所以图中就是三个线段,如下图所示。

图三

上图为笔破坏之后线段划分分析图

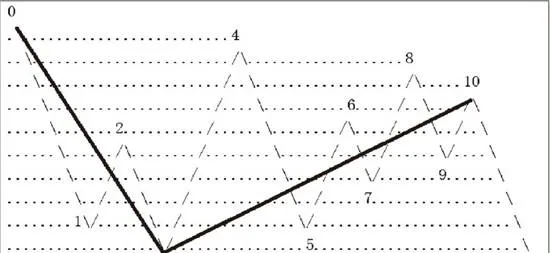

图二,由于9-10和7-8是包含关系,所以可以认为线段二延伸到了10,而后面的10-11,只有一笔,因此必须再看两笔才知道是否满足第一种类型后继续延伸出特征序列分型的基本线段破坏要求,所以该图属于未完成的图,如下图所示。如果9跌破7,而10的位置不变,那么显然就是三个线段了。

图四

上图所示为笔破坏之后线段划分分析图

线段的划分其实一点儿也不难,关键从概念出发就可以。

最后说说如何利用分型进行辅助判断的问题。一般来说,都至少用日线以上K线图进行分型划分。当然,如果你不觉得麻烦,30分钟也是可以的。只不过那些变动太快的图,准确率就要有大问题了。

本ID也不避嫌疑,都用本ID持有的股票为例子来进行讲解。

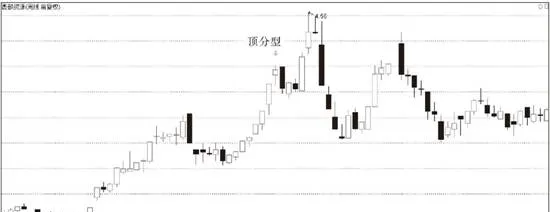

图五

上图所示为新兴铸管(000778)2007年8月27日日K线顶分型

新兴铸管(000778),2007年8月27日高开后,没有突破前一天高位,一个典型是构成顶分型走势。

图六

上图所示为西部资源(600139)2007年9月7日这一周形成顶分型

西部资源(600139),看周线,2007年9月7日这一周高开后,没有突破前一周高位,形成典型的顶分型走势。

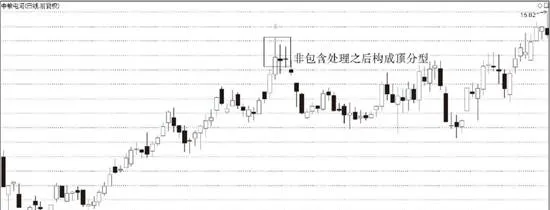

图七

上图所示为中粮屯河(600737)2007年9月4日日线顶分型

中粮屯河(600737),看日线,这个走势比较复杂,有所谓的包含关系。2007年9月4日、5日、6日三天,是典型的包含关系。7日这一天破坏包含关系,并没有创14.28元新高,属典型的顶分型结构。

注意,顶分型结构后,不一定有底分型结构与顶分型结构有一个非共用的K线,也就是不一定构成笔。但一般来说,如果顶分型后有效跌破5日线,那么就没什么大戏了,就算不搞个笔出来,也会用时间换空间,折腾好一阵子。

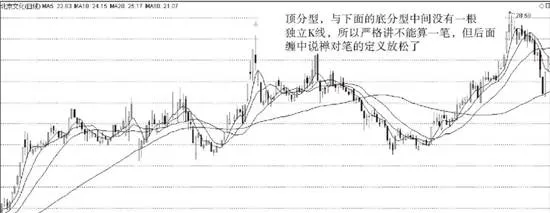

图八

上图所示为北京旅游(000802)2007年8月9日日线顶分型

北京旅游(000802),2007年8月9日,日线上形成典型的顶分型结构,后面没有形成笔,但在5日均线上下折腾了好几下,使得几条均线缠绕起来,才再次走强。

如果没有有效跌破5日均线,那里的顶分型往往只是中继。

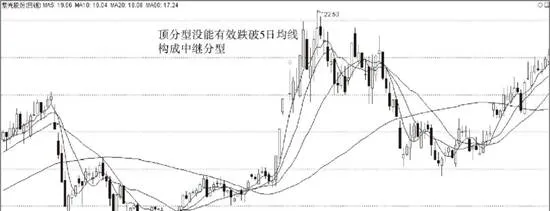

图九

上图所示为紫光股份(000938)2007年9月4日日线顶分型

紫光股份(000938),2007年9月4日构成顶分型,然后假突破5日均线后继续上攻。

注意,利用顶分型进行操作时,必须配合小级别的图来分析。本质上,分型都是某个小级别的第一类、第二类买卖点成立后出现的。用卖点来说,如果第二卖点后次级别跌破后不形成盘整背驰,那么调整的力度肯定大。时间一延长,就搞出笔来了。特别是日线上的向下笔,都是较长时间的较大调整形成的,那么肯定是要有效跌破5日均线的。而第二卖点后次级别跌破形成盘整背驰,调整最多就演化成更大级别的震荡,其力度有限,一般不会有效跌破5日均线。

利用上面的性质,实质上并不需要在顶分型全部形成后再操作。例如紫光股份(000938),2007年9月4日形成顶分型那天,不需要等到收盘,而是在其冲高时,看到在前一天高位下形成小级别卖点,就可以坚决出掉,然后下来形成顶分型。等跌破5日均线后,看是否出现小级别的盘整背驰。一旦出现就回补,所以就有了9月5日的走势操作,这样等于打了一个10%多一点的短差。

注意,操作的难点在于以下几点。

1.必须与小级别的第二类买卖点配合来看。如果小级别看不明白,只看今天冲起来没破前一天高位,或没跌破前一天低位,这样操作的效果不会太好。

2.要利用好盘整背驰,这样就不会漏掉回补,或者是非盘整背驰而回补早了。一般来说,非盘整背驰的,一定要等待出现背驰才可以回补。买点的情况反过来就是了。

注意,大级别的分型和某小级别的第一类、第二类买卖点并不是绝对的对应关系,有前者一定有后者,但有后者并不一定有前者,所以前者只是一个辅助。

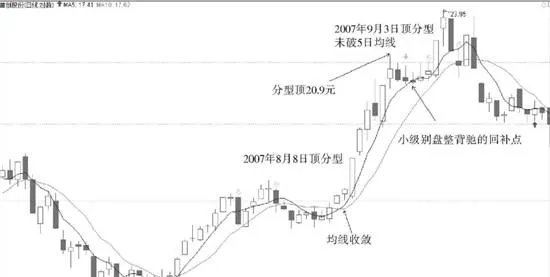

最后可以看一个综合的例子,首创股份(600008)。

上图所示为首创股份(600008)日线分型与操作案例分析图

2007年8月8日,顶分型后跌破5日均线,然后调整到均线收敛起来再启动。9月3日,顶分型后没有有效跌破5日均线,然后继续上涨,第二天有一个盘整背驰的回补点。

注意,出现顶分型的时候,是形成顶分型那天冲高卖,而不是收盘等顶分型都很明确了再走。例如在上面首创股份的例子里,只要当天不破20.9元,肯定就是顶分型,这不需要收盘才知道,没开盘都知道的。关键是结合小级别的走势,当下确认这一卖点。

第二天的回补关键看5日均线是否有效跌破。其实判断的关键并不在5日均线,而是在小级别是否盘整背驰上。

这些细微的技术问题,都需要不断磨炼才能操作自如。操作者最好多找些图来看,先感受一下。否则一点概念都没有,操作什么?

缠论点睛

1.本课在假定投资者的技术以及使用技术的心态没有问题的前提下,根据投资者的资金量和交易时间,对操作方式进行了完全分类。投资者可以根据自己的情况对号入座。

2.利用分型进行辅助判断,首先要明白太小的级别是不能用的,因为稳定性太差。其次,要借助MA5. 小级别走势类型进行综合判断。如果有效破掉MA5,那么一般要么形成一笔,要么形成反复震荡。分型一般对应某级别的第二类买卖点。一旦不能有效跌破MA5,那么该小级别的盘整背驰点就是好的回补点。如果小级别不能盘整背驰,则分型发展成笔的可能性大大增加。

投资微言

理则顿悟,事非顿除。乘悟并消,因次第尽。