均線的形態:均線空頭排列形態

空頭排列

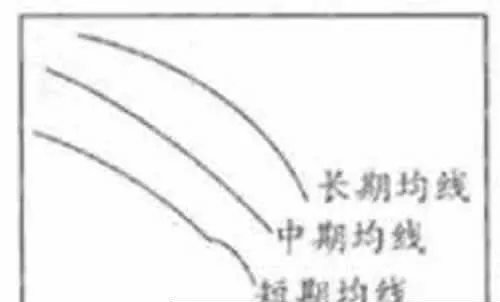

空頭排列由三根移動平均線組成,其排列順序是:短期、中期、長期均線呈自下而上順序排列。它出現在跌勢中。是一種做空信號,後市看跌,如圖1所示。

圖1

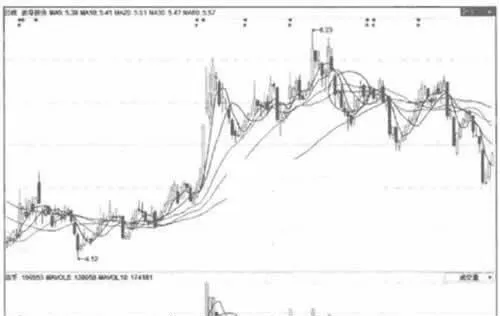

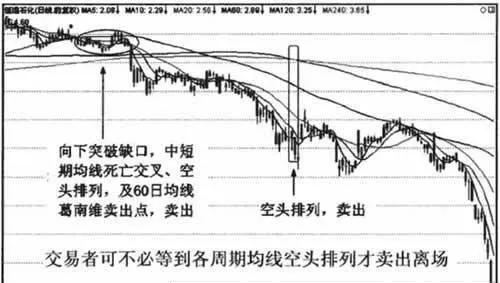

投資者在操作時應注意:在空頭排列的初期和中期應堅決看空,後期應謹慎看空。如圖2所示的波導股份(600130),該股呈均線空頭走勢,股價一路下跌。

圖2

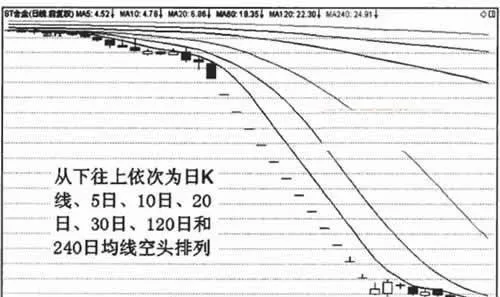

空頭排列是指在K線走勢圖中,K線、短期均線、中期均線、長期均線依次從下到上排列且方向向下。以日K線爲例,當日K線和5日、10日、20日、60日、120日,240日均線在K線圖中從下到上依次排列,方向向下,就屬於空頭排列。

空頭排列表明市場內各均線週期內進場的交易者悉數被套,股價或指數運行在熊市中。

如圖3所示,ST合金(000633)。形成空頭排列後,股價如瀑布般飛瀉而下。

圖3 空頭排列

空頭排列的技術特徵如下。

(1)出現在下降趨勢中。

(2) K線、短期均線、中期均線、長期均線從下到上依次排列且方向向下。大多數情況下,各週期均線呈向下的圓弧形。

空頭排列的技術含義:

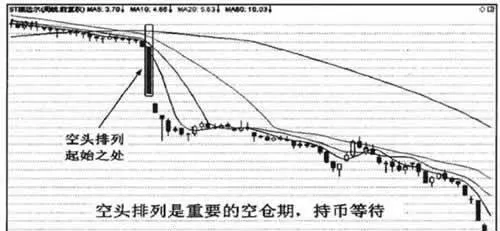

後市看跌,是交易者非常重要的空倉期。大盤和個股經過一段上升後,由升轉跌,繼而進入空頭排列,表明熊市蹣跚而來,後市將會下跌很久,跌幅很深。交易者見到股價或指數呈空頭排列時,應當及時清倉離場。

圖4是ST康達爾(000048)的周線圖。股價和均線形成空頭排列後,股價隨即大幅下跌。交易者見到空頭排列的股票以後,空倉的要持幣等待,持倉的應當果斷清倉。

周線比較難以形成空頭排列,但一旦形成,殺傷力往往大於日線。

圖4

需要特別提醒的是:空頭排列是重要的空倉期,並不表示交易者一直等到空頭排列完全形成時才離場。趨勢交易的離場標準是,只要任何趨勢分析方法給出明確的賣出信號,就應該果斷離場。

對於趨勢交易者來說,果敢的性格和壯士斷臂的勇氣有時遠比趨勢技術本身重要。交易者做錯和跌倒並不可怕,這也是交易中不可避免的事情,可怕的是跌倒之後再也沒有能力和機會爬起來。在趨勢交易中,及時賣出總是比正確買入重要很多。對賣出遲疑不決,也遠比不敢買人對交易的危害大得多。

如圖5所示,恆逸石化(000703)。股價在頂部跌破60均線時,60日均線已經走平,因此是60日均線葛南維第六大法則賣出點。其後股價雖然再度上攻並收復60日均線,但60日均線繼續走平,反彈也只在60日均線上短暫停留兩日,隨即繼續下跌走勢。

圖5各週期均線形成空頭排列是必須清倉的賣出信號

隨後股價繼續下跌,向下跳空收出一根大陰線。這根大陰線技術意義重大,首先。大陰線本身就是強烈的看跌信號。其次,收出大陰線後,技術圖形出現了向下突破缺口。再次,均線形態方面,中短期均線出現死亡交叉,並形成向下發散的空頭排列形態。雖然這只是一根不算起眼的大陰線,但當它集如此多的賣出信號於一身時,其看空的意義將超乎尋常。任何膽敢輕視該大陰線的交易者,都將付出慘痛的代價。

均線的週期,就是多空雙方投入到交易戰爭中的兵力規模。當各週期均線空頭排列時,表明空方已經在戰場上全方位、全區域掃蕩多方。當然空方的崛起並不是自這一刻開始,只是陣地的收復和擴大需要一個過程,中長期均線的方向不會一下子轉變。在牛去熊來之際,空方派出的任何一股部隊都是強大的,交易者不必寄望於正被蠶食的中長期均線,而應在中短期均線和其他趨勢分析方法發出明確的離場信號時立刻拋售,清倉撤離。

從圖上可以觀察到,當全部均線形成空頭排列時,股價已跌至3元左右。如果等到此時才沽清籌碼,損失將會變得非常慘重。

即便如此,那些仍然持有倉位的猶豫不決的交易者,此時清空賬戶股票也不算太晚。切不可到此時仍對股價反彈抱有幻想,貪戀或許可以捕捉到的減少損失的機會。該股自最高點4.7元下跌,一直跌到0.13元,長期均線空頭排列的威力可見一斑。

和多頭排列一樣,實戰中運用空頭排列時,交易者可以只選擇短期均線結合中期均線的組合方式,比如5日、10日、20日和60日均線組合,而不是前面推薦使用的5日、10日、20日、60日、120日和240日均線組合。使用中短期均線系統,當均線系統形成空頭排列時,可以避免信號太遲的滯後缺點。又可以利用均線組合穩定的優點,得出大概率的趨勢判斷結論。

均線系統出現空頭排列,表明空方控制若局面,市道趨淡,交易者見此形態要持幣做空。不要輕易入市。如果短期、中期、長期均線同時呈空頭排列,往往預示着熊市路途還很漫長,交易者完全可以刀槍入庫,讓自己休一個長假。

如果交易者能夠嚴格執行紀律,只做日K線、5日、10日、20日、60日均線多頭排列的股票,不失爲一種損失很小、盈利比較可觀的趨勢交易方式。進場點可以選在日K線、5日、10日、20日、6O日均線首次呈現多頭排列時,離場點選在首次空頭排列時。這種操作方式賺不到最多的利潤,因爲多頭排列不是一種很好的進場點,空頭排列也不是最佳的離場點,進場和離場都非常滯後。犧牲了大段的利潤和時間。即便如此,只要交易者持之以恆,就可以在股市中長期穩定益利。

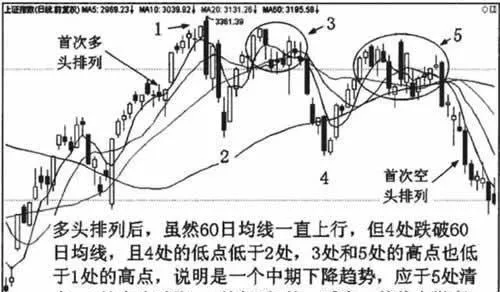

下面用上證指數歷史走勢進行驗證。選取的時間段從2005年7月開始,至2012年7月底止。爲計算方便,進場點和離場點的位置均以當日收盤價爲標準。

在這期間,符合標準的走勢一共出現了八次。

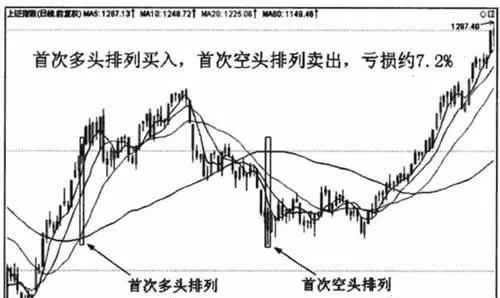

第一次交易機會如圖6所示。該圖是上證指數(999999)2005年7月至2005年底的11K線圖。2005年8月10日,上證指數首次出現多頭排列,當日上證指數收盤1165.03點,這是第一次入場機會,進場買入。2005年10月28日首次出現空頭排列,當日上證指數收盤1080.87點.賣出離場。第一次進場虧損84.16點,比例約爲7.2%(不含佣金和印花稅,以下同)。

圖6虧損84.16點.虧損比例約7.2%

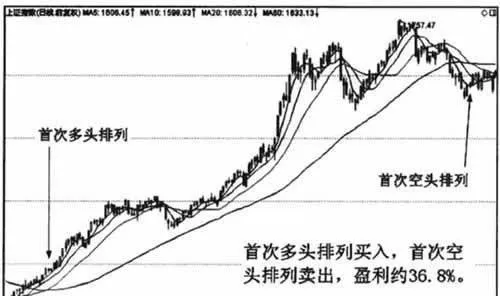

第二次交易機會如圖7所示。2005年12月27日。上證指數首次出現多頭排列,當日收盤1154.29點,進場。2006年8月9日,首次出現空頭排列,當日上證指數收盤1578.57點,離場。這一次入場盈利424.28點,盈利約爲36.8%。

圖7 盈利424.28點,盈利比例約36.8%

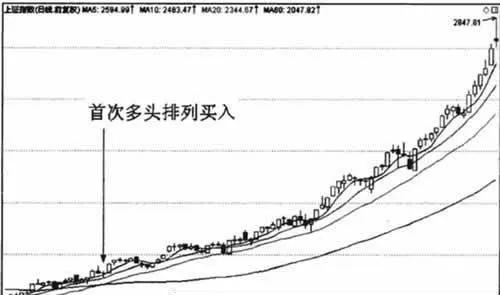

第三次交易機會如圖8所示。2006年9月14日.首次出現多頭排列,當日上證指數收盤1689.69點,進場。

圖8 進場點1689.69點

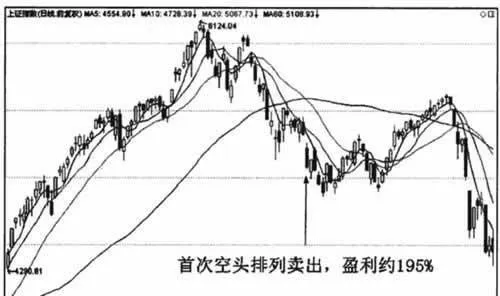

如圖9所示。2007年11月22日,首次出現空頭排列。當日上證指數收盤4984.16點,離場。第三次入場盈利3294.47點,效利比例約爲195%。

圖9 離場點4984.16點。盈利3294.47點,盈利比例爲195%。

第四次交易機會如圖10所示。2009年2月211首次出現多頭排列,當日上證指數收盤2011.68點,進場買入。

圖10 進場點2011.68點

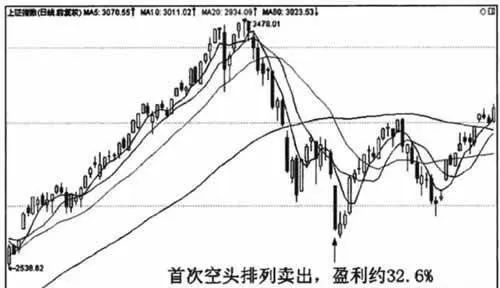

如圖11所示。2009年8月31日。首次出現空頭排列,當口上證指數收盤2667.75點,離場。第五次入場盤利656.07點,盈利比例約爲32.6%。

圖11 離場點2667.75點。盈利656.07點。盈利比例爲32.6%.

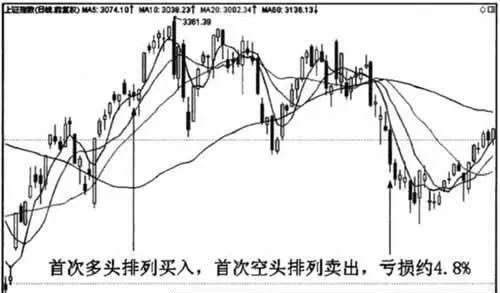

第五次交易機會如圖12所示。2009年11月12日,首次出現多頭排列。當日上證指數收盤3172.95點,進場。2010年1月26日,首次出現空頭排列,當日上證指數收盤3019.39點,離場。第六次入場虧損153.56點,虧損比例約爲4.8%。

圖12 虧損153.56點,比例約爲4.8%

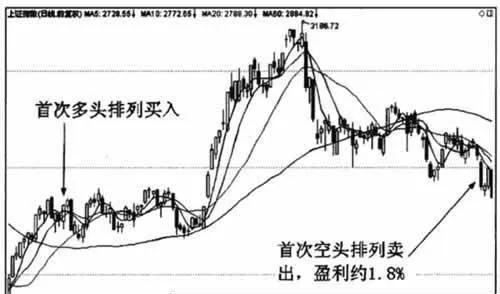

第六次交易機會如圖13所示。2010年8月6日,首次出現多頭排列,當日上證指數收盤2658.39點。進場。2011年1月14日,首次出現空頭排列,當日上證指數收盤2706.66點,離場。第六次入場盈利48.27點,盈利比例約爲1.8%。

圖13 盈利132.95點.比例約爲1.8%

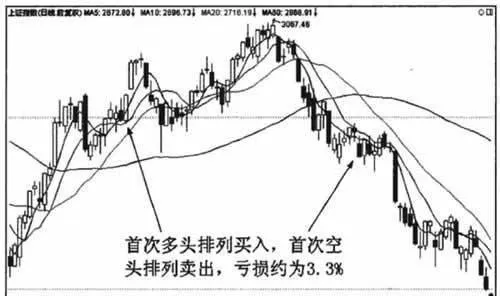

第七次交易機會如圖14所示。2011年2月16日,首次出現多頭排列,當日上證指數收盤2942.31點,進場。2011年5月12日,首次出現空頭排列,當日上證指數收盤2844.08點,離場。第七次入場虧損98.23點,虧損比例約爲3.3%。

圖14 虧損98.23點.比例約爲3.3%

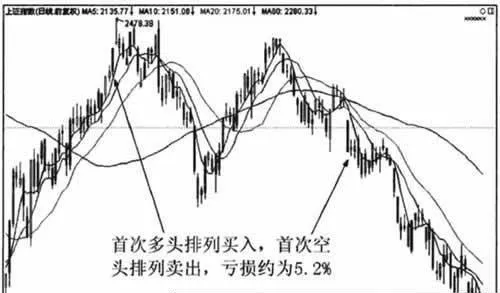

第八次交易機會如圖15所示。2012年2月24日,首次出現多頭排列,當日上證指數收盤2439.63點,進場。2012年6月5日,首次出現空頭排列,當日上證指數收盤2311.92點,離場。第八次人場虧損127.71點。虧報比例約爲5.2%。

圖15 虧損127.71點.比例約爲5.2%

對於長達八年多的K線走勢,共交易八次,平均一年交易一次。其中盈利四次,虧損四次。

盈利的有第二次:盈36.8%;第三次:盈195%;第四次:盈32.6%;第六次:盈5.0 %。虧損的有第一次:虧7.2%;第五次:虧4.8%;第七次:虧2.7%;第八次:虧5.2%0。從八次交易的情況來看,輸城比例各是50%,和拋硬幣的概率一樣。重要的不在於盈利和虧損的次數,而在於每一次虧損的比例都很小,而盈利的比例則相對較大。

因爲5日,10 日, 20日, 60日均線是短期均線和中期均線的組合,無論是形成多頭排列還是空頭排列,都至少是一波中期行情。所以即便是反彈,當形成多頭排列時,行情也要向上衝一陣,然後纔會轉身向下,慢慢帶動均線形成空頭排列。這一上一下,就保證了空頭排列離場時,即便是虧損,虧損的幅度也很小。當形成多頭排列後,恰好是一輪牛市,交易者就可以輕輕鬆鬆地把可觀的盈利收入囊中。反之,如果形成空頭排列後恰好是一輪熊市,交易者也可以輕鬆地迴避掉。

從這一案例可以看出,多頭排列進場,空頭排列離場,一定不會錯過大牛市,一定可以避開大熊市。在震盪整理行情中,一定可以做到微盈或微虧。截斷虧損,讓利潤奔跑。多少交易者期盼如此,卻不知道如何去做。現在有如此簡單機械式的交易,不必懂經濟,不用聽消息,也無須更多的技術分析理論和方法,每天也就是打開K線圖,瞟上那麼一兩眼K線走勢。每年大約交易一兩次,就可以輕鬆做到穩定盈利。

股市贏利容易吧?容易。能做到嗎?不能。爲什麼?沒有人願意這樣做,因爲這樣操作實在太單調了,太無聊了。更讓人難以忍受的是,盈利實在太慢了。

就因爲放棄了慢速積累益利的方式,才導致很多交易者一直虧損。

特別提示:

(1)上而所列舉的多頭排列進場、空頭排列離場的例子,可以用於個股,並且效果更好,因爲個股的活躍程度和漲跌幅度普遍強於大盤。

(2)如果決定做大趨勢交易者,多頭排列的進場標準不必變動,或結合其他趨勢分析方法略加改進即可,離場標準則不必等到形成空頭排列時。

空頭排列雖然是重要的空倉持幣期,但並不是說交易者一定要等到股價或指數呈空頭排列時才空倉。離場和進場時執行標準的嚴格程度是不同的,進場是完全執行標準,也就是說,必須各項條件都符合交易系統設定的標準,纔可以大膽進場。離場則可以不完全執行標準,即只要有離場信號出現,交易者就應離場或者逐步離場。實戰交易中,不是形成空頭排列時纔開始清倉,在此之前只要出現了頂部K線信號、突破下降趨勢線、頂部轉勢技術圖形、跌破支撐、跌破上升趨勢線、遇到壓力、均線死叉等見頂或看跌信號,就可以逐步離場。這就是大家常說的“謹慎進場,果斷離場”。

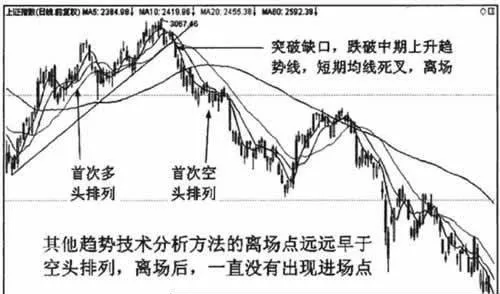

圖16是上而所舉例子中第七次進場後的離場點(見圖14)。交易者進場後,指數上升,見頂3067點,然後拐頭向下,跳空收出一根中陰線。收出這根中陰線後,出現瞭如下情形:

1. 收出向下突破缺口;

2. 開盤即跌破中期上升趨勢線;

3. 短期均線死亡交叉;

上述三種情形分屬技術圖形、趨勢線以及均線技術形態,但都同時發出賣出信號,這還不能引起交易者足夠的警惕嗎?賣出離場實爲當務之急!

從圖中可以看到,如果不拘泥於空頭排列才離場的話,很顯然不僅離場的時間遠遠早於形成空頭排列時,而且離場的點位也比較高,交易者完全可以微盈離場。這和形成多頭排列時進場,形成空頭排列時離場的微虧結局相比,可以說是截然相反了。

圖16 採用其他趨勢分析方法,交易者可以比空頭排列提前並盈利離場

再比如,圖17是上面所舉例子中第五次進場後的各離場點(見圖12)。

進場後,指數一直沿着5日均線上升,因此在圖中1處指數跌破5日均線短線即應離場。1處同時又收出大陰線和穿頭破腳的K線形態,這都是股價見頂信號,短線應離場。

上面所舉例子,設定的前提是交易大趨勢交易者,不存在長線、中線、短線的區別,只存在完全標準進場和不完全標準離場的不同,其中的短線離場點,就是大趨勢交易者的不完全標準離場處。

1處因爲10日、20日、60日均線依然多頭排列,方向向上,所以大趨勢交易者只減倉。

1處大陰線之後收出一根大陽線,但是沒有重上5日均線,短線繼續走弱,前面收出大陰線時沒有離場的短線交易者,此時應繼續清倉離場,大趨勢交易者可在臨近收盤時繼續減倉。

後面接着是兩根陰線。收盤價均已低於進場時的點位。短線交易者可以在指數低於進場指數之前清倉,以確保盈利。大趨勢交易者需要忍受一定的波動和虧損,因前而己經減倉,且60日均線依然堅定向上,所以此時可以持股不動。

2處在前高位代獲得支撐,收出旭口東昇K線形態,且股價回調沒有碰到60日均線,是60日均線葛南維第二大法則的買入點。短線交易者可以將前面減掉的倉位補進或部分補進。

大趨勢交易者仍應嚴格執行多頭排列方式確定的進場標準,此處不符合該標準,不買進。因爲此時發出的是進場信號,所以一定不能賣出。

3處沒有繼續創新高,股價回調又跌破5日均線,5日均線向下拐頭,因此是短線離場點,大趨勢交易者則繼續減倉。

3處之後的連續陰線,操作和1處收大陰線之後的策略相同,短線交易者在低於進場指數之前清倉,大趨勢交易者則持有剩餘倉位不動。

4處股價跌破60日均線,但60日均線繼續向上,股價也很快重返60日均線之上,是60日均線葛南維第三大法則買入點。短線交易者進場,大趨勢交易者不動。

5處股價上行更加無力,連3處的高點都沒有突破即開始回調整理,跌破5日均線後,繼續向下。因爲這是第三次反彈上升,但高點卻越來越低。在本次整理期間,股價數度跌穿60日均線,4處的低點也比2處低,很顯然這至少是一箇中期調整趨勢,大趨勢交易者應儘快清倉離場,短線交易者也不宜逗留。賣出點在收出斷頭鍘刀形態,也就是5處那根一下子跌穿四條均線的大陰線位置。

根據離場位置的不同,在5處離場後,結果是微盈或微虧。因爲此前有過兩次盈利減倉,所以整體上是微盈。從這裏可以看出,和空頭排列時才清倉離場的虧損結局相比,根據其他信號減倉和清倉,盈虧情況完全不同。

圖17 其他趨勢分析方法的減倉和離場位置,優幹單一使用空頭排列

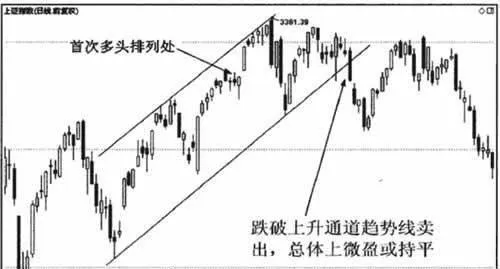

圖17中,區域3處還有一個跌破上升通道趨勢線的離場點。如圖18所示,利用通道逆推法,可以事先確定圖18中2處的止跌點。

通道逆推是指股價或指數上漲或下跌過程中,還沒有出現可以畫出趨勢線的兩個相對高點或低點,可以先在另一側過兩個相對低點或高點畫出假定的返回線,然後再過另一側相對的高點或低點,畫與之平行的趨勢線。

通邀逆推畫出的趨勢線,只是根據另一側假定的返回線推斷出的趨勢線,是否是真正的上升或下降趨勢線,還需要後市走勢來驗證。

如果是左側交易者,完全可以預先埋單,按通道逆推法推定的趨勢線位置掛單買進,有效跌破則賣出。這樣操作,做錯了及時止損,損失並不大,如果做對了,則會獲得比較大的收益。這裏只簡單介紹一下通道和通道逆推,更多相關內容,將在系列叢書趨勢與趨勢線部分講解。

當圖17中2處的低點走出來以後,可以畫出一個很標準的上升通道。當一根大陰線跌破上升通道趨勢線時,清倉賣出,即便是右側交易者.整體上也可以保持微盈或持平。

跌破上升通道,雖然不一定表示趨勢逆轉,但股價或指數上漲的角度一定會趨緩,所以交易者宜減倉或清倉。

圖18 跌破上升通道趨勢線賣出。整體上微盈或持平

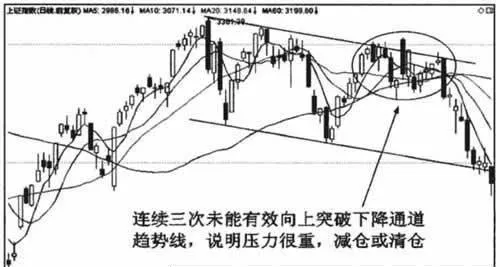

在圖17中,5處還有一個下降通道趨勢線的壓力。如圖19所示,指數遇到下降通道趨勢線的壓力後,連續三次不能有效突破,說明上方壓力很大。之後均線開始收斂、粘合,這是一個很危險的信號。因爲均線粘合後,經常會有一個爆發性的行情,無論是漲是跌,運行速度都很快。現在下降通道趨勢線壓力很大.表明多方完全沒有信心.所以指數向下突破的概率很大。交易者應當在大陰線跌破均線粘合形態時果斷清倉。

圖19 股價受制於下降通道趨勢線的壓力,跌破均線粘合形態時清倉

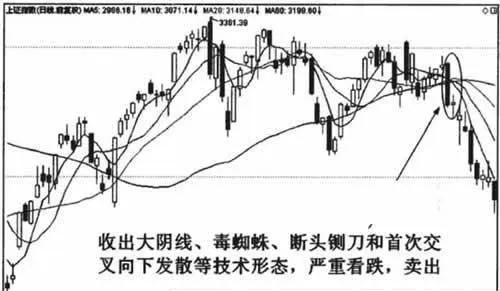

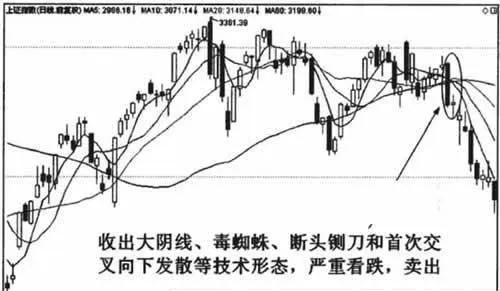

在圖17中,5處還收出大陰線、毒蜘蛛、斷頭鍘刀和均線交叉向下發散的技術形態。圖20是與圖17同一時間段的日線圖,圖上橢圓形位置即是幾種見頂和看跌信號出現的地方。出現如此多的見頂和着跌信號,除非交易者有孫悟空的本領,否則還是不要輕易與市場對抗,清倉逃跑纔是唯一正確的選擇。

圖20 幾種看空值號發生共振,可靠性加大,清倉賣出是唯一合理的操作

(3)形成空頭排列後,K線和中短期均線方向短暫向上,K線短暫處於中短期均線之上,只要中長期均線一直在上且方向向下.仍應看作空頭排列。

和多頭排列一樣,空頭排列也大致分成兩類完美的空頭排列形態和不完關的空頭排列形態。前者比較少見,後者比較常見。不完美的空頭排列是更爲實用的均線形態。

不完美的空頭排列,前人歸納出下山滑坡、逐浪下降和烏雲密佈三種技術形態。