每個外匯交易者在其交易生涯的某個時刻都會使用斐波那契回調線。有些人只是偶爾使用它們,而另一些人會定期使用它們。但無論您多久使用這個工具,最重要的是每次都正確使用它。

技術分析方法應用不當將導致災難性的結果,例如糟糕的入場點和貨幣頭寸的損失不斷擴大。在這裏,我們將研究如何不將斐波那契回撤應用於外匯市場。瞭解這些常見錯誤,您就有可能在交易中避免犯這些錯誤並承受後果。

要點

- 斐波那契回撤是技術分析中對提供支撐或阻力區域的參考。

- 斐波那契數來自印度數學公式,西方社會以萊昂納多·斐波那契的名字命名,他將這一概念引入了歐洲。

- 交易者常犯的一個錯誤是在將斐波那契回撤與價格走勢進行擬合時混淆了參考點。

- 新交易者往往採取短視的方法,主要關注短期趨勢而不是長期跡象。

- 斐波那契可以提供可靠的交易設置,但並非未經確認,因此不要僅依賴斐波那契。

1. 不要混合參考點

當將斐波那契回撤與價格行爲相匹配時,保持參考點一致總是好的。因此,如果您通過交易日收盤或蠟燭主體來參考趨勢的最低價格,則最佳高價應該在趨勢頂部的蠟燭主體內可用:蠟燭主體到蠟燭主體;燈芯到燈芯。

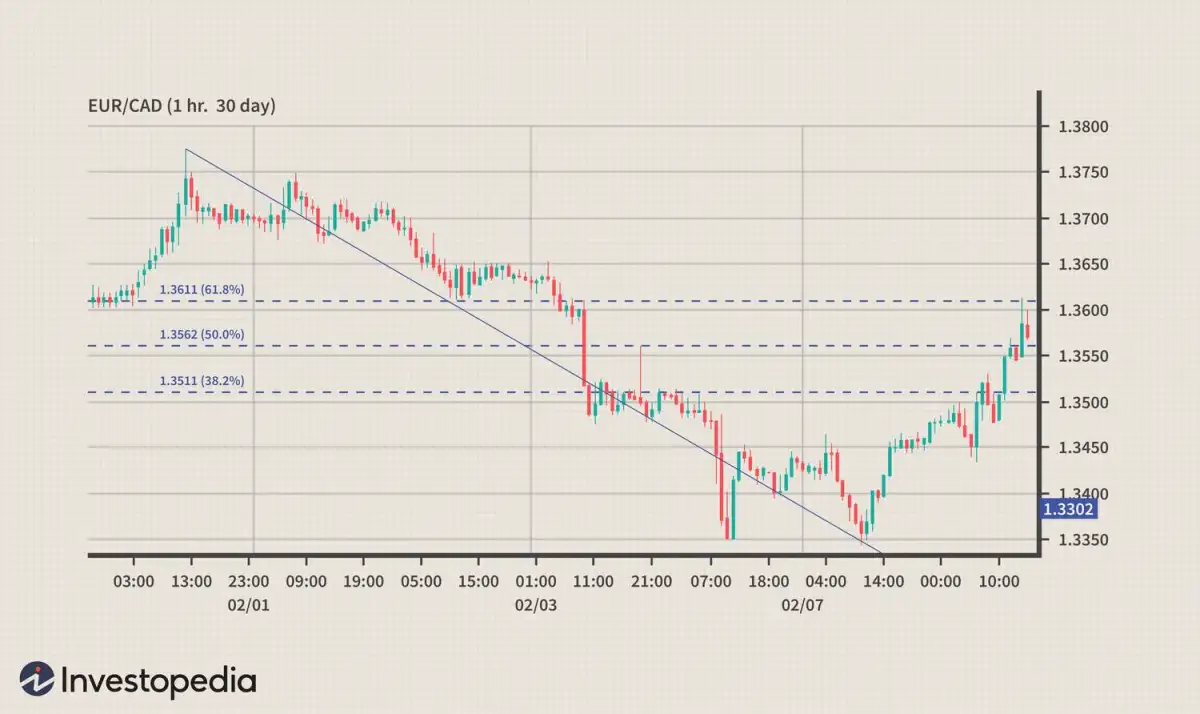

一旦參考點混合(從燭芯到蠟燭體),就會產生不正確的分析和錯誤。讓我們看一下歐元/加元貨幣對的示例。下圖顯示了一致性。斐波那契回撤以逐燭芯爲基礎,從高點 1.3777 到低點 1.3344。這在 1.3511 處創造了一個明確的阻力位,該阻力位受到測試,然後被突破。

斐波那契回撤適用於歐元/加元貨幣對的價格走勢。

另一方面,下圖顯示了不一致的情況。斐波那契回調從收盤高點1.3742(比燈芯高點低 35 點)開始應用。這導致阻力位突破幾根蠟燭(2 月 3 日至 2 月 7 日之間),這不是一個很好的參考位。

斐波那契回撤應用不正確。

通過保持一致,支撐位和阻力位將變得更加肉眼可見,從而加快分析速度並加快交易速度。

斐波那契回撤基於所謂的斐波那契數列,由比薩的列奧納多於 1202 年引入西方世界。雖然它們是以意大利人的名字命名的,但實際上是在數百年前由印度數學家發現的。公元前 200 年左右,詩人平加拉 (Pingala) 首次使用了它們,他使用它們對梵語詩歌的韻律進行分類。另一位印度數學家維拉漢卡 (Virahanka) 在斐波那契早約 600 年前就提供了計算公式。

2. 不要忽視長期趨勢

新交易者經常試圖衡量短期內的重大變動和回調,而不考慮大局。這種狹隘的視角使得短期交易有點被誤導。通過密切關注長期趨勢,交易者可以在正確的動量方向上應用斐波那契回撤,併爲自己創造巨大的機會。

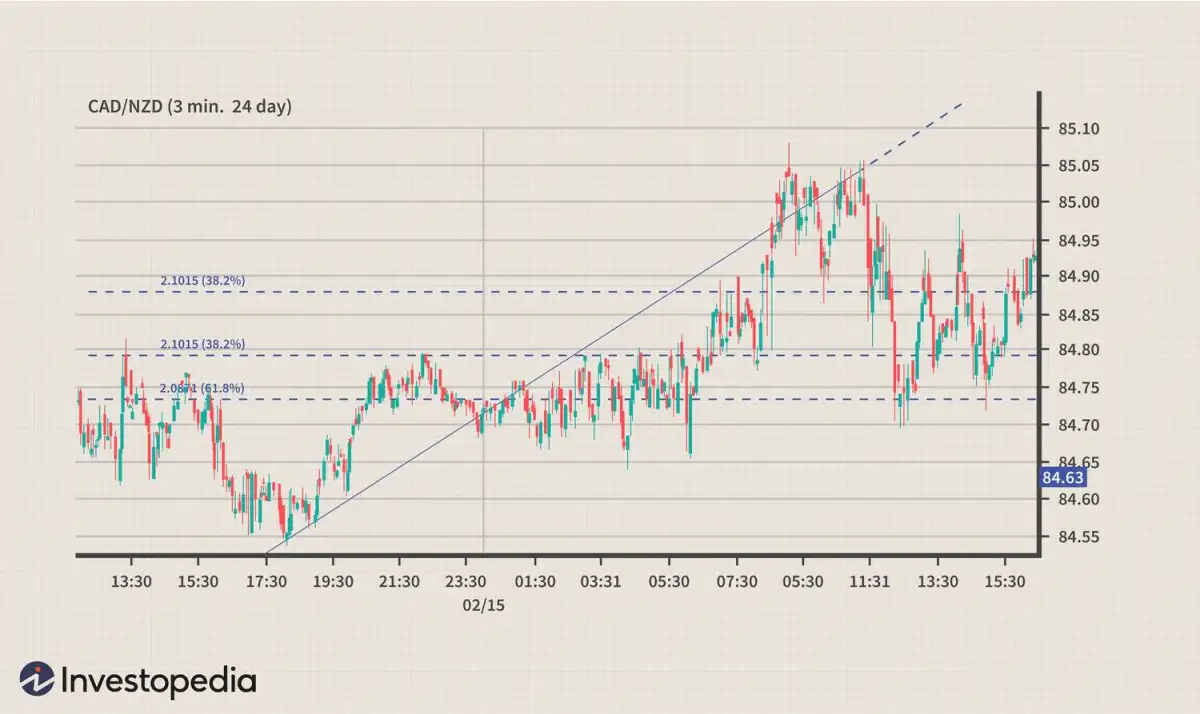

在下圖中,我們確定英鎊/新西蘭元貨幣對的長期趨勢是向上。我們應用斐波那契,發現我們的第一個支撐位是 2.1015,即 2.0648 至 2.1235 之間的 38.2% 斐波那契水平。這是做多該貨幣對的最佳時機。

應用於英鎊/新西蘭元貨幣對的斐波那契回撤建立了長期。

但是,如果我們着眼於短期,情況就會大不相同。

在短期時間範圍內應用斐波那契回撤可能會給交易者留下錯誤的印象。

貨幣對上漲後,我們可以在五分鐘時間範圍內(上圖)看到潛在的做空機會。這就是陷阱。由於不堅持長期觀點,賣空者將斐波那契從 2.1215 峯值高點應用到 2.1024 峯值低點(2 月 11 日),導致在 2.1097 或 38% 斐波那契水平建立空頭頭寸。

這次空頭交易確實爲交易者帶來了 50點的可觀利潤,但它是以隨後 400 點的上漲爲代價的。更好的計劃是在短期支撐位 2.1050 處建立英鎊/新西蘭元貨幣對的多頭頭寸。

牢記大局不僅可以幫助您選擇交易機會,還可以防止交易與趨勢對抗。

3. 不要僅僅依賴斐波那契數列

斐波那契可以提供可靠的交易設置,但並非未經確認。

應用MACD或隨機震盪指標等其他技術工具將支持交易機會並增加良好交易的可能性。如果沒有這些方法作爲確認,交易者就只能希望得到積極的結果。

在下圖中,我們看到歐元/日元貨幣對從中期上漲趨勢中回撤。自2011年1月10日開始,歐元/新西蘭元匯率在近兩週內升至113.94的高位。應用我們的斐波那契回撤序列,我們到達 111.42 的 38.2% 回撤水平(從 113.94 頂部開始)。在回撤走低之後,我們注意到隨機震盪指標也確認了走低的勢頭。

隨機振盪指標確認了歐元/日元貨幣對的趨勢。

現在,隨着價格走勢測試 1 月 30 日斐波那契回撤位 111.40,機會出現了。將此視爲做多的機會,我們用隨機指標確認價格點,這顯示了超賣信號。由於價格從 111.40 反彈並在接下來的幾天內交易至 113,持有該頭寸的交易者將獲利近 1.4%,即 160 點。

4. 使用斐波那契進行短期投資

外匯市場的當日交易令人興奮,但也存在很大的波動性。

因此,在短時間內應用斐波那契回撤是無效的。時間範圍越短,回撤水平越不可靠。波動性可能並且將會扭曲支撐位和阻力位,使交易者很難選擇可以交易的水平。更不用說短期內,尖峯和洗盤現象非常常見。這些動態可能使設置止損或獲利點變得特別困難,因爲回撤可能會造成狹窄且緊密的匯合。只需查看下面的加元/日元示例即可。

斐波那契適用於加元/日元對在三分鐘時間範圍內的盤中走勢。

在上圖中,我們嘗試將斐波那契應用於 CAD/JPY 匯率圖表中的日內走勢(每根蠟燭使用三分鐘)。這裏,波動性很高。這會導致價格走勢中的影線更長,從而可能對某些支撐位進行錯誤分析。我們的斐波那契水平平均僅相差六個點,這也無濟於事,增加了被止損的可能性。

請記住,與任何其他統計研究一樣,使用的數據越多,分析就越有力。應用斐波那契序列時堅持較長的時間範圍可以提高每個價格水平的可靠性。

正確使用斐波那契進行外匯交易

斐波那契分析對於外匯交易者識別隱藏的支撐位和阻力位非常有用。將斐波那契方法應用於外匯市場有兩種方法:歷史分析和交易準備。第一個研究了外匯市場的長期趨勢,以確定觸發主要趨勢變化的水平。

第二種方法用於預測外匯價格的回撤或恢復水平。在這種情況下,交易者將在近期短期價格走勢圖表上放置斐波那契網格,標記各個斐波那契水平。然後,他們將在越來越短的時間間隔內放置額外的網格,尋找諧波水平匯聚的位置。這些價格點有可能成爲價格走勢的轉折點。

與其他形式的技術分析一樣,長期趨勢往往比短期趨勢更強。換句話說,周線圖上的支撐位往往比日線圖上的支撐位更可靠。

斐波那契方法的主要缺點是什麼?

儘管斐波那契回撤有時可用於預測價格走勢,但許多交易者發現計算過於複雜且耗時,無法使用。另一個缺點是結果對於大多數交易者來說太難理解。一些專家認爲,斐波那契水平與羊羣心理的關係大於斐波那契水平的任何固有屬性。因此,交易者應該考慮斐波那契方法實際上是自我實現的可能性。

哪些是最佳的斐波那契回撤設置?

最常用的斐波那契回撤水平爲 23.6%、38.2%、61.8% 和 78.6%。 50% 也是常見的回撤水平,儘管它不是來自斐波那契數列。

斐波那契回撤有多準確?

一些專家認爲,斐波那契回撤可以預測大約70% 的市場走勢,尤其是在預測特定價格點時。然而,一些批評者表示,這些只是心理安慰的水平,而不是硬性抵抗的水平。

結論

與任何專業一樣,需要時間和練習才能更好地在外匯交易中使用斐波那契回撤。不要讓自己感到沮喪——長期回報大於成本。遵循應用斐波那契回撤的簡單規則,並從這些常見錯誤中學習,以幫助您分析貨幣市場中的盈利機會。