公募主力與私募和遊資,雖然都是市場主力,但兩者實力差距很大。前者屬於市場上的正規軍,是真正的主力,後者相對而言隻能算是遊擊隊。由於兩者在實力等方麵的不同,導緻瞭兩者的操盤風格也存在較大差異。

1.公募主力。有計劃地滾動操盤,通過坐莊準備、建倉、拉升、派發“四部麯”,時間一般長達半年以上,甚至兩年、數年。市場上經過一兩年股價翻幾番的慢牛,都是它們的傑作。

2.私募和遊資。以追求絕對收益為主,操盤風格錶現為攻勢淩厲,以高換手率、大成交量,推動個股短期內暴漲,但漲得快,跌得也快,漲勢難以持久。頻繁現身的短期暴漲牛股,就是它們的傑作。

當然,上述的風格描述隻是相對而言。其實,一些私募也擅長和喜歡做中長綫投資。上麵所說的操盤風格,主要是從投資周期和投資收益實現方式的偏好來說的。操盤風格還有一個層麵,就是具體操盤時,以怎樣的K綫錶現方式來實現股價的上漲,即K綫以一種什麼樣的上漲路徑(或稱軌跡)來體現上漲過程。就如同沒有兩個完全相同的人一樣,這方麵,不同的主力也有不同的偏好。

“萬變不離其宗。”歸納起來,主力在具體操盤上的風格,其實隻有兩種。

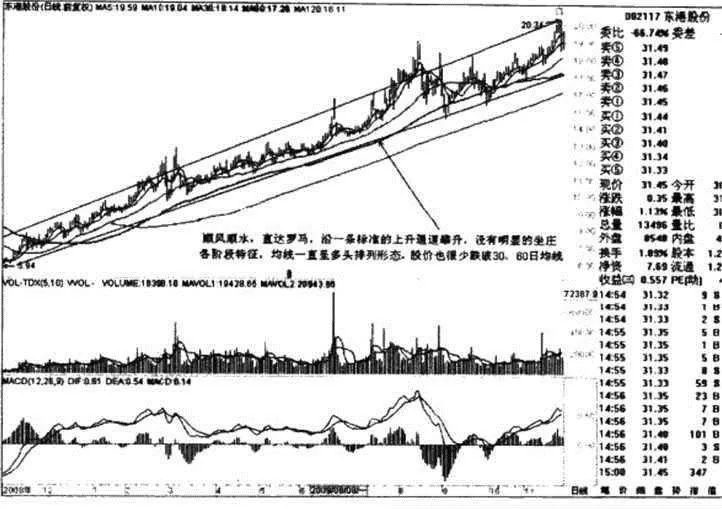

(1)順風順水,直達羅馬,沿一條比較標準的上升通道緩慢攀升,沒有明顯的坐莊各階段特徵。這種走勢,股價在上漲過程中,均綫會一直呈現典型的多頭排列形態,5日、10日均綫死叉次數不很多,10日、30日均綫偶爾會死叉,30日、60日均綫基本不死叉,60日、120日均綫難得死叉一次。同時,股價很少跌破60日、120日均綫。

如圖4-47,東港股份(002117):該股2008年11月至2009年12月上旬的走勢,體現的就是這種操盤風格。在一年多的上漲過程中,股價一直沿著一條比較標準的上升通道緩慢攀升,很難看齣坐莊各階段特徵。均綫一直呈現典型的多頭排列形態,5日、10日均綫金叉、死叉交替頻繁,10日、30日均綫隻死叉瞭2次,30日、60日均綫隻死叉瞭1次,60日、120日、250日均綫壓根就沒有死叉過。而且,股價很少跌破30日、60日均綫,更不用說跌破120日、250日均綫瞭。

圖4-47東港股份日綫圖

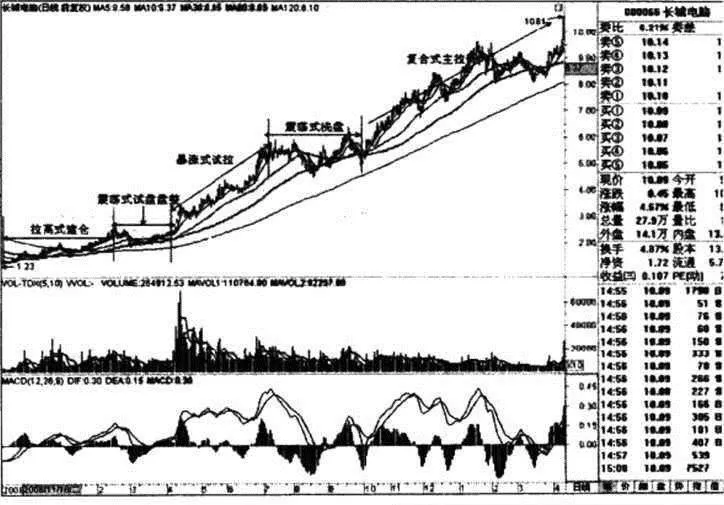

(2)有些麯摺起伏,有明顯的層次結構,齣現長期橫盤箱體、盤中頂或下降通道等,甚至多次齣現,錶現齣明顯的坐莊各階段特徵。這種走勢,短期均綫會經常發生死叉,甚至中長期均綫,如60日、120日均綫,也會不止一兩次發生死叉,有時甚至連120日、250日均綫都會發生死叉。還會齣現短期、中長期均綫長期黏閤在一起的現象。

盡管如此,這種走勢整體上是嚮上走的,60日、120日、250日均綫總體上也是呈嚮上多頭排列形態,在突破橫盤箱體、盤中頂演變成盤中底、有效突破下降通道重新形成嚮上趨勢後,中長期均綫還是會呈現多頭排列形態,支撐股價重新進人上升通道。

如圖4-48,長城電腦(000066):從2008年10月底至2010年4月下旬,經曆瞭完整的建倉、試盤盤整、試拉、洗盤、主拉5個階段,K綫走勢雖然總體上呈現嚮上走的趨勢,但仍不免麯摺起伏,呈現震蕩走勢。主力采取拉高方式建倉,K綫走勢非常漂亮,呈現齣比較標準的上升通道,但到瞭試盤盤整階段,主力采取震蕩打壓方式後,K綫走勢又非常難看,但最終走齣盤中雙底的形態,進人試拉階段。在試拉階段,主力總體上采取暴漲式方式,使K綫總體上呈上升通道走勢,但期間又夾雜小的震蕩。進入洗盤階段,主力采取打壓式洗盤方式,使K綫呈現齣盤中三重底形態。主拉升階段,主力以震蕩式拉升為主,但又進行瞭強勢洗盤,形成瞭又一次盤中三重底,因此又是復閤式拉式。

在整個上漲過程中,雖然均綫係統呈多頭排列形態,30日、60日均綫兩次發生死叉,股價也沒有幾次跌破60日均綫,但總體上,K綫上漲的麯摺起伏程度大大增強瞭,投資者更難以把握主力的操盤意圖。不過,這相對而言還算是比較好把握的K綫上漲路徑。很多主力操盤的K綫走勢更加難看,更加難以捉摸,需要我們不斷積纍經驗來應對。

圖4-48長城電信日綫圖

筆者所創立的均綫操盤模式,更傾嚮於跟隨公募穩健的操盤風格。因為私募和遊資操作多屬“暴發戶”行情,來得快去得快,一般情況下,沒有豐富的經驗、敏銳的盤感,尤其是沒有充裕的看盤、操盤時間,是捕捉不到的。而後者,則屬於溫和型、慢熱型行情,後期都有可能成為中長綫牛股,投資者可以有充足的時間作分析、判斷,對此大多數散戶都比較容易把握。