當股價確認了回落走勢的時候,我們判斷重要的長期均線能夠發揮壓制價格下跌的效果。據此判斷做空機會,可以考慮在股價反彈期間賣出股票。實戰當中,價格反彈次數較多,但是股價上漲空間一定是受到抑制的。特別是均線位置的壓力,我們不能輕易忽視。隨着調整的延續,股價在均線位置的反彈結束以後,隨後的做空機會出現。行情發展到一定階段,均線位置股價很難出現突破的情況。價格反彈以後,只要股價接近長期均線,下跌走勢就可能出現。

確認股價的回落趨勢的時候,我們判斷賣點也出現在價格反彈的過程中。交易機會不容錯過,而判斷價格的下跌趨勢是一個方面,而空頭趨勢中我們把握均線位置的賣點,也是非常重要的。行情雖然難以逆轉,考慮在空頭趨勢中的反彈期間做空,我們有更多的逃頂機會。

實戰要點

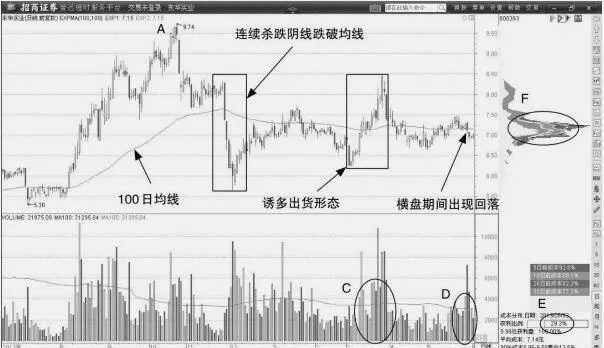

1.如圖1-11所示,日K線圖中顯示,當股價確認見頂如圖中A位置的時候,股價進入到空頭趨勢中,交易機會出現在價格反彈期間。股價反彈期間雖然也可以達到100日均線上方,但是這種反彈空間不斷收窄,價格短期難以改變下跌趨勢。圖中股價突破100日均線的時候,是主力誘多出貨的時刻。價格在均線上方衝高回落,下跌趨勢中賣點很快形成了。

2.從籌碼圖來看,圖中E位置顯示的籌碼獲利率爲29.3%,多數投資者依然處於虧損狀態。當股價持續回調的時候,籌碼獲利率低位運行的情況短期難以改變。圖中F位置的籌碼峯規模較大,考慮到價格處於空頭趨勢中,一旦跌破這部分籌碼區域,股價下跌空間將很快加劇。

3.從成交量來看,圖中C位置是成交量顯著放大的時候,D位置的量能已經出現了萎縮。這表明,在股價回調期間量能可以持續回升。那麼空頭趨勢中,我們的交易機會顯然有限。特別是量能不斷萎縮,股價反彈空間收窄的時候,交易機會已經明顯減少。

圖1-11 東華實業:壓力位回調

實戰要點

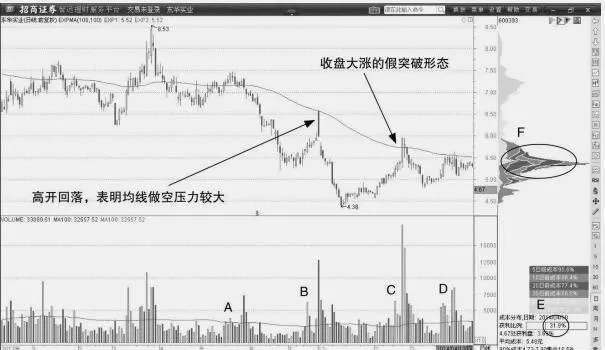

1.如圖1-12所示,日K線圖中顯示,在空頭趨勢確認的時候,價格歷次出現的反彈都在100日均線位置結束。可見,我們可以將100日均線看作做空的起點,價格反彈至此,我們減少持股數量自然規避了風險。

2.從成交量來看,圖中A、B、C、D四個位置都出現了明顯的放量。不過成交量放大時間較短,是以脈衝形式放大的,表明拉昇股價上漲的力度有限。這個時候,我們更多是以看空的心態操作股票。在價格反彈不能產生陽線的時候做空,還是比較好的做法。

3.從籌碼圖來看,圖中E位置的籌碼獲利率爲31.9%,表明價格回調期間已經有少量投資者盈利。空頭趨勢中,少數投資者盈利以後,價格如果可以回升,一定要繼續突破高位籌碼峯纔行。圖中的F位置籌碼峯規模較大,是單一的籌碼主峯。等待成交量繼續放大的時候,價格才更容易突破這個壓力位。在價格確認突破100日均線前,我們利用均線提供的壓力做空,能夠達到較好的操作效果。

圖1-12 東華實業:超跌反彈後回調