不同週期參數的KDJ指標的研判

(一)34日KDJ使用方法

對於大部分股市分析軟件,投資者都可以根據不同的股票、股票不同時期的走勢以及投資者的興趣偏好來修改指標,從而得出不同的分析結論。把日KDJ的數值修改爲34,下面在這裏簡單介紹34日KDJ使用方法。

1. 首先,把KDJ運行的區間分爲20以下極弱勢區,20——50之間爲弱勢區,50——80之間強勢區和80以上極強勢區,數值50是強弱的分界線。

34日KDJ指標中的50線對於從弱勢區起來的股價來說是一個強大的短線阻力位,只要KDJ中的D值沒有有效衝上50位值,就不能說股價已經走出弱勢區,KD兩值在此點位無功而返是非常正常的事,所以必須十分重視此阻力位的作用,很多股票的反彈都在此點位就結束。

34日KDJ指標中的50線對於從強勢區跌下來的股價而言,雖有些支撐,卻較爲輕易擊破,顯得並沒有重要參考意義。這與股價上漲要成交量配合,而下跌沒有量也能做到是同樣的道理。

2. KDJ三值在極弱勢區20以下運行時,一般不作買入計劃,持幣觀望爲主,特別是股價剛剛經歷過一輪較長時間的下跌。除非是股價經過大跌並在低位盤整了很長時間後,如果有反轉意義的低位放量大陽線出現,或有反轉意義K線組合形態明確告訴投資者進場。

3. KDJ三值在極強勢區80以上運行時,一般不作賣出計劃,以持股待漲爲主。除非有反轉意義的高位放量大陰線(烏雲蓋頂,穿頭破腳)出現,或有反轉意義的K線組合形態明確告訴投資者離場。

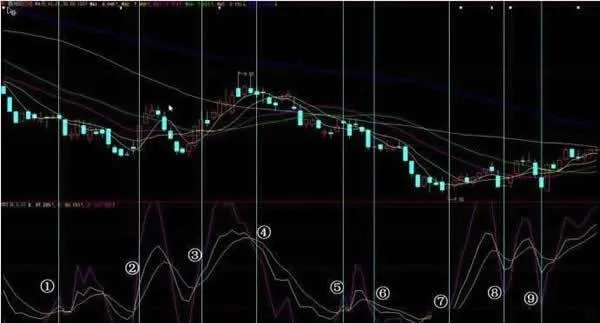

4. KDJ在20以下極弱勢區運行的時間越長,在極弱勢區內發出的金叉信號越應該重視,特別是那些向上角度較大、能迅速脫離20線的金叉,K線組合形態也在明確告訴我們有反轉的可能,更應該重視此金叉的意義,這很有可能是中短期底部形成的第一個信號。

5. KDJ在80以上極強勢區運行的時間越長,在極強勢區內發出的死叉信號越應該重視,特別是那些向下的角度較大能迅速跌破80線的死叉,K線形態組合也在明確告訴我們有反轉的可能,更應該重視此死叉的意義,這很有可能是頂部形成的第一個信號。

6. KDJ在20以上(弱勢區)和50以上(強勢區)的每次KDJ金叉都是介入機會,金叉的位置越高市場意義越大,同時還必須關注KDJ金叉角度大小,角度越大越好。另外,還要注意K線形態組合和成交量配合情況。如我們在高位KDJ金叉(80線以上)介入之後不久卻又看見KDJ死叉,投資者要立即止損離場,防止擴大損失。但20以下的金叉如無KD兩值迅速脫離20極弱勢區或K線組合形態確認反轉,無多大市場意義。

7. KDJ在80以下(強勢區)和50以下(弱勢區)的每次KDJ死叉都是必須離場的信號,死叉的位值越高下跌的風險也越大。但KDJ在20以下的極弱勢區內的死叉,如果KD兩值沒有繼續走低則無多大參考意義。

8. 股價短期暴漲,會引起KDJ滯後的連續上升,這時我們要保持冷靜,切忌盲目追漲,此時股價走勢可能正與KDJ的走勢相反,耐心等待KDJ走勢與股價走勢的同步運行。然後再尋找介入機會, 同樣股價的短期暴跌,也會引起KDJ的滯後下降,股價也會出現暴跌後的反彈走勢是與KDJ走勢相反的情況。當KDJ走勢與股價走勢同步時,正是我們反彈離場之時。

9. 在下跌的市道中,反彈時產生的KDJ金叉位置也會越來越低,從而引起KDJ的死叉位置也會越來越低,在上漲的市道中,回調時產生的KDJ死叉位置越來越高,從而引起KDJ的金叉位置也會越來越高。

10. KDJ在衝出極弱勢區20以後,KDJ會出現報復性的上竄,即股價並沒有上漲很多,KDJ就很快進入強勢區,這時我們要注意KDJ的回調整理,要注意KDJ在強勢區的第二次金叉,因爲第二次金叉的介入意義會比每一次更大。更有上漲空間。

11. KDJ的使用只是作爲一種輔助手段而存在,投資者應參考股價的K線組合,量價關係,趨勢形態與KDJ指標一起研判,當它們發出的買賣信號趨於一致之時,這樣的買賣信號比較可靠。

(二)89日KDJ使用方法

如果把34日KDJ指標作爲一個比較有實際研判意義的KDJ短線指標,那麼89日KDJ指標就是一個比較重要的KDJ中線研判指標,它和34日KDJ指標在研判上雖有很多相似的地方,但也有不少不同步驟,具體研判如下:

1. 和34日KDJ指標的研判相同的是,89日KDJ運行區間也分爲20以下極弱勢區,20——50之間爲弱勢區,50——80之間強勢區和80以上極強勢區,數值50是強弱的分界線。

89日KDJ指標中的50線對於從弱勢區起來的股價來說是一個強大的短線阻力位,只要KDJ中的D值沒有有效衝上50位值,就不能說股價已經走出弱勢區,KD兩值在此點位無功而返是非常正常的事,所以必須十分重視此阻力位的作用,很多股票的反彈都在此點位就結束。

89日KDJ指標中的50線對於從強勢區跌下來的股價而言,雖有些支撐,卻較爲輕易擊破,顯得並沒有重要參考意義。這與股價上漲要成交量配合,而下跌沒有量也能做到是同樣的道理。

2. 要關注0—20區間的KDJ,越靠近底部股價越有上升力度。和34日KDJ指標一樣, 89日KDJ在20以下極弱勢區運行的時間越長,在極弱勢區內發出的金義越應該重視,特別是那些向上角度較大、能迅速脫離20線的金叉,K線組合形態也在明確告訴我們有反轉的可能,更應該重視此金叉的意義,這很有可能是中長期底部形成的第一個信號。

3. 89日KDJ指標中的80這條強弱分界線對於中線賣出股票有着重要的指導意義。只要89KDJ曲線沒有向下突破80區間,就可以一路持股,直到該指標中的J線、K線、D線都向下跌破80這條多方防線以後,就可以中線賣出全部或大部分股票。

4. 89日KDJ中的K、D、J這三條曲線在80以上極強勢區運行的時間越長,那麼它們在極強勢區內發出的死叉越應該重視,特別是那些向下的角度較大能迅速跌破80線的死叉,K線形態組合也在明確告訴我們有反轉的可能,更應該重視此死叉的意義,這很有可能是中長期頂部形成的第一個信號。

5. 當89日KDJ指標在80以上的高位死叉、並開始朝下發散時,應立刻賣出餘下的股票更不要輕易買進股票(死叉向下發散應觀望)

6. 一旦89日KDJ指標在20以下金叉並開始向上發散,不要輕易賣出股票,直到確定它高位死叉。

55周KDJ使用方法

相比較34日和89日KDJ指標,55周KDJ指標就是KDJ指標研判中的一種長期指標,它對於研判一個股票未來半年以上的走勢具有很強的參考意義。

1. 周K線(55周)KDJ的使用方法與日K線(34天)KDJ的使用方法大同小異。

首先,和日KDJ指標研判一樣,把周KDJ運行的區間分爲20以下極弱勢區,20——50之間的爲弱勢區,50——80之間的爲強勢區和80以上極強勢區,50線是強弱的分界線。

周KDJ指標中的50線對於從弱勢區漲起來的股價來說是一個強大的阻力位,只要KDJ中的D值沒有有效衝上50數值,就不能說股價已經走出弱勢區,KD兩值在此點位無功而返是非常正常的事,很多股票的反彈都在此點位就結束。

周KDJ指標中的50線對於從強勢區跌下來的股價而言,是一個較強的支撐位。如果周KDJ指標在50線附近獲得支撐,股價的中長線還是看好,而一旦KDJ曲線再次跌破50線,則表明股價的中長線依然看壞。

2. 周(55周)KDJ在80以下任何區域的金叉和在K線形態量價支持下的J值強力拐頭都是介入持倉信號。

金叉的數值越低市場意義越大,同時還必須關注KDJ金叉角度大小,角度越大越好,另外還要注意K線形態組合和成交量配合情況。如我們在KDJ金叉介入之後KDJ又出現死叉的,要立即止損離場。

3. 周K線(55周)KDJ在50以上區域的死叉和在K線形態破位時的J值強力拐頭都是離場止損信號。死叉的位值越高下跌的風險也越大。

4. 周K線(55周)KDJ三值在極弱勢區20以下運行時,一般不作買入計劃,持幣觀望是上上策。除非有反轉意義的低位放量大陽線(一陽指)出現,或有反轉意義K線組合形態明確告訴我們進場。

5. 周K線(55周)KDJ三值在極強勢區80以上運行時,一般不作賣出計劃,持股待漲是上上策。除非有反轉意義的高位放量大陰線(烏雲蓋頂,穿頭破腳)出現,或有反轉意義的K線組合形態明確告訴我們退場。

6. 股價短期暴漲,會引起KDJ滯後的連續上升,這一點比日(34)KDJ更明顯,這時我們要保持冷靜,切忌盲目追漲,此時股價走勢可能正與KDJ的走勢相反,耐心等待KDJ走勢與股價走勢的同步運行。然後再尋找介入機會, 同樣股價的短期暴跌,也會引起KDJ的滯後下降,股價也會出現暴跌後的反彈走勢是與KDJ走勢相反的情況。當KDJ走勢與股價走勢同步時,正是我們反彈離場之時。

7. KDJ死叉的位值越高,對股價的風險就越大,同樣KDJ金叉的位值越低,對股價的上漲就越有保障。在下跌的市道中,反彈時產生的KDJ金叉位值也會越來越低,從而引起KDJ的死叉位值也會越來越低,在上漲的市道中,回調時產生的KDJ死叉位值越來越高,從而引起KDJ的金叉位值也會越來越高。

8. KDJ在衝出極弱勢區20以後,KDJ會出現報復性的上竄,即股價並沒有上漲很多,KDJ就很快進入強勢區,這時我們要注意KDJ的回調整理,要注意KDJ在強勢區的第二次金叉,因爲第二次金叉的介入意義會比每一次更大、更有上漲空間。

9. KDJ的使用只是作爲一種輔助手段而存在,特別對於周K線KDJ來說,滯後效應更明顯,決不能盲目根據周K線KDJ來選擇進出點,但周K線KDJ也有它的優點,那就是它的穩定性,中長期趨勢的指向性比較明確。