在震盪下跌途中,均線很可能因持續時間稍長的反彈走勢而出現空頭轉多頭的情況,這時的多頭排列非常不穩定,並不意味着行情的反彈,隨後,往往會再度破位下行,出現多頭轉空頭的情況。操作中,如果我們進行短線,則在個股反彈後的滯漲中,應及時賣股,保住利潤;如果我們進行中長線,則宜耐心觀望,看看個股反彈後的再度下跌有多強的動力,從而決定是否入場。

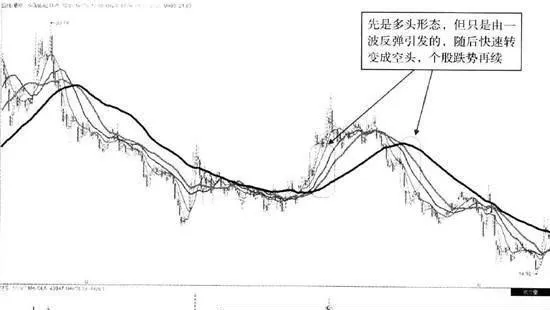

中國船舶(600150) 2012年3月至 2013年8月走勢圖

圖2-11爲中國船舶(600150) 2012年3月至 2013年8月走勢圖,如圖標註所示,經歷了長期的下跌,此股的跌勢放緩,隨後,一波反彈持續的時間較長,這使得均線系統出現了多頭形態,這種情形下的多頭形態是極不穩定的,反彈後的高點是賣股時機,不可買入。