新神話:滬深300指數或見18000點

2014年中秋之夜,杭州某高端寫字樓內,筆者與兩友閒聊股市。此時,上證指數正在2200點盤橫。筆者戲言道:“三五年後,我們再回頭看中國股市。上證指數或直接在目前點位的前面加‘1或後面加‘0’,即漲到12200點或22000點。”

以上兩數字完全是筆者戲言,但也是有預感的兩個數字。即在本輪大牛市中,上證指數最低目標是12200點,極限高度是22000點。筆者認爲,最可能的是滬深300指數會見到18000點。

筆者的預測基於以下幾個原因。

中國股市估值合理迴歸

到2018年,中國股市價值中樞線會運行到7500點一帶。依據上輪行情,在行情火爆時,指數可到價值中樞線兩倍附近。因此,屆時上證綜指或見到15000點,而與之同步的滬深300指數可至17000點附近,距18000點僅一步之遙。

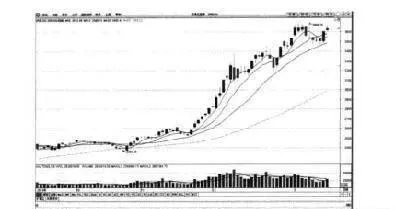

圖6-3滬深300指數日K線圖

圖6-3顯示,滬深300指數比上證綜指高約10%。

深化改革提升公司估值

由於歷史等原因,我國稅收制度建設一直遠遠落後於國民經濟發展進程,存在稅種繁多、重複徵稅嚴重、設置不夠合理等諸多問題,造成企業與個人稅負沉重。2011年,政府的稅收收入爲897萬億元,同比增長226%,而我國同期GDP的增長速度爲9.2%,稅收的增長速度超過GDP的兩倍。學界主流觀點中確定減稅爲今後稅制改革目標”的呼聲再次浮出水面,並得到民間的極大關注和推動。

不合理的稅收制度與沉重的稅負,已嚴重製約企業的發展與居民的消費,進而危及企業的創新精神和中國經濟可持續發展的能力,一直飽受有志之土的指責。在學界的呼聲與民間的推動下,“確定減稅爲今後稅制改革的目標”應會成爲稅收制度改革的方向。2011年9月,新的《中華人民共和國個人所得稅法》將個稅起徵點上調至3500元,拉開我國減稅的序幕。我國今後的稅負有望逐步降低。

減稅能夠變相提高上市公司的估值,對上市公司的影響將是深遠的。假如上市公司的所得稅從目前的33%降爲20%,那麼,上市公司的稅後利潤則會提高近20%。此外,我國向實施現金分紅的個人投資者徵收紅利稅存在重複徵稅的問題;一旦10%紅利稅取消,投資者的投資收益將直接提高11%。上市公司的估值也變相地提高了11%。因此,我國的減稅政策與減稅預期,會對證券市場產生重大影響,所帶來的估值重置與大幅提升,會改變股市運行的軌跡,推動大盤上漲,甚至使大盤躍入更高位的穩定態。

利率下行反推股市上升

對股票市場及股票價格產生影響的種種因素中,最敏銳者莫過於金融因素。在金融因素中,利率水準的變動對股市行情的影響又最爲直接和迅速。一般來說,利率下降時,股票的價格就會上漲;利率上升時,股票的價格就會下跌。利率與股市存在的負相關性,這是由股市的估值機制決定的。

利率:股市價值的倍增器

根據現金流折現模型,股票價值的公式可以表述如下:

其中:P爲現值;P。爲未來第n期的自由現金流;r爲自由現金流的折現率(資本成本),可用利率表示。

從以上公式可知,股市的內在價值與當前利率成負相關。

從以上公式也不難看出,即使公司經營狀況沒有變化,如果利率走低,股市內在價值會出現變相提升,會推動股指走高;如果利率走高,股市內在價值會出現相對降低,會導致股指走低。此外,利率走低,會降低企業的財務成本,有利於提高上市公司業績。可以說,利率是股市價值的倍增器。

在我國,中國人民銀行基準利率的大幅變動,曾經多次導致股市的大起大落。1996-2001年,中國人民銀行連續10餘次下調基準利率,在上市公司經營業績並未明顯提高的情況下,上證綜指還是從512點上漲到2245點。爲防止熱錢湧入和通貨膨脹,2005年以來,中國人民銀行多次上調基準利率,最終導致股市在2007年拐頭向下,大幅下跌。國外成熟股市也有類似的情況,爲了應對次貸危機引發的全球金融危機,美聯儲2009年年初史無前例地實行“0利率”美國股市隨即止跌回升,並走出6年的大牛市,道·瓊斯指數從6500多點上漲至現在的18000點附近。

圖6-4道·瓊斯指數日K線

圖6-4顯示,美聯儲2009年年初史無前例地實行“0利率”,最終導致道瓊斯指數從6500點上漲至現在的18000點附近。

中國必將迎來低利率時期

爲了有效控制通貨膨脹,200年以來,我國央行不斷提高存款準備金率,導致中小企業密集的江浙、廣東等地出現嚴重的“錢荒”;中小企業轉向社會融資,將民間借貸利率推高到30%左右。這意味着我國實際借貸成本保守估計將超過20%。如此高的資金借貸成本,遠遠超過很多傳統中小企業生產利潤,引發中小企業破產潮。2014年,我國GDP年均增長回落到7%,這決定了社會依然無法維持這麼高的資金借貸成本。因此,我國借貸利率今後必然走低。

經過屢次上調存款準備金率與加息,截至2011年8月31日,1年期貸款基準利率高達6.56%,而美國繼續維持“0利率”;而存款準備金率更是高達21%,處在歷史最高水平。我國央行推行多年的銀根緊縮政策,解決了流通領域貨幣氾濫的問題,物價上漲勢頭得到有效遏制,但同時也造成社會貨幣供應不足、中小企業融資困難、破產事件頻頻發生等各種負面影響。因此,我國央行實施的銀根緊縮政策遲早會終結,貨幣投放量會得到全面改善。那麼,一旦資金面得到全面改善,社會借貸利率自然會大幅下行。

此外,歐洲、俄羅斯等國家和地區經濟陷入債務危機的泥潭,必然導致全球經濟步入調整期。這將給外向型的中國經濟發展模式帶來嚴重的困難與挑戰,中國經濟結構與發展模式將被迫發生全面調整和轉變。將資金借貸成本降到相對低的位置,則是實現我國經濟轉型成功的前提之一。

爲了確保經濟增長,我國央行被迫在2012年6月實施不對等降息。兩年後的2014年11月,我國央行再度降息,標誌着中國正式步人降息週期。很多經濟學家認爲,在2015年,我國央行將會多次降息和降準。

我們認爲,爲了刺激經濟發展,我國央行會不斷降息,最終會將我國社會資金借貨成本壓低到年利率5%-8%。這必然導致中國股市大幅上漲。中國股市有可能再度上演1996-2001年的長期大牛市走勢。

新理論對新行情的預判

筆者運用股價穩定態理論,就投資者普遍關心的中國股市後市如何發展演變,淺談拙見。以下所有看法,均不構成投資建議。筆者的判斷基於我國經濟依然能保持較快的增長,以及市場利率下行等前提。

總的來說,穩定態決定了後市行情演變。根據股價穩定態理論,大盤指數也存在穩定態,也是從一個穩定態運行到另一個穩定態。因此,預先尋找到大盤指數穩定態,就相當於提前把握了行情發展軌跡。我們認爲,在下一輪大牛市中,上證指數很可能按如下的幾個階段逐步演變。

(1)上證指數上行過程中,目前已進入(3020,3180)點穩定態。由於上證指數從2009年8月至2011年6月一直在此穩定態內運行,上證指數再次在此穩定態內運行的形態將會非常複雜,運行的時間或許要超過半年。

(2)在不斷湧入的長線投資資金推動下,上證指數會在4500點一帶再次出現穩定態。這個穩定態的出現,很大程度上是因抄底資金開始全面撤離形成的。此後,股市行情改由長線資金主導。

(3)中國股市出現的估值恢復上漲行情,將會吸引各種投資資金的熱情參與,一直推動A股進入合理估值區域。上證指數相應地會創出新高,並在6700點一帶出現穩定態,這個穩定態區域相當接近A股的合理估值。

(4)中國股市的大幅上漲將會重燃國民的投資熱情,社會遊資、投機資金廣泛參與其中。在這些功利性極強的投機資金推動與各種題材的配合下,上證指數很有可能攻擊10500點、15000點一帶的穩定態;對應的滬深300指數則會上漲到18000點,甚至更高。

至於自那之後,中國股市行情如何演變,非筆者目前所能預測,亦非本書討論的內容。