我們在大豆油日走勢圖上劃不同類型的線條,這些線條也可以被運用到期限較長的圖形上。這些線條幫助我們把注意力集中在更大的“戰線”上。在某些情況下,它們提供的支撐或阻力長達數年甚至數十年。股票投資者、交易員以及商品期貨操盤手都需要認識市場在歷史框架內的位置。我們可以用前面討論過的方式解讀長期的支撐線/阻力線、趨勢線以及通道與棒形圖的區間(周、月、年)及其收盤.位置。在研究長期圖形時,時間是唯一不同的因素。 或許,我們解讀小時走勢圖或日走勢圖上的價格波動比解讀月走勢圖或年走勢圖快很多,但後者的價值在於能夠識別出長期機會。利用這些信息,我們就可以在日走勢圖上作精準操作。

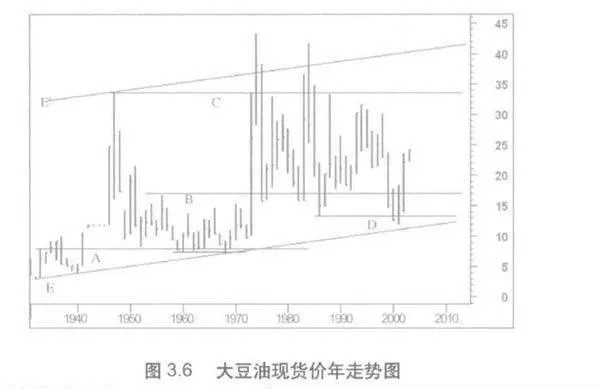

2002年,大豆油就有這樣一個機會。圖3.6 顯示了1931- 2003年的大豆油現貨價。它給我們講述了很多商品在過去75年之間的故事。

20世紀30年代初期,價格在“大蕭條”的深淵中觸底。20世紀40年代初期,價格在“ 馬歇爾計劃”的刺激下漲至高位。

20世紀50- 60年代末期, 價格進入一個極度沉問的時期。20世紀70年代中期,價格在通脹的壓力下急劇上漲20世紀80年代到21世紀初期,價格進入極端波動的交易區間。

美國出產的很多農產品的價格形態大致都是這樣。水平阻力線A、B、C分別經過1935年、1947年和1956年的高點。仔細觀察市場與這些線條之間的互動。1952- 1972 年,大豆油的底部基本穩定在1935年高點的頂部位置。1956 年的高點被1973年的狂漲淹沒,而這波漲勢部分得益於出口需求的增加。但這次越過了1947年峯頂的爆發性上漲,好景不長,價格很快反轉,並退回1956年高點附近。此時,新交易區間CC的支撐線也在阻力線B的大致水平上形成。1985年之後,價格經過13年的盤整,股價形成頂部。從更長的時間來看,1998- 2000 年的下挫是從1975年低點開始的一個較大交易區間的最後一跌。2001年,就在我們研究日走勢圖後不久,價格反轉至2000年高點之上,並收盤在靠近交易區間BD中部。這就是把大豆油放到了一次更大規模上漲的踏板上。弄清楚市場在2002年伊始長期圖形上所處的位置,就會對5月和7月轉折點有更深刻的認識。截至2004年年初,價格已經上漲到34美分附近。在漲至2008年高點時,價格再次翻番,高達71美分。

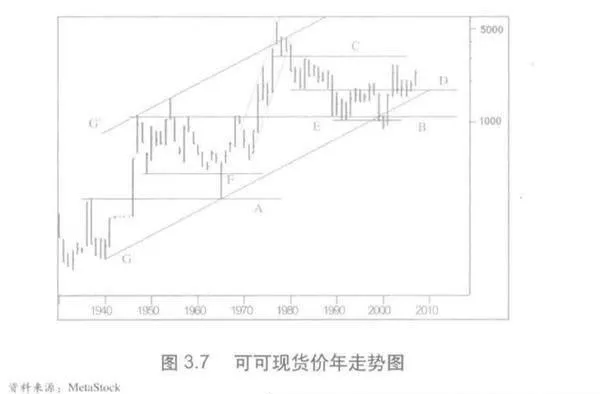

圖3.7追溯到1930年的可可現貨價格。可可價格的主要轉折點與大豆油如出一轍底部在20世紀30年代初,頂部在1947年,長長的交易區間一直持續到20世紀60年代的低位、20世紀70年代的巨大升浪以及20世紀未的底部。1977 年,可可最高點時的價格是1933年低點的74倍。1977 年的價格區間相當於1933- 1973 年。只有使用半對數比例尺才能讓我們看到早前的歷史價格。

穿過1940年至1965年低點劃出的上升通道GG,幾乎囊括了所有價格形態。然而,1977年, 價格突破了上升通道GG。在接下來的一年裏,1977 年的所有上漲都蒸發殆盡。從1977 年高點開始的下跌以一種有序的方式延續:支撐線B. D和E在後來的日子裏都提供了支撐,而且期望在未來能發揮重要作用。當時,我認爲可可在1992年已經見底。從後來的情況看,市場反彈力量減弱,使價格又回到了1947年支撐線的上方,並回踩了1973年以來直線上升的區域。儘管到1998年,價格幾乎陰香,但上漲過程太曲折。還有兩點值得注意,1997年,次級突破之後,缺乏買盤跟進; 1999年, 可可經歷了一次劇烈的下跌,並在接近1992年低點附近止跌。

請記住,只要價格下跌就要對較大的價格棒做半對數比例尺處理。因而,對圖形的簡單瀏覽會讓人以爲1987年和1996年的區間比2000年的小。然而,事實並不是這樣。

2000年,價格走勢發生了明顯變化。在這裏,我們看到的下跌情況不多,但也看不出上漲的意願,價格收窄,形成了自1971 年以來最狹窄的年度區間。按照狹窄區間的討論,2000年的表現值得特別關注。市場止步不前的位置剛好在1992年低點,也處於長期上升趨勢線之下。趨勢線的破位並不是太嚴重,但真正起作用的是它破位的方式以及後續跟進的交易量。正如你看到的,沒有輕鬆下移。如果賣方還佔據着上風,那麼價格應該持續走低。次年,價格反轉至2000年高點之上,趨勢的變化才顯而易見。這時,大家可以放心大膽地買入可可。隨後兩年,可可價格上漲了200%。無論從哪個時間段的突破來看,1992 2001 年的盤面表現都是一個典型的底部標誌。

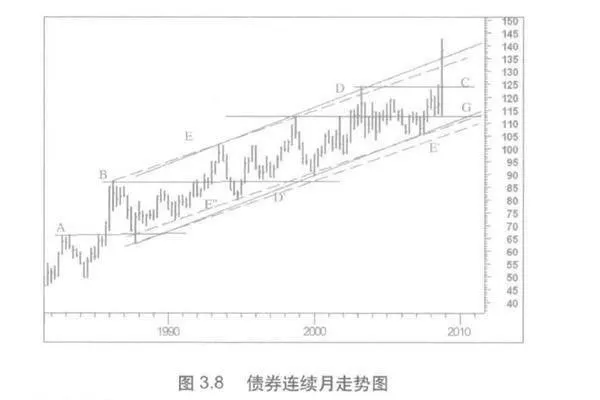

在可可和大豆油年走勢圖上,圍繞着主支撐線和主阻力線出現的價格運動是整個故事的主線。債券月走勢圖(圖3.8) 則是另外一番光景。在這裏,一個反轉趨勢通道EE' (虛線),很好地描述了債券期貨的上漲角度。這個通道是由穿過1986--1993年的高點的直線D與穿過1987年低點的平行線D'構成。第二條平行線E"的下軌穿過了1990年的低點,並在1994年和2000年1月提供了支撐。平行線E'是先劃的,所以與價格之間一直都未產生相互影響。1998 年和2003年的上漲刺穿了反轉趨勢通道EE'的上軌,形成了暫時性的超買狀態。通常,反轉趨勢線和趨勢通道適用於上漲1下跌角度非常陡峭的情況。如果僅從1981年或者1984年低點劃出趨勢線,通道永遠也不會包含後面出現的價格形態。在價格從1994年的低點上漲之後,就可以經過1987年至1994 年的低點劃出一條線D',並協同經過1993年高點的平行線D一起勾勒出正常趨勢通道DD'。它與反轉趨勢通道EE'完美吻合。我推崇反轉趨勢通道EE',在於它描述了,上漲的原始角度,其發出的信號得到了正常趨勢通道的進一步強化。

線條C、D和E在2003年頂部的交會,警示我們債券市場已經過度超買了。在接下來的整個上漲趨勢中,這3條線起到了重要作用。

1987年,股票市場崩盤,債券市場也逃不過暴跌。價格在1982- 1983 年高點的頂部找到了支撐線A,後來穿過1986年高點的阻力線B,並得到整固。阻力線B的有效區間維持了3年,並在1997年結束;穿過1998年高點(由長期資本管理公司的崩盤造成)最上面的阻力線G,終止了2001年的漲勢。2002 年8月至2003年4月9個月的脈衝行爲標誌着一個5年交易區間的開始。2008年12月,股票市場陷入恐慌,債券飆升至143美元,而這是2012年之前聞所未聞的價格。接下來,債券交易進入了頻繁波動時期,價格區間在26個點左右。直到2011年9月,價格漲至147美元,並觸摸到了2003年頂部時的反轉趨勢線E。