交易期權可能看起來很複雜,但有一些工具可以簡化任務。例如,現代硬件可以處理計算期權公允價值所需的相當複雜的數學運算。爲了成功交易期權,投資者必須透徹瞭解他們正在考慮的任何交易的潛在利潤和風險。爲此,期權交易者使用的主要工具稱爲風險圖。

風險圖通常稱爲“利潤/損失圖”,提供了一種簡單的方法來了解未來可能發生的期權或任何複雜期權頭寸的影響。風險圖讓您可以在一張圖片上看到您的最大利潤潛力以及最大風險的領域。對於任何想要交易期權的人來說,閱讀和理解風險圖表的能力是一項關鍵技能。

創建二維風險圖

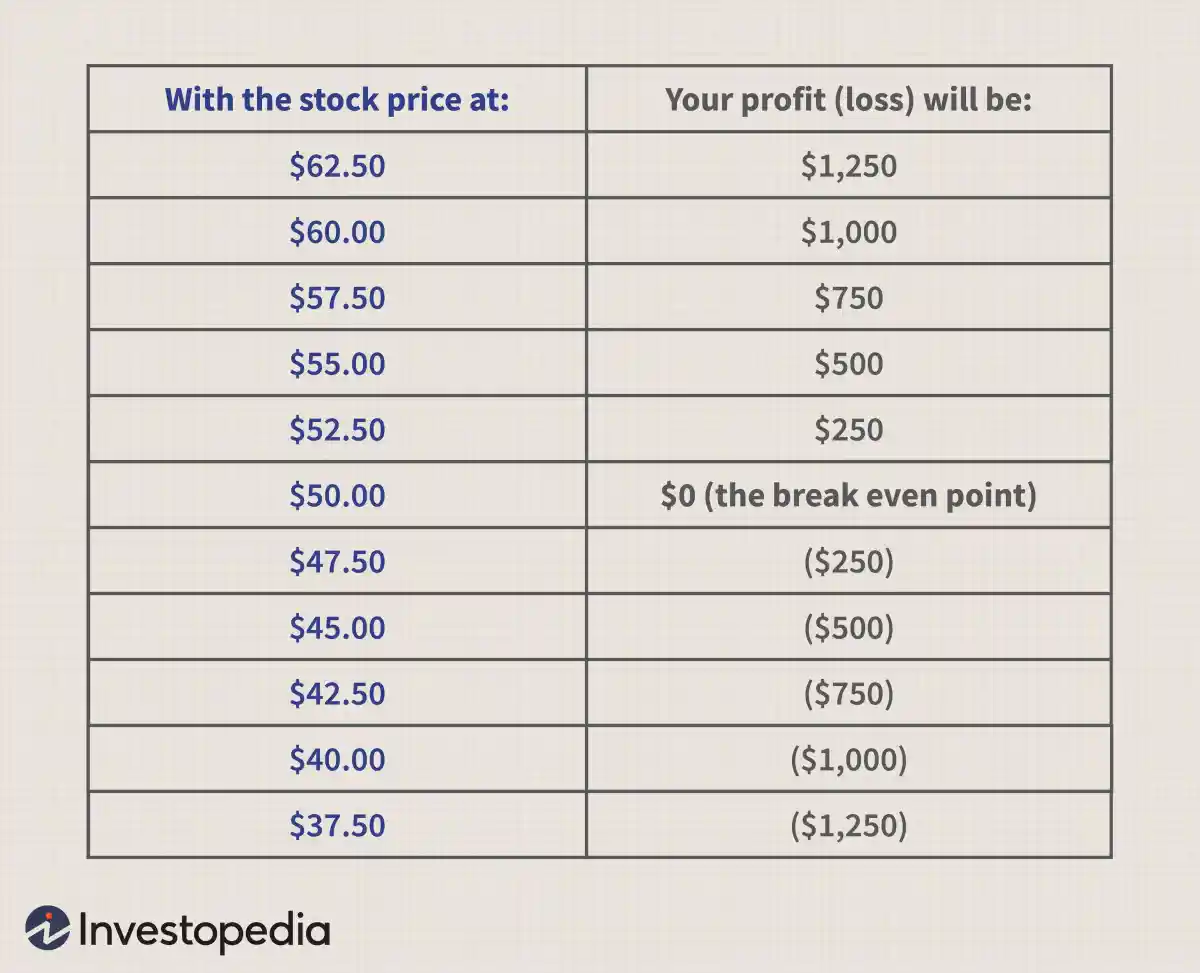

首先,我們展示如何創建標的物多頭頭寸的簡單風險圖(例如,每股定價 50 美元的 100 股股票)。有了這個頭寸,股票價格每比你的成本基礎上漲 1 美元,你就能賺取 100 美元的利潤。每低於成本 1 美元,您就會損失 100 美元。這種風險/回報概況很容易在表格中顯示:

要直觀地顯示此配置文件,您只需從表中獲取數字並將它們繪製在圖表中即可。水平軸(x 軸)代表股票價格,按升序標記。垂直軸(y 軸)代表該頭寸可能的利潤(和損失)數字。這是生成的二維圖片:

要閱讀該圖表,您只需沿着水平軸查看任何股票價格(例如 55 美元),然後直接向上移動,直到觸及藍色損益線。在本例中,該點與左側垂直軸上的 500 美元對齊,顯示在股價爲 55 美元時,您將獲得 500 美元的利潤。

風險圖可以讓您通過查看簡單的圖片來掌握大量信息。例如,我們一眼就知道盈虧平衡點是 50 美元——利潤/虧損線與零交叉的點。該圖還立即表明,隨着股價下跌,您的損失會越來越大,直到股價跌至零時,您將損失所有資金。從好的方面來說,隨着股價上漲,您的利潤不斷增加,理論上盈利潛力無限。

期權和基於時間的風險

爲期權交易創建風險圖包括我們剛剛介紹的所有相同原則。縱軸是盈虧,橫軸是標的股票的價格。您只需計算每個價格的利潤或損失,在圖表中放置適當的點,然後畫一條線將這些點連接起來。

不幸的是,在分析期權時,如果您在期權到期日進入期權頭寸,那麼情況就那麼簡單,而確定您的潛在利潤或損失只需比較期權的執行價格即可到股價。但在建倉日期和到期日之間的任何其他時間,除了股票價格之外,還有其他因素可能對期權的價值產生重大影響。

其中一個關鍵因素是時間。在上面的股票示例中,無論明天還是一年後股票上漲到 55 美元,都沒有什麼區別,無論什麼時候,您的利潤都是 500 美元。但期權是一種浪費性資產。每過去一天,期權的價值都會減少一點(在其他條件相同的情況下)。這意味着時間因素使得任何期權頭寸的風險圖變得更加複雜。

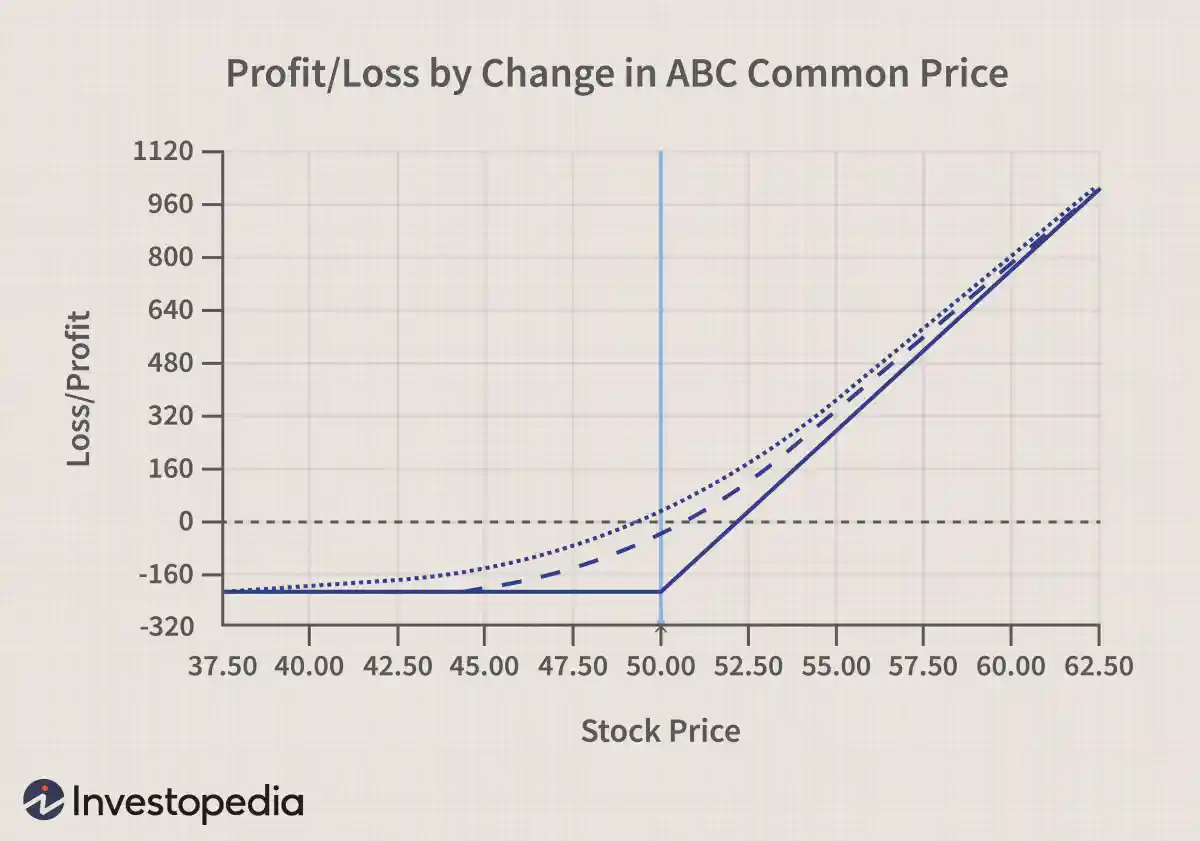

在顯示期權頭寸的二維圖表上,通常有幾條不同的線,每條線代表您的頭寸在不同預計日期的表現。這是一個簡單期權頭寸(多頭看漲期權)的風險圖,以顯示它與我們爲股票繪製的風險圖有何不同。

購買 ABC Corp. 的 2 月 50 日看漲期權,您有權利但沒有義務在 2 月 19 日(到期日)之前以 50 美元的價格購買標的股票,我們可以說是從現在起 60 天后。看漲期權允許您以遠低於直接購買股票的成本控制同樣的 100 股。在這種情況下,您需要爲該權利支付每股 2.30 美元。因此,無論股價下跌多少,最大潛在損失僅爲 230 美元。

該圖具有三條不同的線,顯示三個不同日期的損益。實線顯示該頭寸在到期日(即 60 天后)(T+60)時的盈利/虧損。中間的虛線顯示該頭寸在 30 天 (T+30)(從今天到到期日的中間)內的可能盈利/虧損。頂部的虛線顯示了該倉位今天(T+0)的可能盈利或虧損。

注意時間對位置的影響。隨着時間的推移,期權的價值慢慢衰減。另請注意,這種影響不是線性的。當距離到期還有足夠的時間時,由於時間衰減的影響,每天只會損失一點點。當您接近到期時,這種效應開始加速(但每個價格的速度不同)。

讓我們仔細看看這個時間的衰減。假設未來 60 天內股價保持在 50 美元。當您第一次購買期權時,您一開始是平局(在零線,既沒有盈利也沒有虧損)。 30 天后,即到期日的一半,您損失了 55 美元。在到期日,如果股票仍爲 50 美元,則該期權毫無價值,您將損失全部 230 美元。觀察時間衰減的加速情況:您在前 30 天內損失了 55 美元,但在接下來的 30 天內損失了 175 美元。多條線一起以圖形方式展示了這種加速的時間衰減。

期權和波動風險

對於從現在到到期日之間的任何其他日期,我們只能預測期權的可能價格或理論價格。該預測不僅基於股票價格和到期時間,還基於波動性的綜合因素。期權的成本基礎與理論價格之間的差異就是可能的利潤或損失。請牢記,期權頭寸風險圖表中顯示的利潤或損失基於理論價格,因此基於所使用的輸入。

在評估期權交易的風險時,許多交易者,特別是那些剛剛開始交易期權的交易者,往往幾乎只關注標的股票的價格和期權的剩餘時間。但任何交易期權的人在進入任何交易之前也應該始終了解當前的波動情況。要判斷某個期權當前是便宜還是昂貴,請查看其當前隱含波動率相對於歷史讀數和您對未來隱含波動率的預期。

當我們在前面的示例中演示如何顯示時間的影響時,我們假設當前的隱含波動率水平在未來不會發生變化。雖然這對於某些股票來說可能是一個合理的假設,但忽略波動性水平可能發生變化的可能性可能會導致您嚴重低估潛在交易所涉及的風險。但是如何在二維圖中添加第四個維度呢?

簡短的回答是你不能。有多種方法可以創建具有三個或更多軸的更復雜的圖形,但二維圖形有很多優點,尤其是它們易於記憶和以後可視化。因此,堅持使用傳統的二維圖是有意義的,並且在處理添加第四維的問題時有兩種方法可以做到這一點。

最簡單的方法是簡單地輸入一個數字來表示您預計未來的波動率,然後看看如果隱含波動率確實發生變化,該頭寸會發生什麼。此解決方案爲您提供了更大的靈活性,但生成的圖表僅與您對未來波動性的猜測一樣準確。如果隱含波動率結果與您最初的猜測有很大不同,則該頭寸的預計利潤或損失也會大幅偏離。

波動性和時間協同

估計和輸入值的另一個缺點是波動性仍保持在恆定水平。最好能夠看到波動性的增量變化如何影響頭寸。也就是說,我們需要用圖形表示頭寸對波動性變化的敏感度,類似於顯示時間對期權價值影響的圖表。爲此,我們使用了之前使用過的相同技巧——保持其中一個變量不變,在本例中是時間而不是波動性。

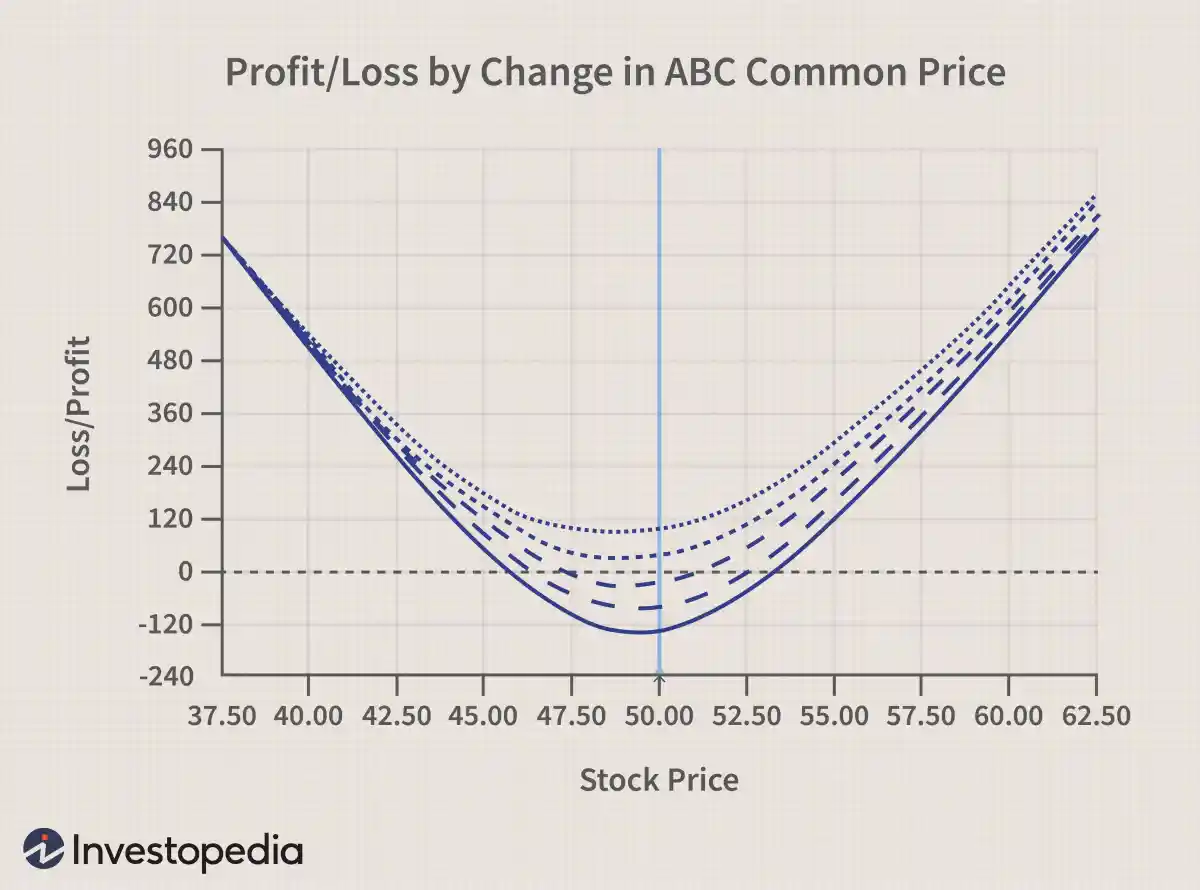

到目前爲止,我們已經使用簡單的策略來說明風險圖,但現在讓我們看看更復雜的多頭跨式期權,其中涉及購買同一只股票的看漲期權和看跌期權,並且兩者具有相同的行使價和到期月份。這種期權策略的優點是對波動性的變化非常敏感,至少就我們這裏的目的而言。

再次假設到期日爲 60 天后。這是從現在到二月到期日中間 30 天后交易情況的圖景。每條線都顯示了不同隱含波動率水平的交易,每條線之間的波動性增加了 2.5%。實線是該頭寸在 V+0 時的盈利/虧損,或者與當前波動水平沒有變化的情況。下一個列表顯示瞭如果隱含波動率在 30 天內增加 2.5%,可能會出現的利潤/損失。

該方法證明了隱含波動率變化的孤立效應。隨着波動性的增加,您的利潤會增加(或者,根據股票價格,您的損失會減少)。反之亦然。隱含波動率的任何下降都會損害該頭寸並減少可能的利潤——期權交易者在進入該頭寸之前應瞭解這些對業績的影響。

我們之前提到,爲了顯示波動率變化的影響,我們需要保持時間常數。但是,雖然上面的損益圖僅顯示了特定日期的交易情況,但時間的影響並沒有完全消除。請注意,當股價爲 50 美元時,V+0 線顯示將損失 150 美元。該損失(多頭看漲期權和看跌期權的總和)完全是由於 30 天的時間衰減造成的。

隨着您獲得經驗並更好地瞭解期權的行爲方式,您也將更容易想象在繪製特定日期之前和之後波動風險圖的樣子。

綜述

您不太可能憑空預測期權交易可能會發生什麼。即使您知道交易者以 2.70 美元的價格買入 15 份 2 月 50 日看漲期權,並以 1.20 美元賣出 10 份 1 月 55 日看漲期權,也很難預測盈虧。可視化交易如何受到時間、波動性和股價變化的影響則更加困難。

但這就是風險圖的用途。它們可以讓您將任何期權頭寸的可能行爲(無論多麼複雜)隔離爲易於記憶的單一圖片。稍後,即使圖表的圖片不在您面前,只需查看標的股票的當前報價即可讓您很好地瞭解交易的表現。這就是爲什麼瞭解如何使用損益圖是每個期權交易者不可或缺的技能。