期權和衍生品交易

Gamma 定價模型定義

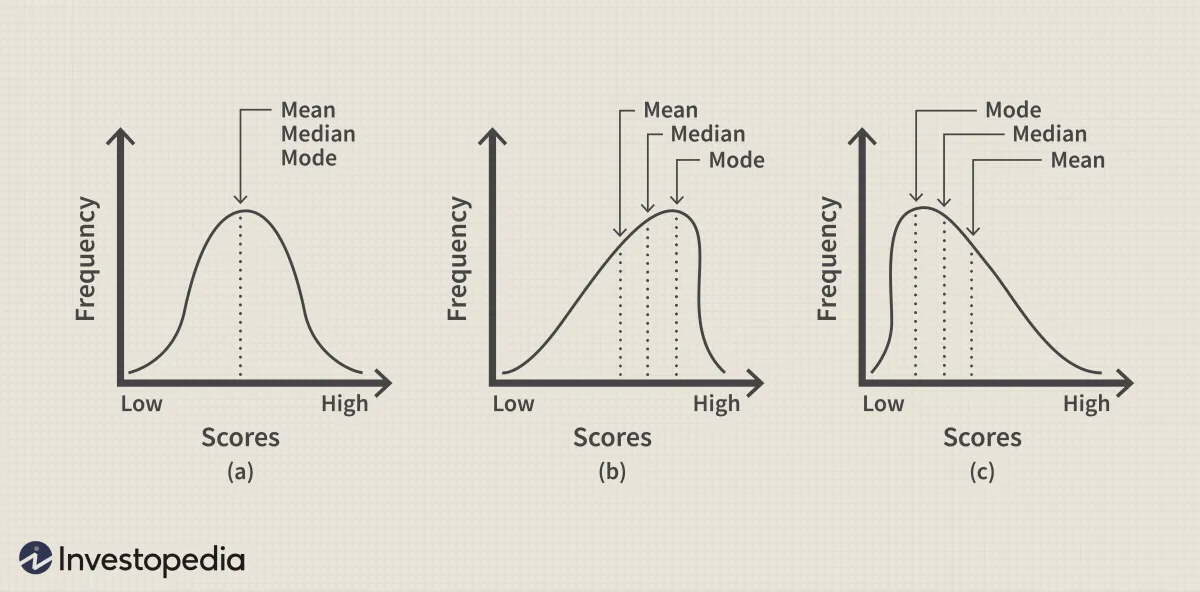

- 什麼是 Gamma 定價模型?伽馬定價模型是一種方程式,用於確定當標的資產價格變動不遵循正態分佈時,歐式期權合約的公平市場價值。伽馬模型旨在爲標的資產具有長尾分佈(“傾斜”)的期權定價。例如,對數正態分佈就是這種情況,其中市場大幅下跌的頻率高於正態收益分佈相對於大幅上漲波動的預測頻率。

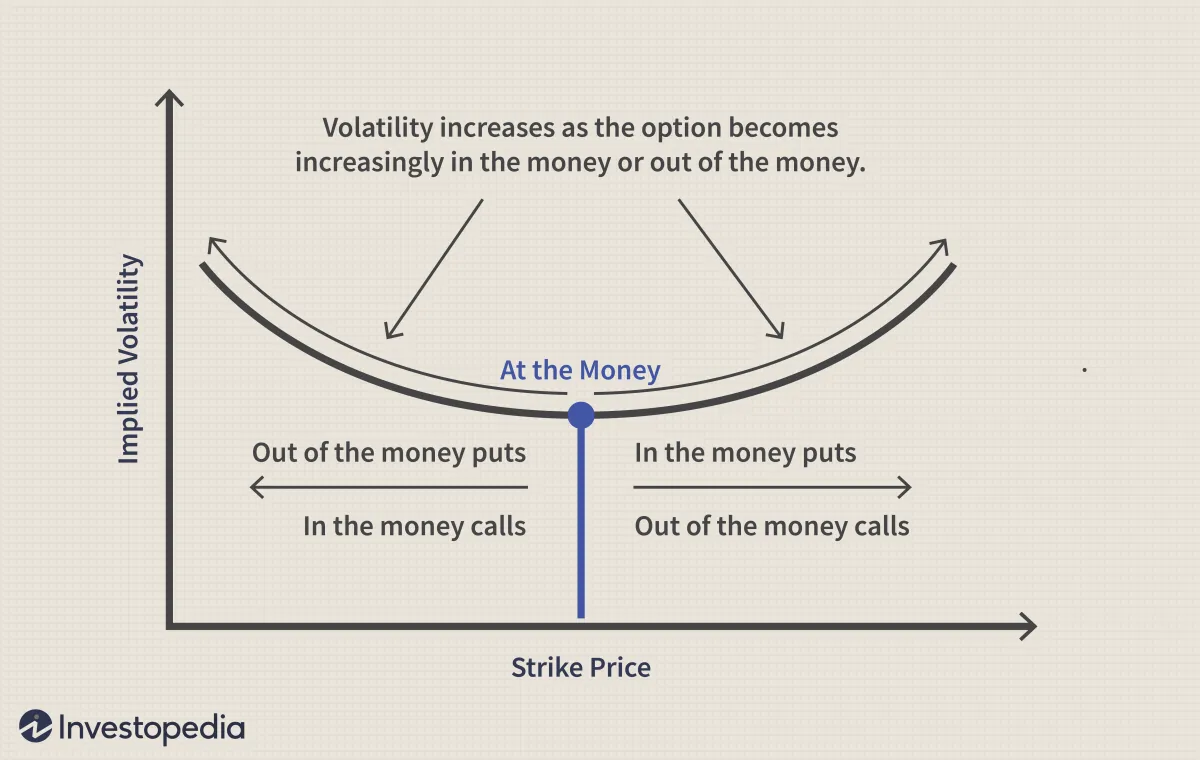

波動率微笑的定義和用途

- 什麼是波動率微笑?波動率微笑是一種常見的圖形形狀,它通過繪製一組具有相同標的資產和到期日的期權的執行價格和隱含波動率而得出。波動率微笑之所以如此命名,是因爲它看起來像一張微笑的嘴。當期權的標的資產相對於平價(ATM) 而言進一步處於虛值(OTM) 或實值(ITM) 時,隱含波動率就會上升。波動率微笑並不適用於所有期權。

隱含波動率在 Black-Scholes 公式中如何運用?

- 隱含波動率源自Black-Scholes公式,使用該公式可以爲投資者帶來巨大收益。隱含波動率是對期權合約標的資產未來波動性的估計。Black-Scholes 模型用於對期權定價。該模型假設標的資產的價格遵循幾何布朗運動,具有恆定的漂移和波動性。

布萊克的模型

- 什麼是布萊克模型?布萊克模型,有時也被稱爲 Black-76,是他早期更著名的Black-Scholes期權定價模型的調整版。與早期模型不同,修訂後的模型可用於評估期貨合約期權。布萊克模型還用於上限浮動利率貸款的應用,也用於爲各種其他衍生品定價。

Delta 對沖定義

- 什麼是 Delta 對沖? Delta 對沖是一種期權交易策略,旨在降低或對沖與標的資產價格變動相關的方向性風險。該方法使用期權來抵消單個其他期權持有或整個持有組合的風險。投資者試圖達到 Delta 中性狀態,而不是對沖方向性偏見。

期權的剖析

- 期權交易者必須瞭解期權的複雜性。瞭解期權的構成結構可讓交易者做出合理判斷,併爲他們提供更多執行交易的選擇。希臘人期權的價值有幾個與“希臘值”密切相關的因素:標的證券的價格到期時間隱含波動率實際執行價格股息利率“希臘值”提供了有關風險管理的重要信息,有助於重新平衡投資組合以實現所需的風險敞口(例如Delta對沖)。

期權希臘值:衡量風險的 4 個因素

- 表 4:主要希臘人維加西塔三角洲伽瑪衡量波動性變化的影響衡量剩餘時間變化的影響衡量標的價格變化的影響測量 Delta 的變化率三角洲Delta 是衡量期權價格(即期權溢價)因標的證券變動而變化的指標。

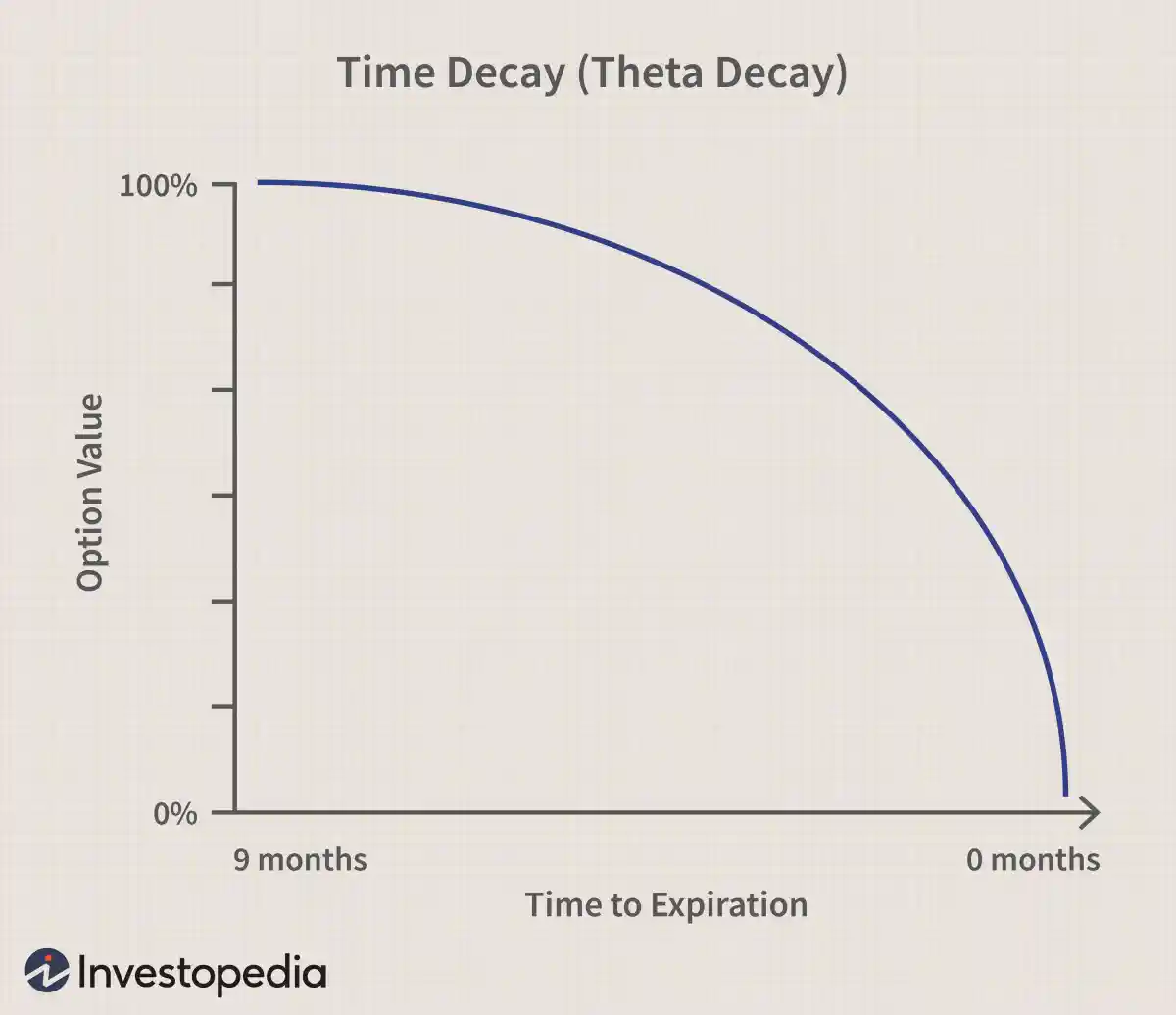

Theta 定義

- Theta 是什麼?術語 Theta 指的是期權價值隨時間推移而下降的速率。它也可以稱爲期權的時間衰減。這意味着,只要一切保持不變,期權的價值就會隨着時間的流逝而貶值。Theta 通常表示爲負數,可以被認爲是期權價值每天下降的量。重點Theta 指的是期權價值隨時間的下降率。

顏色定義

- 什麼是顏色?顏色是期權的“希臘字母”,用於衡量伽馬隨時間變化的速率。顏色也稱爲伽馬衰減或伽馬相對於時間的導數。概要顏色測量的是伽馬隨時間(比如說一年)變化的速率。只要除以一年的天數,就可以將顏色轉換爲每日的量。顏色對於伽馬對沖很重要,因爲它顯示了伽馬將如何變化。

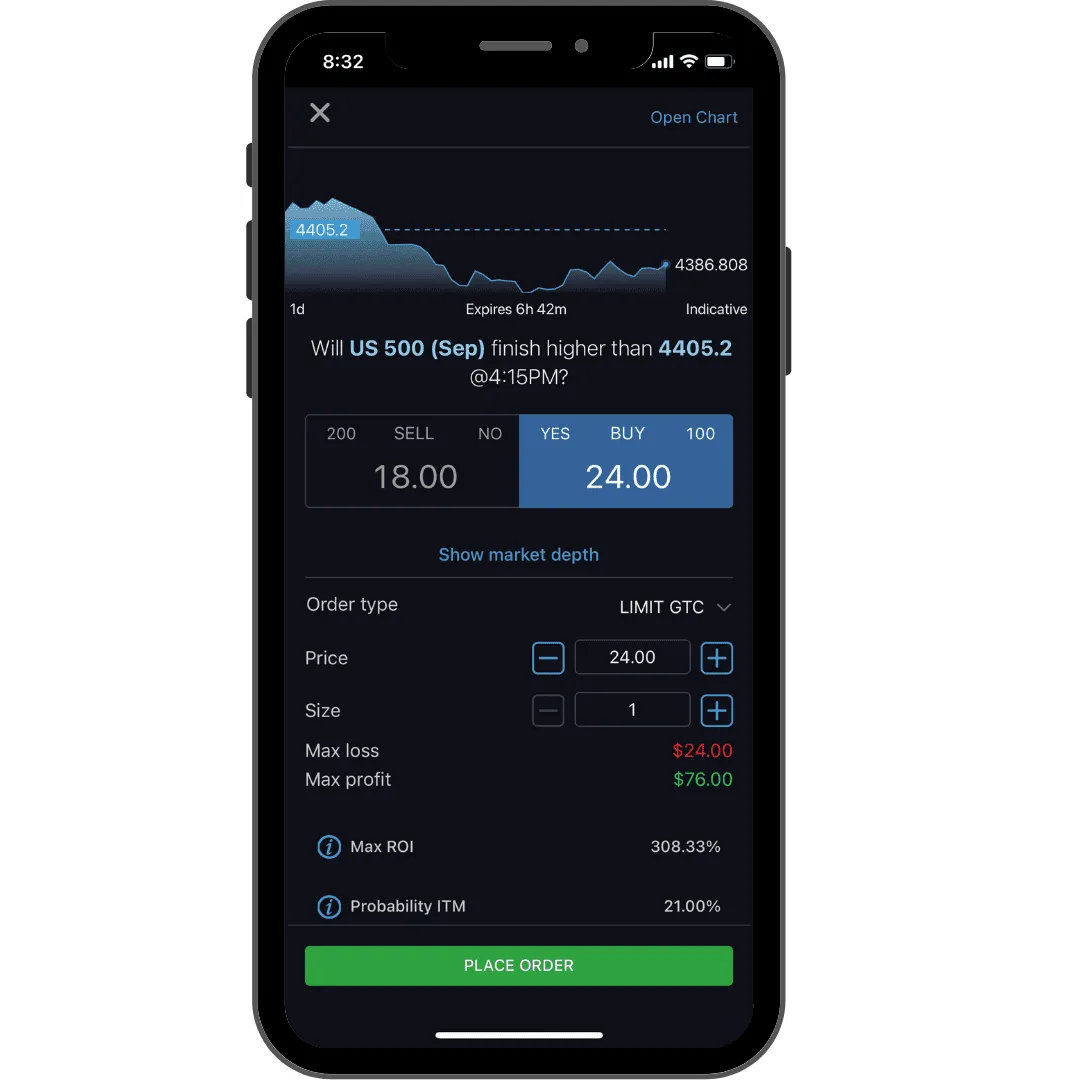

美國二元期權交易指南

- 二元期權是一種金融期權,如果合約持有至到期,則有兩種支付方式:固定金額或完全不支付。這就是二元期權被稱爲二元期權的原因——因爲沒有其他可能的結算方式。二元期權背後的前提是一個簡單的是或否命題:標的資產是否會在某個時間高於某個價格?交易者根據他們認爲答案是肯定還是否定來進行交易,這使得二元期權成爲最簡單的金融資產之一。

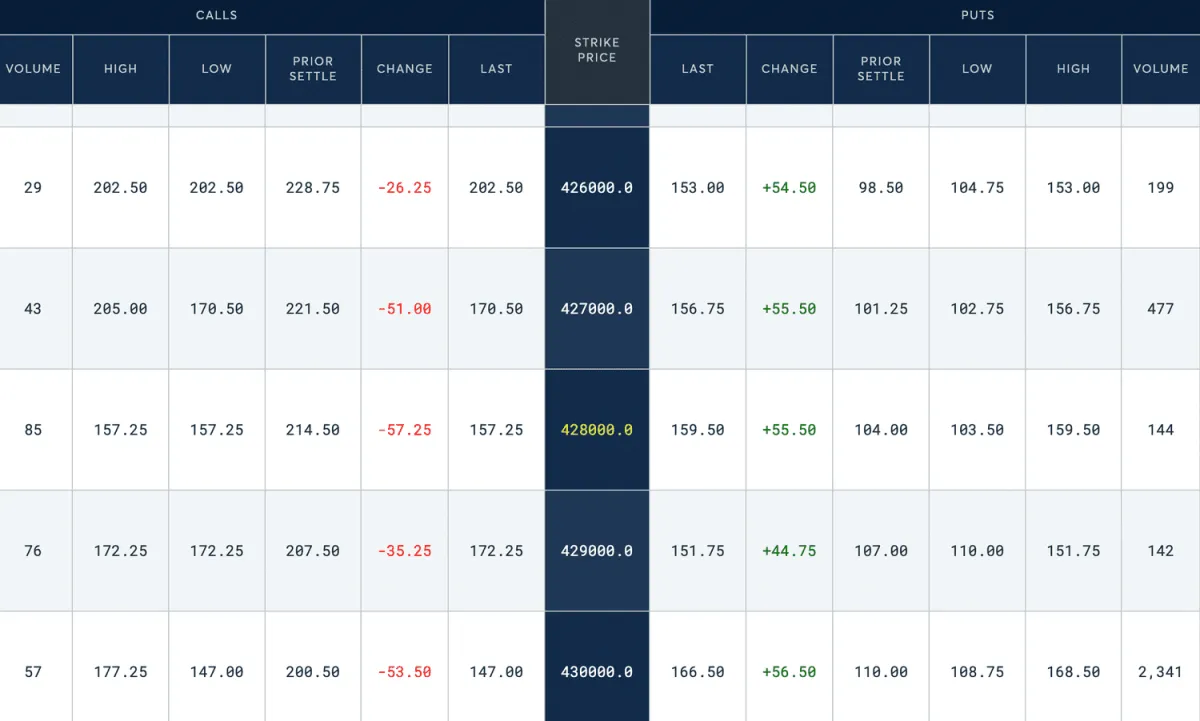

標準普爾 500 期貨期權簡介

- 基本期權概念(例如delta 、時間價值和執行價格)適用於期貨期權和股票期權,只是產品規格略有不同。在本文中,我們介紹了標準普爾 500期貨期權的世界。概要標準普爾 500 指數的期權是最流行的期權之一,受到投資者、投機者和對沖者的廣泛使用。

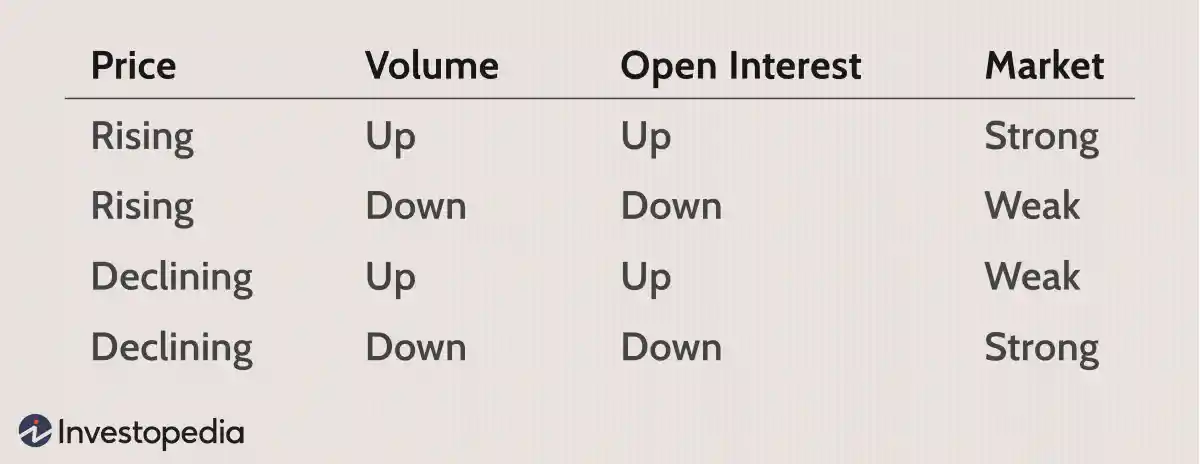

利用未平倉合約尋找牛市/熊市信號

- 交易者經常使用未平倉合約作爲指標來確認期貨和期權市場的趨勢和趨勢逆轉。未平倉合約代表證券的未平倉合約總數。在這裏,我們將看看成交量和未平倉合約之間的關係在確認趨勢及其即將發生的變化方面的重要性。要點許多技術人員認爲,成交量先於價格。根據這一理論,交易量和未平倉合約的增加表明走勢將繼續上漲或下跌。

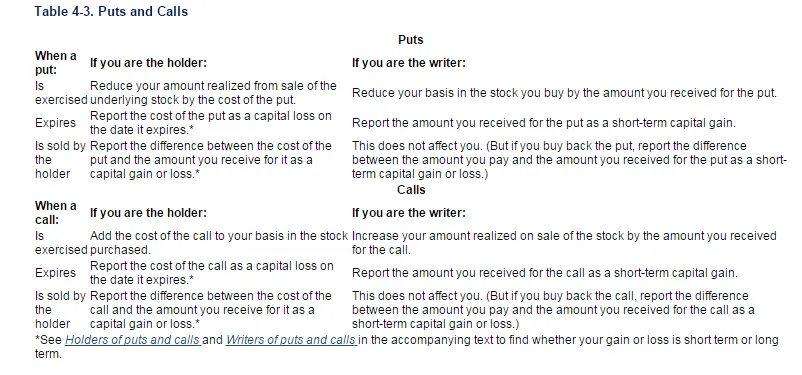

期貨和期權如何徵稅?

- 雖然期貨和期權交易提供了令人興奮的賺取豐厚利潤的可能性,但潛在的期貨或期權交易者必須至少熟悉這些衍生品的稅收規則的基本知識。本文將簡要介紹複雜的期權稅法和不太複雜的期貨準則。然而,這兩種工具的稅收處理都非常複雜,建議讀者在開始交易之前諮詢稅務專業人士。

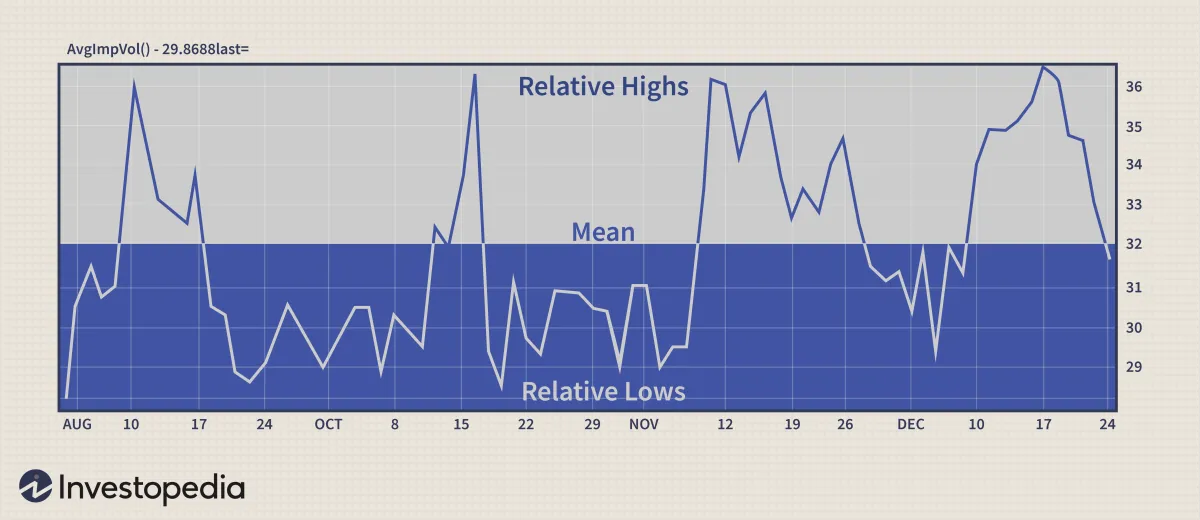

隱含波動率:低買高賣

- 期權,無論是用於確保投資組合、產生收入還是利用股票價格變動,都比其他金融工具更具優勢。有幾個變量會影響期權的價格或溢價。隱含波動率是期權定價方程式的重要組成部分,通過正確把握隱含波動率的變化,期權交易的成功率可以大大提高。爲了更好地理解隱含波動率以及它如何影響期權價格,我們首先來了解一下期權定價的基礎知識。

廉價價外期權的風險

- 價外 (OTM) 期權的價格比價內 (ITM) 或實值期權便宜,因爲價外期權要求標的資產進一步變動,才能使期權價值(稱爲溢價)大幅增加。價外期權的執行價格與標的股票價格相比不利。換句話說,價外期權在購買時不包含任何利潤。重點摘要價外期權(OTM)比其他期權便宜,因爲它們需要股票大幅波動才能盈利。

時間衰減定義

- 什麼是時間衰減?時間衰減是衡量期權合約價值隨時間推移而下降的速率。期權到期時間越近,時間衰減越快,因爲從交易中獲利的時間越少。摘要時間衰減是指期權臨近到期時其價格價值的變化率。根據期權是否爲價內期權(ITM),時間衰減在到期前的最後一個月會加速。距離到期時間越長,時間衰減越慢,而距離到期時間越近,時間衰減越多。

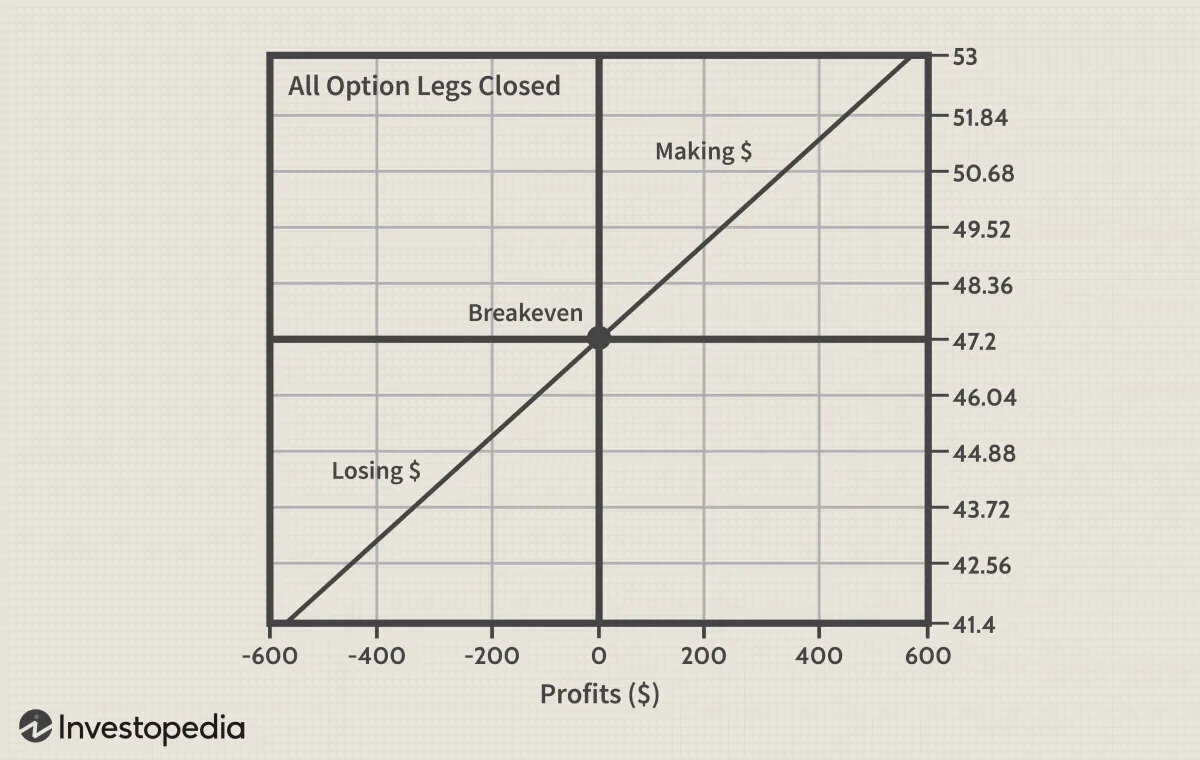

信用利差與借記利差:有何區別?

- 信用利差與借記利差:概述信用利差和借記利差是投資期權時可以使用的不同利差策略。兩者都是垂直利差或頭寸,完全由看漲期權或看跌期權組成,多頭和空頭期權的執行價格不同。它們都要求買入和賣出具有相同到期日但不同執行價格的期權(具有相同的證券)。雖然這兩種利差的結構看似相似,但本質上卻不同。

期權定價理論定義

- 什麼是期權定價理論?期權定價理論通過根據合約到期時實現價內收益(ITM) 的計算概率指定價格(稱爲溢價)來估計期權合約的價值。本質上,期權定價理論提供了對期權公允價值的評估,交易者將其納入其策略中。用於定價期權的模型考慮了當前市場價格、執行價格、波動性、利率和到期時間等變量,以從理論上評估期權的價值。

交易所交易期權:含義和好處

- 什麼是交易所交易期權?交易所交易期權是一種在交易所交易的標準化衍生合約,通過清算所結算並有擔保。重點摘要交易所交易期權是一種標準化衍生合約,在交易所交易,通過清算所結算,並有擔保。交易所交易的期權合約在交易所上市,例如芝加哥期權交易所 (Cboe) 期權交易所,並受到美國證券交易委員會 (SEC) 等監管機構的監管。

作業:金融定義、運作原理和示例

- 什麼是作業?分配最常指金融界的兩個定義之一:將個人的權利或財產轉讓給另一個人或企業。這個概念存在於各種商業交易中,並且通常在合同中詳細說明。在交易中,當期權合約被行使時,轉讓發生。合約所有者執行合約,並賦予期權立權人完成合約要求的義務。要點轉讓是指將權利或財產從一方轉讓給另一方。