柱狀線“縮頭”

MACD柱狀線在0軸之上時用紅色柱線表示,簡稱爲“紅柱”。在上漲中,柱狀線會在0軸之上不斷向上發散,這是由於快線DIF帶動慢線DEA向上運行,並且DIF不斷遠離DEA。上漲動能在紅柱最長時達到最大,以最長柱線爲分界點,之前的柱線依次伸長,之後的柱線依次縮短,這就發生了紅柱的“縮頭”,這說明市場的上漲動能開始減弱,短期內有轉勢的可能,如下圖所示。

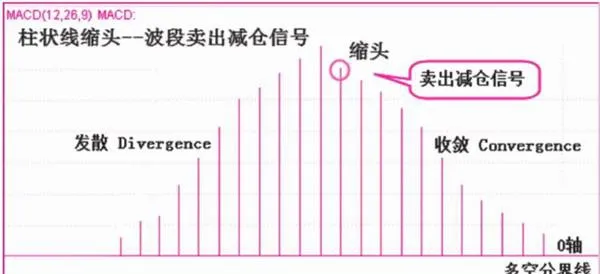

圖一

從上圖可以看出,MACD柱狀線指標在起始階段,

從0軸附近開始不斷向上伸長,指標值爲正值,且不斷增大,這是柱狀線發散的過程。直到某一日指標值達到最大,之後指標線開始向下縮短,這個位置是短線轉勢的臨界點,“紅柱線縮頭”是多頭的減倉賣出信號。此後,指標值開始小於前一日的指標值,這是柱狀線收斂的過程,這是由於DIF開始向DEA靠近造成的。以紅柱線縮頭作爲波段賣點,可以分爲兩種情況,一種是MACD在多頭市場的縮頭,一種是MACD在空頭市場的縮頭。對於發生在多頭市場中的縮頭,投資者應依據市場所處的位置做不同的處理,最明顯的例子是,如果縮頭髮生在市場放量上漲的大牛市中,但市場並沒有明顯的調整跡象時,可以以持股爲主,只有同時破位時再考慮減倉:如果縮頭髮生在市場縮量上漲時,即使價格沒有明顯下跌,穩健的投資者也可以適當做減倉操作,以保住大部分利潤。而對於發生在空頭市場的縮頭,如果投資者持有倉位,應該以無條件減倉操作爲好,控制風險是比追求利潤更要緊的原則。

可以這樣說,多頭市場的縮頭可以看作漲勢在減弱,但不一定會跌:而空頭市場的縮頭通常是新的一輪下跌的開始。

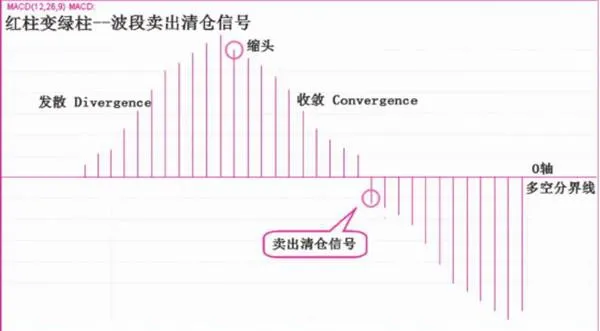

在量價背離的上漲末期,以縮頭爲依據減倉賣出後,投資者要注意隨後可能出現的“紅柱變綠柱”清倉賣出信號。當柱狀線在0軸上,由紅柱不斷接近0軸,最終出現綠柱時,說明市場開始進入短期的空頭。由紅柱收斂轉爲綠柱發散,空頭突破了多空分界線,是“空頭的勝利”。

這個位置是無條件清倉離場的信號,如下圖所示。

圖二

出現綠柱時不一定要伴隨成交量的放大,因爲下跌並不一定需要成交量,尤其是發生在空頭市場的紅柱變綠柱,成交量一般沒有明顯變化。這裏要提醒投資者,一般在頂部會有“天量見天價”的特徵,放出歷史巨量可作爲“紅柱縮頭”和“紅柱變綠柱”賣點的可靠依據。

圖二中所示的清倉信號要比縮頭賣點更可靠

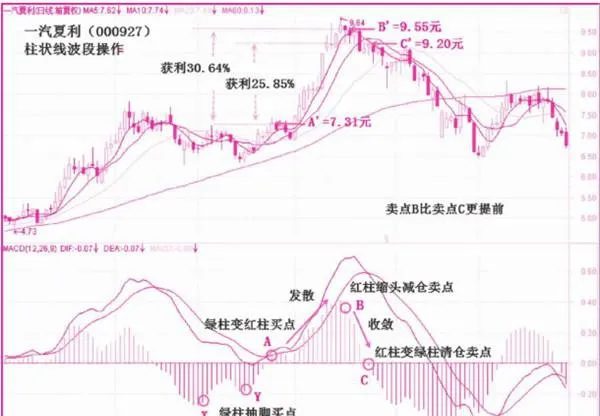

,紅柱縮頭是漲勢減弱,而綠柱的出現則標誌着跌勢的開始,一波強勁的上漲中,可能發生多次紅柱縮頭賣點,而只發生一次紅柱變綠柱賣點。在個股一汽夏利(000927)中應用MACD柱狀線“紅柱縮頭”減倉賣點和“紅柱變綠柱”清倉賣點進行波段操作,如下圖所示。

圖三

從上圖可以看到,該股的DIF指標在0軸之上,表示市場是以多頭爲主。

圖中標註的X與Y是前面講到過的兩個買點一一綠柱抽腳買點,這裏發生了兩次抽腳,事實證明綠柱變紅柱買點比綠柱抽腳買點更可靠,我們採用綠柱變紅柱買點,在圖中A處。在買入之後,該股在突破之前發生了一次小的回抽,之後便連續拉出大陽線上漲,這個形態是經典的“老鴨頭”形態。上漲的過程也是紅柱線發散的過程,紅柱線依次伸長,表示上漲動能不斷增強,直到2009年7月15日,紅柱線達到最大值,價格創最高價9.84元。次日紅柱線發生明顯的縮頭,圖中所示B處,這裏是紅柱縮頭減倉賣點,根據經驗這裏一般是短期頂部,可以先保護一部分利潤。

在減倉之後,紅柱線不斷縮短,到C點處,出現了第一個綠柱,柱線由0軸之上轉入0軸之下,這裏是清倉賣點。在賣出後,綠柱線進一步發散,這是股票下跌的過程。從圖中我們看到,這兩個賣點很好地把握住了一波行情的頂部賣出機會。

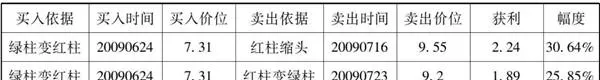

上表列出了圖中買點A對應的價位A',及賣點B. C對應的價位B’和C’,

從表中可以看到,B點依據紅柱縮頭作爲賣點獲利達30.64%, C點依據紅柱變綠柱作爲賣點獲利25.85%, B點的獲利多於C點,那麼是否說明B點是比C點更好的賣點暱?我們認爲,比較賣點的優劣也不能只看盈利幅度,還要看信號的穩定性。

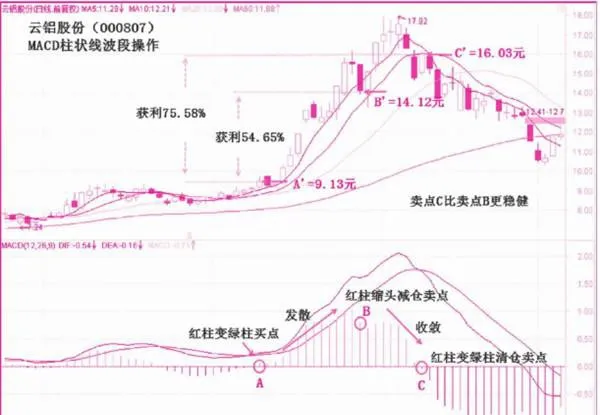

爲了便於說明我們看下面一個以同樣的買賣依據進行的波段操作,應用在個股雲鋁股份(000807)中如下圖所示。

圖四

上圖中的A、B和C點與之前例子的操作依據是一樣的,但最後的盈利結果卻有所不同。

我們看下錶的波段買賣統計。

結合圖四和上表,我們看到,紅柱縮頭賣點獲利54.65%,而紅柱變綠柱賣點獲利達75.58%,與前面的例子不同,這次賣點C的獲利幅度高於了賣點B的獲利。同樣的操作依據,效果爲什麼不同暱?細心的投資者可能會想到,多頭市場中的紅柱縮頭賣點與空頭市場中的綠柱抽腳買點是否有一些相似的道理呢?是的,空頭市場中的綠柱抽腳止跌可以不漲,同樣的道理,多頭市場中的紅柱縮頭止漲也可以不跌。

投資者一定要好好理解上面這句話,這是對柱狀線理解的一個關鍵。

柱線反應了漲跌的力道,收斂只能說明是力道減弱,但並沒有轉向,它增大了轉向的可能,但仍然是在減速朝原方向運行!