一字漲停板完成以後,股價以天量見頂形式完成了頂部反轉形態。這個時候,量能從天量開始萎縮,這已經能夠說明股價開始走弱。MACD指標與股價頂背離,進一步驗證了我們的判斷。隨着頂部的不斷確認,DIF線從背離到死叉形態的轉變,這是我們進一步驗證股價見頂的信號。

一字漲停板出現以後,比較及時的頂部特徵是一字漲停板打開期間的天量量能。不僅出現了天量量能,而且股價收盤出現陰線下跌的情況。種種跡象都表明,股價進入頂部區域。首次減倉操作可以在天量頂部出現之時開始。接下來,MACD指標與股價頂背離,這進一步驗證了頂部特徵,同時也是再次高位拋售股票的時機。而在MACD指標的DIF線跌破DEA線前,應該已經處於空倉狀態。只有這樣,纔不至於在下跌趨勢中遭受損失。

形態特徵:

1.天量陰線確認股價見頂:天量陰線出現在一字漲停板以後,股價頂部反轉形態得到確認,價格很難在高位運行。這個時候採取減倉措施,自然能夠規避下跌趨勢中的損失。天量頂部的反轉形態最值得關注,這是下跌的起始形態。

2. MACD與股價頂背離賣點兩次出現:MACD指標與股價頂背離,如果背離出現兩次,我們認爲典型的高拋賣點不容忽視。在天量陰線見頂之時,MACD指標與股價首次出現頂背離。而股價短線反彈期間DIF線依然不能突破前期高位,這是二次背離的賣點機會。

3.縮量下跌趨勢得到確認:量能萎縮的過程中,股價見頂回落的趨勢得到確認。天量陰線是量能開始萎縮的起始點,接下來成交量萎縮並且達到100日等量線以下,股價下跌趨勢就可以被確認了。

操作要領:

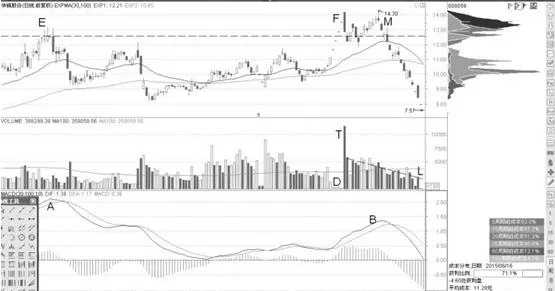

1.從天量陰線確認股價見頂來看:如上圖所示,T位置的天量量能出現,股價在F位置以跌停陰線確認了高拋交易機會。如果對於天量頂部還有疑慮,那麼接下來MACD指標與股價頂背離賣點就不容忽視了。

2.從MACD與股價頂背離賣點兩次出現來看:圖中F位置的股價收盤價突破E位置的收盤價位,而MACD指標的DIF線數值明顯低於A位置,這是典型的賣點信號。而接下來股價短線反彈以後,M位置的最高收盤價格依然在E位置的最高收盤價以上。與此同時,MACD指標的DIF線數字僅達到B位置,這可以說是二次背離賣點信號。

3.從縮量下跌趨勢得到確認來看:量能從T位置的天量量能開始萎縮,直到股價在M位置見頂回落的時候,成交量明顯低於100日等量線。接下來,成交量繼續萎縮至L位置的低點,股價的下跌趨勢得到確認。

總結、

在天量頂部得到確認以後,我們看到該股最終從14元高位下跌至8元低點,跌幅超過40%。從股價單邊下跌趨勢來看,股價見頂回落期間沒有出現任何有意義的反彈走勢。股價是以單邊殺跌完成了調整走勢。可見,不管通過天量確認賣點,還是根據MACD指標背離減少持股,都應該在價格高位清倉賣掉股票,這樣纔不會虧掉牛市中獲得的收益。