牛鈴線由兩條均線組合而成,是一種具有攻擊力的典型技術形態。牛鈴線是股價和均線出現扭轉攻擊時常出現的攻擊技術形態。實戰表明,很多強度大、持續時間長的攻擊波段的初始攻擊動作,常會形成牛鈴線的技術形態;在攻擊波段的過程中,每當攻擊動作將出現加速時,也會常常出現牛鈴線攻擊形態,股價和均線在形成突破性攻擊時也經常會看到牛鈴線的形態。

牛鈴線分爲上攻型和下跌型兩種攻擊形態。

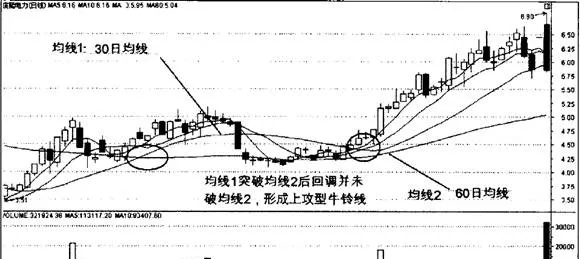

上攻型

上攻型主要特點是均線1上穿均線2(支撐均線)後,均線1會在均線2之上先形成“蓄勢狀態”運行,而不再下破均線2。

最後演化爲“順勢起”的攻擊動作(如下圖所示)。

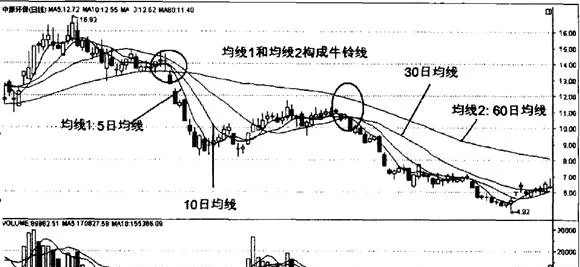

下跌型

下跌型牛鈴線的主要特點是均線1下穿均線2(壓制均線)後,均線1會在均線2之下先形成蓄勢狀態運行,而不再上破均線2,最後演化爲“順勢下”的攻擊動作(如下圖所示)。

這個經典攻擊形態的威力比較驚人,並且具有一定的規律性。