如同前面講述過的,爲了解參與市場的人們的心理狀態,應着眼於頭寸。一旦獲得頭寸,那麼根據這個頭寸的大小及其比例位置關係,就可以判定出這個人受到何種程度的心理上的扭曲。而且還可以判定是停損、增買還是套利,以及下一步可能採取的行動。頭寸既是意願的結果,也是決定下一步行動的原因。因此,把握過去的頭寸狀況,將是判斷下一步行情動向的一個依據。

頭寸羣的三個作用

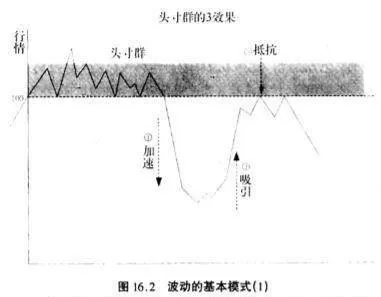

過去已構成的頭寸並不是均等地分散在價格線上。其實,在過去的行情變動中,固化了的頭寸是不均等地分散在各種價位上的。將這種固化的頭寸在此稱爲“頭寸羣”,與此頭寸羣緊密相關的是行情中將產生“加速”、“吸引”、"抵抗”三種作用(見圖16.2)。當價格漸漸離頭寸羣而去時,首先是產生擔負着逆向頭寸想要回避被動式風險的心理負擔的停損,並加速行情向這個方向移動。其次,套利會產生向頭寸羣方向拉回行情的作用,這就是吸引。最後,當行情接近頭寸羣時,由於擔負着包含損失而無精打彩的頭寸,爲了進行解套將產生抵抗作用。就這樣按照市場中不均等地分散着的頭寸羣而產生加速、吸引、抵抗這三個作用。經驗式地熟悉行情的這種不連貫動態的其他投機商們會推波助瀾,使這些作用進一步得到強化。

趨勢強化與修正模式

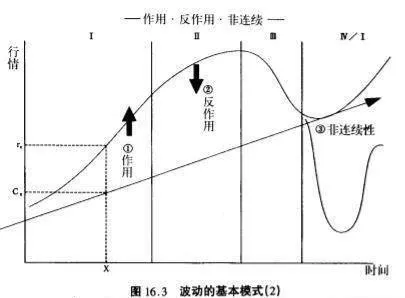

作爲最基本的修正模式,以下對”作用”、“反作用”、“非連續"作一說明。在圖16.3中,假設市場的平均行情被設想爲向着箭頭指向的右上方變動。這並不意味着行情將按照箭頭徐徐向上,像上面的曲線那樣,只是將步入加速上升軌道。如前所述,在它背後存在着認識上的不和諧、同步調和所謂根據行情證明的心理因素。所謂作用,就是使這種行情自身強化其趨勢的力量。

但是,加速上漲行情很快又產生出“反作用",即自我抑制行情的力最。”作用”的結果是,如果是行情加速上漲,即便人們也預測到行情將上漲,只要在此買進後短期內不獲利,參與者就會減少,行情趨勢將跌落下去,而套利壓力作爲“反作用”就會很容易地表露出來。

現在,將帶有箭頭的線當做10天移動平均線來考慮。所謂10天移動平均,可以叫做是過去10天間所形成的頭寸的“平均成本”的近似值。第1局面x時點的Cx與Rx的乖離可叫做是“市場的平均參與者的暗含收利”。如果新參與者的減少使行情失去氣勢,那麼每時間單位的收益率將會降低,會出現“雖然買進,實難賺錢”這種憂慮。

同時,正如移動平均與乖離率所顯示的那樣,平均來看都是些只要賣出就能賺的情形,所以逐漸開始套利賣出,由此行情更加難以上漲。不久,行情由第II局面移向第III局面而迎來高峯。然後,一旦要進行逃賣,又沒有新的參與者,市場內由於樂觀有餘,積累起來過大頭寸而又不出現買方,行情就會一下子跌落下去。

當又一次走近移動平均線近處時,參與者失去平均暗含收利,爲事到如今是否要脫手而猶豫。從趨勢來看,曾預測行情向上的未參與者們,到了移動平均附近時,認爲他們也可以同已參與者們以同樣的頭寸成本參與,所以開始活動準備買進。因此,當行情得以維護時,還會同樣地重複”作用-反作用”,不斷形成行情的循環期。

非連續性與信息的時問差處理

但是,當極其偶然地從第III局面向第IV局面移動時,假設因意想不到的重大新聞或出現大投機商假裝賣出,使價格低千移動平均。市場參與者平均來看將處於擔負着暗含損失的狀態。一旦在暗含損失的狀態之下,擔負着被動性的風險使心理負擔急劇加重,就會是一個悲觀有餘的結局。如圖所示,當移動平均朝向上方時,根據實際行情的向上或向下,如同山腳下互陽互陰一樣互相交替,行情會發生轉折。這就是“非連續性”。

常有人說“市場裏包容着所有的信息”。但是,從這裏的觀點來看,“市場是撇開時間差來處理信息的。”從而又導致了另一種理解,本來是在6比4,6爲買進而4爲賣出的狀態上行情開始起步的,可是行情越進展越是得以加強,形成7比3,8比2,9比1,最後只把6的買進充分強化到10。但是在反作用中,行情一旦開始回落,最初的4的買進又開始得到強化,如9比1,8比2,7比3回覆平衡。最終,在移動平均附近一旦得到鼓動,就會出現如果是6比4,就以6的再一次買進。也就是說,拋開時間差去處理6的買進素材與4的賣出素材。平均地看,大致均衡地處理信息,纔可以說是市場信息的處理方法。所以,從每一個時期獲得的信息當中,需要理解行情特有的扭曲的存在,並特別注意不要毫無價值地被捲入。