如同前面讲述过的,为了解参与市场的人们的心理状态,应着眼于头寸。一旦获得头寸,那么根据这个头寸的大小及其比例位置关系,就可以判定出这个人受到何种程度的心理上的扭曲。而且还可以判定是停损、增买还是套利,以及下一步可能采取的行动。头寸既是意愿的结果,也是决定下一步行动的原因。因此,把握过去的头寸状况,将是判断下一步行情动向的一个依据。

头寸群的三个作用

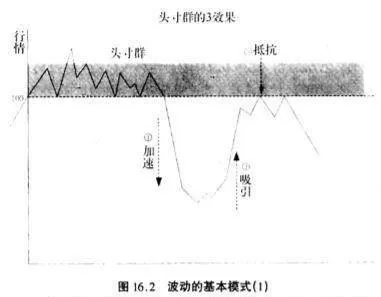

过去已构成的头寸并不是均等地分散在价格线上。其实,在过去的行情变动中,固化了的头寸是不均等地分散在各种价位上的。将这种固化的头寸在此称为“头寸群”,与此头寸群紧密相关的是行情中将产生“加速”、“吸引”、"抵抗”三种作用(见图16.2)。当价格渐渐离头寸群而去时,首先是产生担负着逆向头寸想要回避被动式风险的心理负担的停损,并加速行情向这个方向移动。其次,套利会产生向头寸群方向拉回行情的作用,这就是吸引。最后,当行情接近头寸群时,由于担负着包含损失而无精打彩的头寸,为了进行解套将产生抵抗作用。就这样按照市场中不均等地分散着的头寸群而产生加速、吸引、抵抗这三个作用。经验式地熟悉行情的这种不连贯动态的其他投机商们会推波助澜,使这些作用进一步得到强化。

趋势强化与修正模式

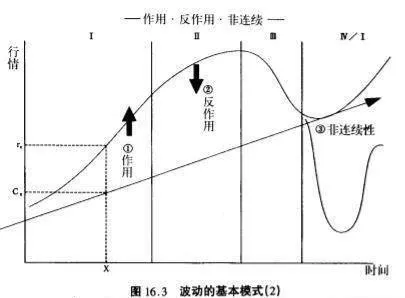

作为最基本的修正模式,以下对”作用”、“反作用”、“非连续"作一说明。在图16.3中,假设市场的平均行情被设想为向着箭头指向的右上方变动。这并不意味着行情将按照箭头徐徐向上,像上面的曲线那样,只是将步入加速上升轨道。如前所述,在它背后存在着认识上的不和谐、同步调和所谓根据行情证明的心理因素。所谓作用,就是使这种行情自身强化其趋势的力量。

但是,加速上涨行情很快又产生出“反作用",即自我抑制行情的力最。”作用”的结果是,如果是行情加速上涨,即便人们也预测到行情将上涨,只要在此买进后短期内不获利,参与者就会减少,行情趋势将跌落下去,而套利压力作为“反作用”就会很容易地表露出来。

现在,将带有箭头的线当做10天移动平均线来考虑。所谓10天移动平均,可以叫做是过去10天间所形成的头寸的“平均成本”的近似值。第1局面x时点的Cx与Rx的乖离可叫做是“市场的平均参与者的暗含收利”。如果新参与者的减少使行情失去气势,那么每时间单位的收益率将会降低,会出现“虽然买进,实难赚钱”这种忧虑。

同时,正如移动平均与乖离率所显示的那样,平均来看都是些只要卖出就能赚的情形,所以逐渐开始套利卖出,由此行情更加难以上涨。不久,行情由第II局面移向第III局面而迎来高峰。然后,一旦要进行逃卖,又没有新的参与者,市场内由于乐观有余,积累起来过大头寸而又不出现买方,行情就会一下子跌落下去。

当又一次走近移动平均线近处时,参与者失去平均暗含收利,为事到如今是否要脱手而犹豫。从趋势来看,曾预测行情向上的未参与者们,到了移动平均附近时,认为他们也可以同已参与者们以同样的头寸成本参与,所以开始活动准备买进。因此,当行情得以维护时,还会同样地重复”作用-反作用”,不断形成行情的循环期。

非连续性与信息的时问差处理

但是,当极其偶然地从第III局面向第IV局面移动时,假设因意想不到的重大新闻或出现大投机商假装卖出,使价格低千移动平均。市场参与者平均来看将处于担负着暗含损失的状态。一旦在暗含损失的状态之下,担负着被动性的风险使心理负担急剧加重,就会是一个悲观有余的结局。如图所示,当移动平均朝向上方时,根据实际行情的向上或向下,如同山脚下互阳互阴一样互相交替,行情会发生转折。这就是“非连续性”。

常有人说“市场里包容着所有的信息”。但是,从这里的观点来看,“市场是撇开时间差来处理信息的。”从而又导致了另一种理解,本来是在6比4,6为买进而4为卖出的状态上行情开始起步的,可是行情越进展越是得以加强,形成7比3,8比2,9比1,最后只把6的买进充分强化到10。但是在反作用中,行情一旦开始回落,最初的4的买进又开始得到强化,如9比1,8比2,7比3回复平衡。最终,在移动平均附近一旦得到鼓动,就会出现如果是6比4,就以6的再一次买进。也就是说,抛开时间差去处理6的买进素材与4的卖出素材。平均地看,大致均衡地处理信息,才可以说是市场信息的处理方法。所以,从每一个时期获得的信息当中,需要理解行情特有的扭曲的存在,并特别注意不要毫无价值地被卷入。