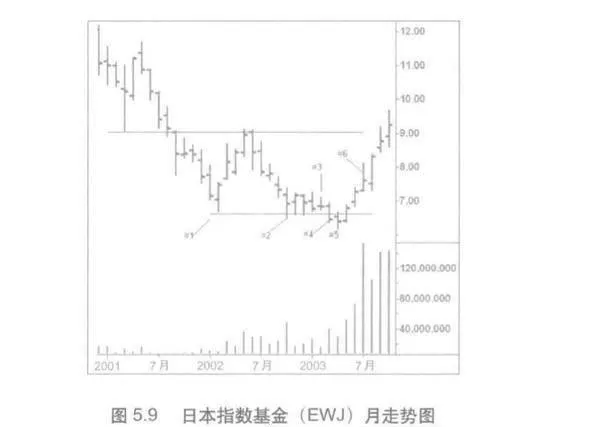

月走勢圖的解析和日走勢圖一樣,關鍵在於交易區間、收盤位置以及成交量。對於這一點,日本指數基金(EWJ)月走勢圖(圖5.9)

具有代表性。在下跌了2個月之後,該指數在2002年2月找到了支撐點1。最初的上漲在前期的突破點遭遇了阻力,價格隨後下跌了5個月,至2002年10月低點2,支撐線被刺穿,成交量飆升至4800萬。空方作出了巨大努力,但價格還是收盤在10月交易區間的中部,且在2002年2月低點之上。這揭示出了一次潛在的上翹,但價格一直支撐了4個月,根本沒有逃離這個危險點的能力。2003 年2月,點3的狹窄交易區間、疲軟收盤和低成交量,發出了跳水的警示,在3月和4月(點4和點5),該股在巨大成交量的基礎上跌到了新的低點。在這裏,沒看到輕鬆下移,作出的努力也鮮見回報。然而,4月的收盤提供了股價可能上漲的線索。伴隨5月的反轉,上翹開始啓動。 7月(點6)遭遇了供應盤的打壓,但是這些浮籌在8月份被消化殆盡,於2006年5月漲到了15.55 美元。

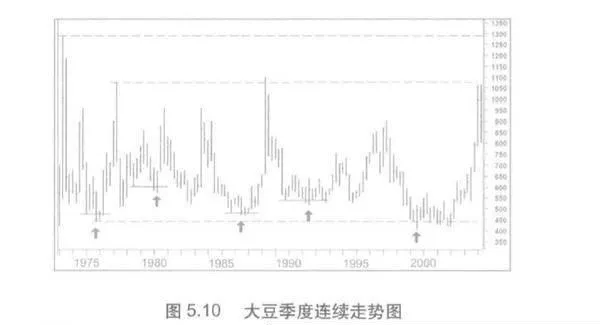

通常,時間跨度數年的交易區間包含數量衆多的上翹,它們在調整性上行(不包括主突破)過程中帶來豐厚利潤。圖5.10,大豆季度連續走勢圖是一個經典的例子。不需要對圖5.10上的衆多上翹作太深人的挖掘,其中的5個即可。從左到右,它們分別創造了6.36美元(16個月)、3.87美元(7個月)、6.32美元(21 個月), 2.31美元(9個月)以及6.39美元(27 個月)的收益。2006 年,低點開始的一次上翹在22個月裏贏得了11.39美元,把交易區間的主突破呈現在大家眼前。考慮到大豆價格上的1美元變動,相當於每份合約的5000美元,這個成績還不賴。由於大豆連續多月上翹的趨勢,大豆市場很值得認真研究。這些上翹中,幾個都是由最初未能激發出更大規模的上行反轉逐漸演變而成。前置測量從最後的啓動點開始。1999 年前,所有上翹出現在沿1975年的低點和1977年的高點所劃定的邊界之內,1973年的高點在2008年上漲至16.63美元之前也沒有被觸碰。商品價格趨勢在1980年見頂,一直到1999年之前都沒有觸底。1999年, 大豆市場破位至1975年的低點之下,1975 年的低點後來幾次被回踩,一直撐到2002年1月這個過程才結束。1999 年至2002年之間的價格是一次末期洗盤(Terminal Shakeout),它在一個漫長的交易區間的末尾處出現,並在一個更長的時間段內形成與發展。這種類型的價格變動通常會結束一個延續數年的交易區間,啓動一波更大規模的上升趨勢。然而,從2002年低點開始的上漲,大部分都在2004年喪失,最終成爲了一次未期洗盤的次級回踩。在圖3.6大豆油年度走勢圖上,這種情況還出現了三次: 1975 年低點的一次末期洗盤: 2001 年一波大規模的上行,1968 年,50 年代初開始的交易區間被一次不太劇烈的末期洗盤終結。

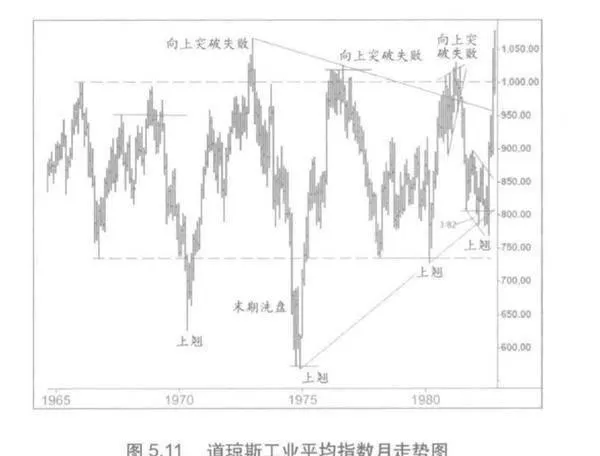

圖5.11,道瓊斯工業平均指數在1966年首次上漲至1000點。從這個高點開始,它在一個由上翹、向上突破失敗、末期洗盤和見頂構成的交易區間內運行了16年。1982年8月,上翹伴隨着 當時股票交易歷史上最大的月成交量。在1982年8月之前,紐約證券交易所(NYSE)日成交量從來沒有達到1億股,而1982年8月份出現1億股成交量的情況有5個交易日。1982 年8月的月度交易區間是過去所有上漲月份中第二大的,只有1976年I月排在前面。因此,1982 年10月成爲了之前所有上漲和下跌月份交易區間中最大的。爲認真分析這次上翹,我們從1981年高點A的突破着手。9月份,這個高點在點B (807點)處找到了支撐。指數從低點B開始嘗試恢復,但在12月份900點之上耗盡了力量。1982 年第一季度表現得更弱,3月份出現了新低。我們從這個位置看到了3個重要的特徵:收盤價在月交易區間低點之下,略低於上月收盤價,恢復到1981年的低點之上。這三個特徵一起發出了潛在上翹的警示。1982 年3月,NYSE月成交量達到了歷史新高,而空方作出的巨大努力只獲得了很小的回報,這更增加了牛市的色彩。一次小規模的上翹出現了,但在5月份的點C(850點之上)遭遇了阻力。5月份高點點C的回抽,可以被看成起於3月低點的那次上翹的回踩。6月份,情況很像一次成功上翹的次級回踩,道指維持了低位,並在當月低點之下結束。7月份,上漲表現得不緊不慢,最終止步於此,這就爲下一次上翹回踩提供了舞臺。8月份, 價格創新低,略低於前期低點。當道指在8月恢復到7月高點之上時,上翹進入了高速期,把前11個月的所有高點拋在後面,宣告了難得一見的牛市的開始。