明確了均線的一些元素和概念之後,我們就可以非常簡單地利用均線的斜率和均線的排列對行情進行定性。通過行情的不同定性,決定不同行情狀態下我們的操作準則。一般股票市場的操作,我們以日線級別來作爲行情判斷的基礎。

首先,我們把元素簡單和明確化。

斜率——5日均線的斜率

每一條均線都有自已的斜率,但從行情力度的反映來看,最重要的還是5日均線的斜率。這是所有不同天期的均線中,最能貼近波段漲、跌、盤整等慣性的均線,週期時間縮短則變化轉折會過多,反之週期延長則趨勢轉折的反應會太慢。所以,在整個系統中最重要最核心有時候甚至是唯一的均線就是5日均線。

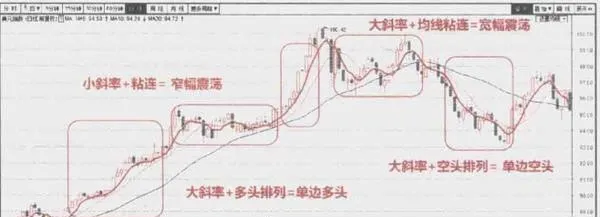

當5日均線斜率大的時候(>30°),一般認爲行情力度大,容易產生或者大概率是單邊行情;

而當5日均線斜率比較小的時候(<30°),一般認爲行情比較猶豫,震盪行情是大概率事件。

當然,這只是一個感性的認識,一般我們對於均線的斜率目測就可以,並不需要大家去嚴格量化。

排列——5、10、30日均線的排列

均線的排列反映的就是均線的趨勢,我們同樣在這裏歸爲最簡單的兩種:單邊排列(完美排列)和粘連(無排列)。

當5. 10、30日均線完美多頭或空頭排列的時候,認爲行情有清晰趨勢,或者說單邊行情是大概率事件。

當5. 10.30日均線沒有呈現完美的多空排列的時候,認爲行情趨勢不明確,或者說震盪行情是大概率事件。

把這兩個最基礎的要素量化之後,把它們結合起來看,就可以得到當前均線的格局狀態,從而對行情定性。

在幾乎所有的市場中,只要交易量夠大,這個行情判斷就樣適用。尤其是在一些外匯、黃金這樣的市場體量巨大的連續交易市場,只要靈活運用均線系統發現交易信號就可以進行交易。

(1)股市

(2)國際黃金

(3)國際原油

(4)美元指數

均線格局的判定能夠比較明確地對行情進行定性和甄別。而我們對行情進行甄別,最終是爲了確定操作手法。學會了行情的判斷,操作其實就非常簡單了。針對不同的行情,我們採用不同的操作思路,對號入座就可以了。