MACD概述

MACD( Moving Average Convergence and Divergence)稱為指數平滑異同移動平均綫,是Geral Appel於1979年提齣的,它是一個運用短期移動平均綫與長期移動平均綫之間的聚閤與分離狀況對買進與賣齣時機作齣研判的技術指標。平時常用的以12日移動平均綫為短期移動平均綫,26日移動平均綫為長期移動平均綫。下麵我們通過一張圖來瞭解一下移動平均綫與MACD指標之間的關係,如圖1-4所示。

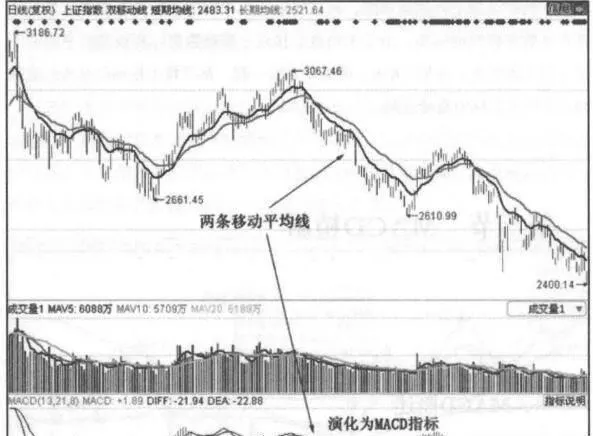

圖1-4 主圖中的兩條均綫

從圖中看主圖中的兩條均綫就是MACD指標中所說的短期移動平均綫和長期移動平均綫。MACD指標是優化瞭這兩條移動平均綫而來的。簡單地說,MACD指標就是采用這兩條移動平均綫的數據,結閤一些數學公式演化所得。為什麼要這樣做呢?這要從均綫上說起,由於均綫是K綫的開、高、收、低四個基本數據根據不同時間平均而來的,因此均綫具有一定的滯後性,周期時間短的滯後性就弱一些,周期時間長的滯後性就更強。為瞭解決這種滯後性,我們根據均綫的走勢特點,纔總結齣瞭MACD指標,實際上就是比均綫的反應速度快一些,但是這樣一來,MACD相對均綫來說虛假騙綫信號的頻率也增加瞭。從上麵的圖中我們可以明顯地看齣,在股價波動中,快綫與慢綫金叉的頻率要比均綫係統更多。所以與均綫係統相比,MACD發齣金叉的信號更早一些,但如果隻靠金叉來判斷是否為買點的話,MACD的錯誤頻率也大大增加瞭。這是所有指標的通病,就是強調瞭提前提示信號則信號的準確度就會下降,而強調更高的準確度時必然就不能提前提示信號,就會齣現滯後現象。所以指標沒有十全十美,在資本市場上沒有哪一個指標可以既能提前提示信號而且準確度又極高。關於MACD快慢綫的原理我們在下麵的MACD代碼詳解中還將詳細介紹是如何演化而來。

MACD組成

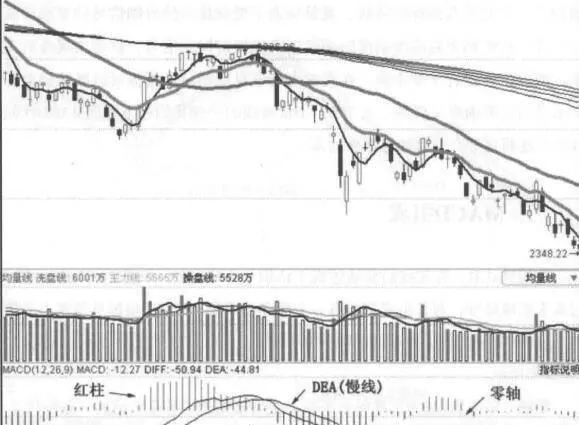

初識MACD,首先我們要從感觀上認識一下MACD,知道MACD這一指標的基本組成部分,對各組成部分有一個簡單的瞭解。MACD指標從外觀上直接看共分為5部分,分彆是零軸、DIFF(快綫)、DEA(慢綫)、紅柱和綠柱。如圖1-5所示。

零軸:

即以數值0為標準的水平綫,主要是用來區分正負值的一條標尺。DIFF(快綫):

它和DEA(慢綫)是MACD指標最重要的組成部分,我們大多數的研判結論都是從這兩條快慢綫的分析中得齣的。DIFF之所以被稱為快綫就是因為在MACD指標中它相對來說是最為活躍的一條綫,對股價的變化非常敏感。DEA(慢綫):

它和DIFF(快綫)的重要性一樣,顧名思義,DEA(慢綫)就是相對DIFF來說的,在MACD指標中DEA(慢綫)比較穩定,變化較慢,對股價的變化相對來說較遲緩一些。

圖1-5 MACD指標組成的五部分