股價形態

MACD峯、谷形態背離運用

- MACD指標的峯形態中,DIF線見頂回落,這是回升趨勢中比較典型的看跌信號。而一旦DIF線觸底回升,又會表現爲谷形態,這是股價二次企穩的買點信號。隨着MACD指標在峯和谷之間不斷轉換,高賣和低買的交易機會不斷得到確認。形態特徵:1.DIF線見頂回落形成峯:當DIF線見頂回落以後,價格在回升趨勢中遇阻。

MACD同步與背離戰法

- 高位區的震盪走勢中,如果個股的價格走勢呈現出峯峯相低狀,而且MACD指標的運行形態也同樣是峯峯相低,這可以稱爲頂同步。這種頂同步可以有效地驗證空方力量在逐漸轉強。是一個危險的信號。隨着震盪走勢的持續,這類個股極易出現跳水。操作中,我們應注意風險,及時地賣股離場。

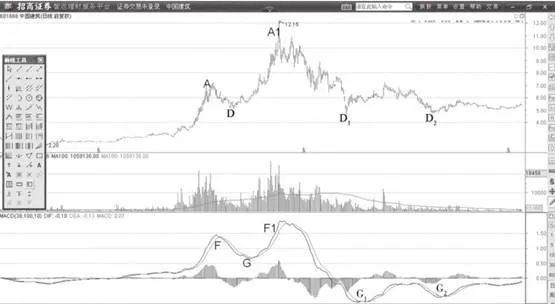

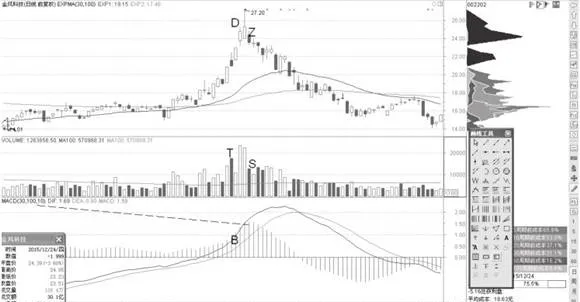

巨量頂與MACD頂背離賣點機會分析

- 股價衝高見頂的過程中,典型的起始下跌形態出現在量能萎縮至100日等量線的時候。MACD指標與股價背離推動股價進入價格高位區間,而量能萎縮則成爲價格繼續回落的推動因素。投資者對背離個股的關注度在降低,隨着買盤的減少,同時止盈盤不斷增加,股價出現頂部形態。

MACD同步與背離戰法

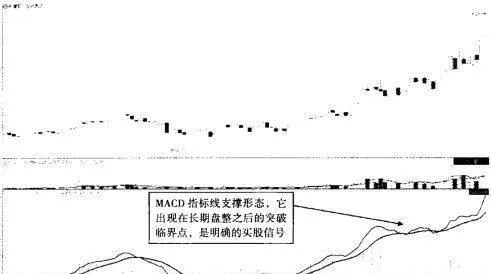

- 在MACD指標窗口中,當DIFF線向下回落並靠攏DEA線時,隨後的運行有兩種可能:一種是DIFF線繼續下行,從而形成死叉;另一種是DEA線對DIFF線形成了支撐。

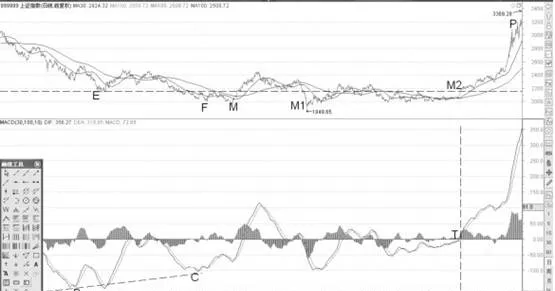

MACD柱狀線高位背離形態分析運用

- 牛市行情中,指數上漲潛力總會非常驚人,但是牛市不可能沒有頂,而頂部出現前我們通過背離判斷反轉。MACD指標的柱狀線背離可以提示反轉出現的信號。柱狀線背離以後,表明DIF線回升潛力降低,均線方面將出現反轉信號。實際上,MACD柱狀線從高位回落期間,這是DIF線反轉的信號,同時預示着均線的發散趨勢將逆轉。

MACD指標DIF線低位背離

- 指數在縮量狀態下的下跌潛力很大,特別是下跌趨勢得到確認以後,投資者買入股票的信息不足,使得指數不斷向低價區移動。如果指數在某一刻跌破了前期低點,一般認爲這是很正常的情況。指數在縮量狀態下不斷走低的時候,指標方面表現出背離選題。特別是MACD指標的DIF線背離回升以後,這是指數超跌的表現。

MACD指標多底背離後買點分析

- 指數在熊市期間的下跌潛力很大,通常能夠確認的底部可能並非真正的底部。即便是在MACD指標與股價出現兩次底背離的情況下,依然要關注指數的弱勢表現。如果說指數兩次底部背離後依然收盤達到新低,也不必恐慌。在指數達新低的時候,背離依然存在,這是低價買入個股的交易機會。

MACD指標DIF線低位背離買點解析

- 在DIF線與指數背離的時候,投資者就可以考慮買入個股了。不管指數是否出現了反彈走勢,背離就已經提醒投資者買入個股的交易機會。從背離開始,指數己經處於超賣狀態了。在超賣階段買入個股,從持股成本來看,通常己經是最低價位。當然,不排除有些個股會出現收盤新低。但是在指數出現底背離以後,多數個股也就開始觸底回升。

MACD柱狀線高位背離賣點解析

- 指數出現頂背離形態以後,見頂信號就已經得到確認。這個時候,成交量會繼續萎縮,而指數回落趨勢已經出現。隨着量能萎縮並且達到100日等量線下方,指數下跌趨勢不會有緩解的跡象出現。與個股高位背離相似的是,指數高位背離以後也會出現反彈走勢,但是反彈強度不大,指數回落趨勢是主要的運行方向。

天量頂與MACD頂背離形態分析

- 在股價回升期間,價格強勢上漲並且突破前期高位以後,表明股價走勢很強。不過相比強勢創新高的股價,MACD指標卻已經背離回落。與此同時,成交量達到天量狀態以後,這也進一步驗證了頂部特徵。天量頂部出現之時,股價會出現頂部K線特徵。價格總會在最高價位躊躇不前,顯示出主力出逃後的賣點信號。

天量頂與MACD頂背離的賣點機會

- 通常,天量頂部出現以後價格很容易見頂回落。股價以尖頂的形式完成反轉動作,而價格一旦反轉,相應的跌幅必然會很大了。這個時候,投資者減少持股的速度總是不能與股價下跌相比。那麼天量頂部和背離形態確認股價見頂期間,儘快出貨還是非常必要的。

MACD雙金叉確認走強形態走勢分析

- 當股價下跌出現收盤新低以後,MACD指標與股價出現底背離形態,這是買入股票的一次有效機會。背離以後DIF線開始觸底回升,指標回升期間,DIF線與DEA線完成金叉形態,進一步確認股價觸底。如果我們按照DIF線的金叉來買入股票,持股價位就比較高了。

巨量頂與MACD頂背離形態分析

- 股價上漲空間加大以後,價格高位就會出現調整的情況。隨着調整的到來,主力投資者高位出貨的進程也在加快。這個時候,放量信號總是會引起我們的關注,因爲也只有量能放大期間出貨,主力才能完成減倉交易過程。量能放大的時候,主力投資者減倉速度更快,使得股價以加速見頂的形式回落。

地量底與MACD底背離形態分析

- 在股價下跌的過程中,只要股價收盤沒有出現新低價位,就不會存在背離形態。這個時候,DIF線依然跟隨股價下跌,可確認股價見底,可以從成交量的變化看。量能萎縮期間,如果股價已經出現地量底部,那麼距離真正觸底己經很近了。特別是在地量底以後股價跌破前期低點,從MACD指標和股價底背離確認的買點來看,我們有機會買到低價股票。

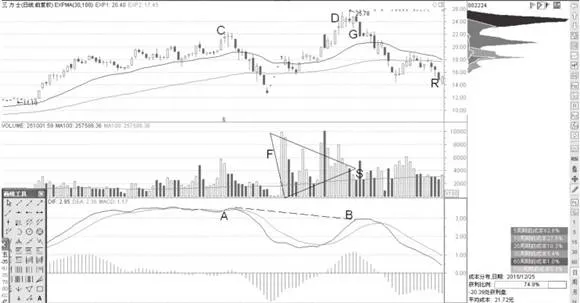

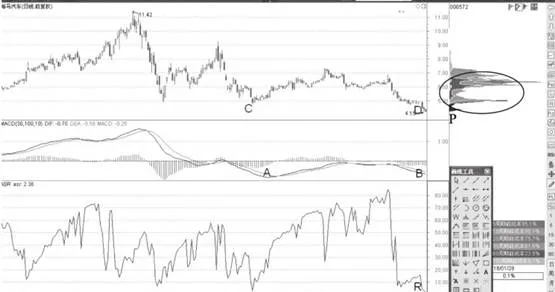

MACD頂背離價格突破籌碼峯後賣點分析

- 頂背離形態出現以後,股價就已經見頂。這個時候,伴隨着DIF線的回落,股價近日單邊下跌的狀態。從籌碼來看,浮籌指標ASR快速回落,提示股價已經在下跌期間遠離籌碼主峯。價格下跌導致更多的籌碼被套牢在高價區,股價下跌趨勢得以延續。

MACD指標的DIF線背離後價格表現

- 典型的背離形態出現以後,我們會看到DIF線單邊回落。這個時候,指標的回調提示我們價格也將下跌。可以預期的是,在背離以後DIF線回調的情況下,均線方面已經開始形成進入回調狀態,那麼股價下跌將是均線回調的導火索。確認背離賣點非常重要,使得我們能夠在股價跌幅還未擴大的時候確保將倉位降低到最小。

MACD頂背離與高浮籌頂形態分析

- MACD指標的頂背離形態出現在價格大幅上漲以後,表明股價在高價區弱勢反彈,但是反彈不會得到延續。收盤價格上出現新高以後,DIF線己經處於相對低位。我們結合浮籌指標來看,浮籌指標ASR處於80以上的高浮籌區域。與此同時,籌碼錶現爲單一的籌碼峯形態,這也進一步驗證了價格進入高浮籌區域的信號。

MACD頂背離與高浮籌頂後賣點分析

- 股價出現高位背離形態以後,價格跌破了高浮籌區域,驗證了價格反轉走勢。股價在高價區震蕩的過程中,價格跌破高浮籌區域只是時間問題。如果把握好賣點機會,有望在最高價位減少持股。事實上,價格高位MACD指標與股價背離已經是比較高的賣點。隨着下跌趨勢的展開,價格震盪跌破籌碼峯的過程中,賣點只能越來越低。

MACD價格跌破籌碼峯底背離買點分析

- 在MACD指標與股價出現底背離以後,價格進一步回落空間有限,反彈走勢一觸即發。這個時候,浮籌指標已經處於跌無可跌的狀態。浮籌指標數值非常小,說明價格達到籌碼峯最下限,這個時候,任何有效買盤的出現都會促使股價開始反彈。價格反彈過程中,能夠收復很大一部分被跌破的籌碼。

MACD底背離與價格跌破籌碼峯形態分析

- MACD指標出現了底部背離形態以後,從指標上來看,股價己經不具備持續下跌的基礎。而如果從價格跌破籌碼峯來看,股價下跌至籌碼峯下限,相應的低價持股的投資者也處於虧損狀態。這個時候,價格處於籌碼峯下限,持股投資者急需一次反彈來減少虧損。而場內賣出股票的投資者減少,場外投資者買入股票更容易推動價格上漲。