交易技術

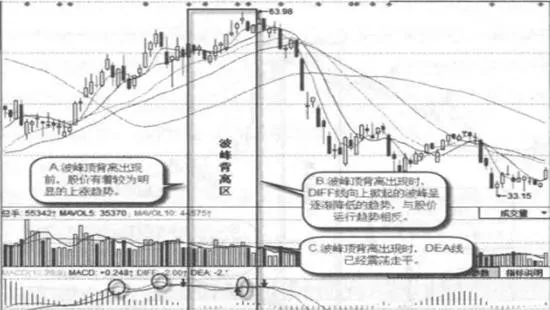

波峯頂背離實戰案例及實戰要領

- 實戰案例:在2015年9月中旬開始的上漲行情裏,博彥科技在股價震盪向上的趨勢裏,DIFF線也出現了一波又一波的上行,從而形成一個波峯比另一個波峯向上的移動,但到了12月中旬時,股價仍在上漲,DIFF線掀起的波峯不僅從整體趨勢上已轉爲下降,並且向上掀起的波峯也變小了,此時DEA線也已由原來的向上運行轉爲震盪走平,

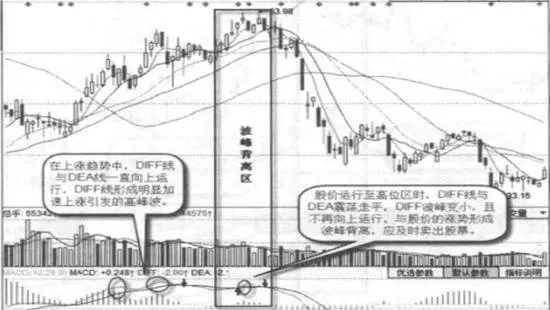

什麼是波峯頂背離?波峯頂背離的形態特徵

- 波峯是指DIFF線與DEA線在運行過程中,由DIFF線不斷向上又向下運行中出現的山峯。波峯頂背離,是指當股價在上漲過程中,DIFF線掀起一浪又一浪向上運行的波浪,從而形成一個又一個的小山峯,當股價上漲到一定程度後,股價仍在上漲,但DIFF線形成的小峯高點卻在不斷下降,與股價的走勢出現背離。

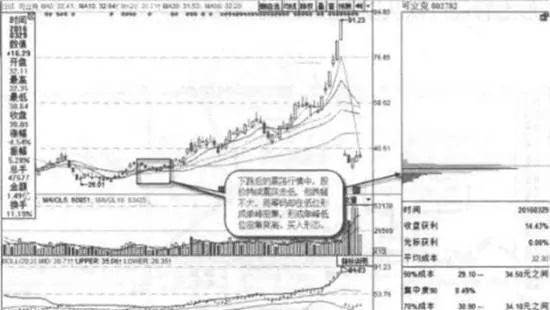

單峯低位密集背離實戰案例及實戰要領

- 實戰案例:經過下跌,可立克於2016年2月開始步入震盪行情,但在3月月底至4月月初時,股價在震盪下跌,雖然跌幅並不大,但籌碼分佈圖上,籌碼卻已在底部區域形成單峯密集形態。這說明股價在持續下跌的過程中,高位籌碼已賣出,而低位籌碼的密集,說明有主力資金在大舉逢低買入。所以,後市即將出現趨勢上的反轉向上。

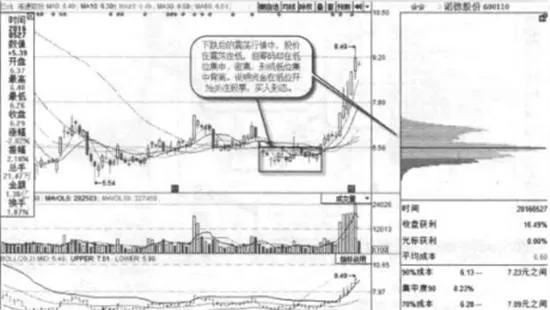

籌碼低位集中背離實戰案例及實戰要領

- 實戰案例:2015年5月上旬,諾德股份在結束大跌後的震盪行情中,股價持續震盪走低,但籌碼卻在低位形成了集中與密集,而此時籌碼分時圖上,上方藍色的套牢籌碼已經消失,從而形成籌碼低位集中背離。這說明股票在低位區得到了資金的關注,而持續的資金在低位的介入,必然會導致其後股價的趨勢反轉向上。

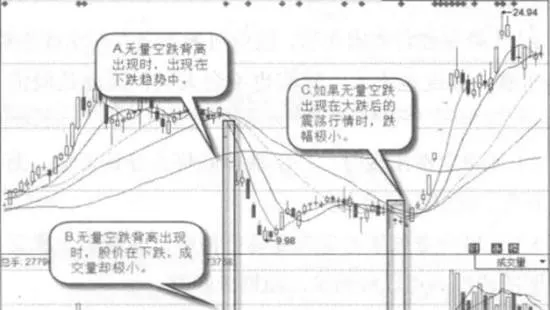

什麼是無量空跌?無量空跌的形態特徵

- 無量空跌,是股價下跌,但成交量很小,通常,換手率小於1%稱爲無量。這是由於空方力量遠大於多方力量,許多賣盤無法成交造成的。

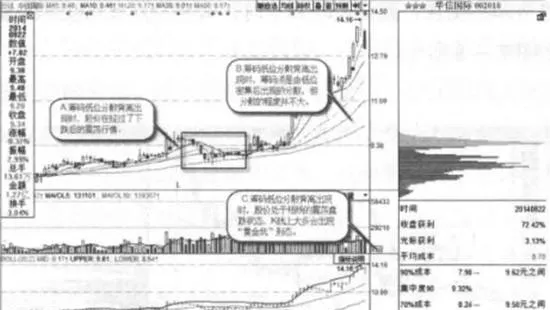

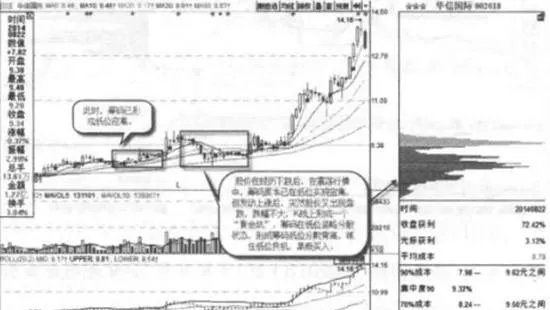

什麼是籌碼低位分散背離?籌碼低位分散背離的形態特徵

- 籌碼低位分散背離,是指股價在下跌後的低位震盪行情中,價格下降的幅度並不大,但籌碼分佈圖上,籌碼在保持低位密集形態不變的情況下,突然出現了由密集變爲分散的形態。仔細觀察就會發現,此時的籌碼雖然略有分散,卻依然分佈在低位區。這往往是主力資金在低位完成收集籌碼後,以破位的方式進行向下洗盤。

籌碼低位分散背離實戰案例及實戰要領

- 實戰案例:在經過前期下跌後,華信國際在震盪行情中,於2014年7月月底與8月月初時,本已形成籌碼低位密集,但股價在8月12日拉出一根長陽線開始上漲後,卻突然再次出現了震盪盤低的走勢,但整體跌幅並不大,籌碼依然在底部區域,出現了略有分散的形態,而K線上也現了一個“黃金坑”,形成籌碼低位分散背離。

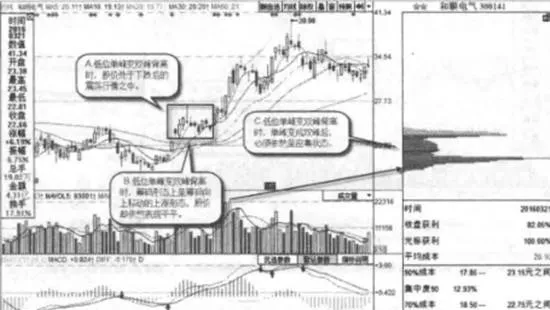

什麼是低位單峯變雙峯背離?低位單峯變雙峯背離的形態特徵

- 低位單峯變雙峯背離,是指當股價經歷了下跌行情,步入震盪行情中時,股價在反覆上下震盪漲跌,但籌碼形態卻從最初的單峯密集變爲雙峯密集,原本股價上漲時即會以不斷滾動向上的單峯密集或演變成雙峯密集的,但此時籌碼形態上變爲雙峯密集,可股價卻表現平平開始震盪,於是形成背離。

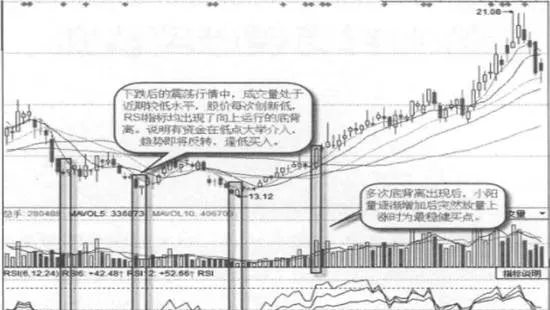

多次底背離實戰案例及實戰要領

- 實戰案例:經前期下跌後,*SI吉恩步入震盪行情的2014年12月,成交量已處於較低水平,RSI線也在低位呈小幅震盪運行。股價每次震盪下跌創出一個明顯的新低時,技術指標RSI卻均出現了向上運行的底背離,一共出現了3次,形成多次底背離。這就說明,有資金在低點大舉介入,主力開始介入,趨勢即將出現由弱轉強。

島形底趨勢背離實戰案例及實戰要領

- 實戰案例:經歷前期大跌後,在震盪行情中,贛鋒鋰業於2015年9月15日突然出現跳空低開低走式下跌,延續了之前的下跌趨勢,但次日卻出現了一根小陽線,但是在9月17日卻突然出現了大幅高開高走後漲停,留下了一個向上的跳空缺口。

平底趨勢背離實戰案例及實戰要領

- 實戰案例:在2015年9月22日至10月8日期間,同方國芯底低後,股價出現了小幅震盪,K線上多以小陰小陽線或十字星出現,成交量也縮減至地量水平,較之前的最高量相比,不足其20%,形成平底,但KDJ指標在此期間卻呈明顯的向上運行狀態,形成平底背離。說明股價趨勢即將出現反轉。

V形底趨勢背離實戰案例及實戰要領

- 實戰案例:在下跌趨勢中,中毅達於2016年1月7出現接連下跌,成交量處於地量水平,但至1月12日創出新低8.25元后,卻出現了回升,並在其後接連出現陽線上漲,成交量也明顯呈放大,K線上呈一個英文V字形。而技術指標CCI卻自1月17日開始加速下跌時,即出現了向上的背離,從而形成V形底趨勢背離。

雙底趨勢背離實戰案例及實戰要領

- 實戰案例:德爾未來經過了長期下跌後,在2015年8月月底至9月月底時,股價出現了再次下跌,但成交量卻出現縮量,後止跌反彈,至前期下跌的位置時同樣出現縮量,股價再次下跌,但接近上次低點時出現縮量止跌,並快速回到了下跌時的高點,K線上形成W形狀。

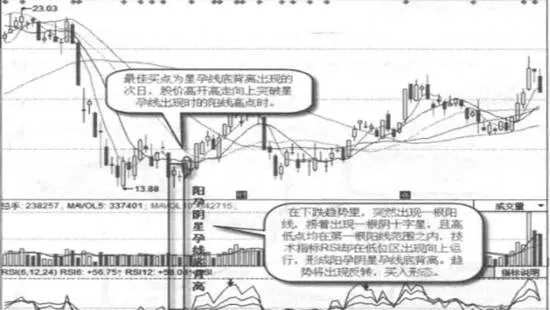

星孕線底背離實戰案例及實戰要領

- 實戰案例:經過前期下跌後,深天馬A在震盪下跌行情中,突然於2016年1月27日出現一根實體並不長的陽線,但次日,又出現了一個小陰十字星,並且十字星的最高價與最低價均在1月27日的陽線範圍之內,形成陽孕陰星孕線。同時,技術指標中RSI卻在低位區呈震盪向上的趨勢運行,形成星孕線底背離。

三角形趨勢底背離實戰案例及實戰要領

- 實戰案例:經過前期的下跌後,科華恆盛在2015年10月明顯走出低位區,開始上漲,但在10月20日有了一定漲幅後,股價開始調整,但每次下跌後形成的低點都在不斷被抬高,且在股價下跌時,技術指標MACD都出現了底背離。如果此時將調整時的高點連接在一起,再次反彈的高點連接一起,則形成一個三角形,這就是三角形趨勢底背離形態。

箱體趨勢底背離實戰案例和實戰要領

- 實戰案例:自告別底部上漲後,奧普光電於2015年10月21日出現了一根放量長陰線,之後股價一直處於橫盤震盪走勢,並且每個交易日中,股價上漲時均不會超過10月21日長陰線的上沿,下跌時又沒有跌破那根長陰線的最低價。

什麼是頂背離與牛市轉熊市?頂背離與牛市轉熊市的形態特徵

- 當指數或股價較長時間運行在明顯的上漲趨勢中時,技術指標往往會在運行到頂部區域後出現頂背離,即指數或股份上漲,技術指標卻呈下降趨勢。這說明,主力在高位大舉賣出籌碼,因此,此時的股價上漲幅度變緩,K線上多留有較長的上影線,所以是一種賣出股票的技術逃頂形態。因爲頂背離出現後,股價或指數會出現快速的由牛市轉熊市。

低位孕線底背離實戰案例和實戰要領

- 實戰案例:在震盪下跌行情中,啤酒花在低位區運行時,於2016年I月29日創出新低9.83元后,開始放量上漲,形成一根較長的陽線,次日卻出現了一根縮量小陰線,但技術指標KDJ卻在低位區呈向上運行的底背離形態,從而形成低位孕線底背離。

頭肩底趨勢背離實戰案例及案例要領

- 實戰案例:皖通科技於2015年8月25日至9月21日期間,分別出現了3次下跌與反彈,其中第1次與第3次的低點在同一水平,成爲左肩與右肩,第2次的下跌低點低於第1次與第3次,並創出盤中新低,並且,每一次反彈,股價都是反彈至下跌時的位置即宣告結束,從而形成頭肩底形態。

倒V形趨勢頂背離實戰案例及實戰要領

- 實戰案例:在2015年6月8日,皖通高速的股價從底部算起,已實現了300%的上漲,股價在高位區卻在其後出現了大陽線的接連快速上漲,但在6月12日時,卻出現了一根長陰線的下跌,並出現接連下跌,股價很快回到了6月8日的平臺,K線上形成一個倒V形,且技術指標CCI早大之前即出現了一波弱於一波的震盪下跌,形成頂背離。