风险衡量是金融业许多领域的重要组成部分。虽然风险衡量在经济学和会计学中发挥着重要作用,但准确或错误的风险衡量的影响在投资领域体现得最为明显。

了解证券(无论你投资的是股票、期权还是共同基金)以意外方式波动的概率,可能是明智交易与破产之间的区别。交易员和分析师使用多种指标来评估潜在投资的波动性和相对风险,但最常见的指标之一是标准差。

继续阅读以了解有关标准差的更多信息,以及它如何帮助确定投资行业的风险。

重点

- 确定投资风险的最常用方法之一是标准差。

- 标准差有助于确定市场波动性或资产价格与其平均价格的差距。

- 当价格大幅波动时,标准差很高,这意味着投资会有风险。

- 标准差低意味着价格平静,因此投资风险低。

标准差是什么?

标准差是一个基本的数学概念,用于衡量市场的波动性或单个数据点与平均值之间的平均差异。简而言之,标准差有助于确定资产价格与其平均价格之间的差距。

当价格大幅上下波动时,标准差较高,意味着波动性较高。另一方面,当交易区间的价差较小时,标准差较低,意味着波动性较低。由此我们可以判断什么?价格波动意味着标准差较高,价格相对平静且不会剧烈波动时,标准差较低。

虽然标准差是衡量投资风险的重要指标,但并非唯一指标。投资者还可以使用许多其他指标来确定某项资产对他们而言风险过高或风险不够大。

计算标准差

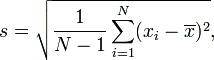

标准差的计算方法是先从每个值中减去平均值,然后对差值求平方、相加并求平均,得出方差。

方差本身是衡量范围和波动性的有用指标,但对个体差异进行平方意味着它们可以用标准化的测量单位来报告,而不是用原始数据集中的单位。这允许对不同的研究对象进行同类比较。

对于股票价格,原始数据以美元为单位,方差以美元平方为单位,这不是一个有用的计量单位。标准差只是方差的平方根,将其恢复为原始计量单位,使其使用和解释起来更加简单。

这是样本标准差的公式,用于从较大数据集中抽取数据时。它考虑了自由度,使用了所谓的贝塞尔校正。

公共区域

SD 的公式需要几个步骤:

- 首先,取每个数据点与样本平均值之差的平方,得到这些值的总和。

- 接下来,将该总和除以样本大小减一,即方差。

- 最后,对方差的平方根求得标准差。

将标准差与风险联系起来

在投资中,标准差被用作市场波动的指标,因此也是风险的指标。价格行为越不可预测,波动范围越大,风险就越大。区间波动的证券,即那些不会偏离均值的证券,并不被认为是高风险。这是因为可以相对确定地假设它们会继续以相同的方式表现。交易区间非常大且有飙升、突然反转或跳空趋势的证券风险要大得多,这可能意味着更大的损失。

但请记住,在投资领域,风险并不一定是坏事。证券风险越大,其回报潜力就越大。

标准差越高,投资风险越大。

当使用标准差来衡量股票市场的风险时,基本假设是大多数价格活动遵循正态分布的模式。在正态分布中,68% 的时间里,单个值会落在平均值的一个标准差之内(高于或低于平均值)。95% 的时间里,值会落在两个标准差之内。

例如,对于平均价格为 45 美元、标准差为 5 美元的股票,可以 95% 确定地假设下一个收盘价保持在 35 美元至 55 美元之间。然而,价格暴跌或飙升超出此范围的概率为 5%。波动性较高的股票通常具有较高的标准差,而稳定的蓝筹股的标准差通常相当低。

那么我们能从中得出什么结论呢?标准差越小,投资风险就越小,一美元对一美元。另一方面,方差和标准差越大,证券的波动性就越大。虽然投资者可以假设价格在 95% 的时间内保持在均值的两个标准差范围内,但这仍然是一个非常大的范围。与其他任何事情一样,可能的结果越多,选择错误结果的风险就越大。

由于投资者通常只关心价格下跌时的损失作为风险衡量标准,因此有时会采用下行偏差,即只考虑分布的负一半。

标准差和方差有何关系?

标准差是方差的平方根。通过求平方根,数据中涉及的单位会消失,从而有效地标准化数据集中数字之间的平均值差值。因此,您可以使用标准差中的不同单位更好地比较不同类型的数据。

投资衡量的标准差是什么?

标准差被用作风险的代理,因为它衡量投资表现的范围。标准差越大,投资波动性越大。

标准普尔 500 指数的标准差是多少?

标准差将取决于您查看的时间段。截至 2022 年第一季度,标准普尔 500 指数的 3 年标准差约为 18。该指数的 10 年标准差更接近 13。

标准差与夏普比率有何关系?

夏普比率计算投资的风险调整后表现。其计算方法是将投资的超额收益除以其标准差。