为了使一项事业能够进行下去,这项事业的收益必须足够支付其运行所需的成本,这个道理对于高频交易也不例外。对于交易成本,收益的一部分(一般是80%)用于支付给交易的投资者,剩下的部分是资金管理人的“表现费”。此外,资金管理人可能会收取管理费,这项费用用来支付交易的行政管理支出,无论业绩如何,这部分费用占资产总额的比例都是固定的。

即使是成本最低的高频交易,也要支付员工薪水、行政管理费、交易手续费,以及法律费用和维持费用,等等。平均而言,支付给每个员工的工资和福利就可以轻轻松松地达到100000美元,这还不包括可协商的激励性支出。其他的还有办公场地相关的固定支出等。

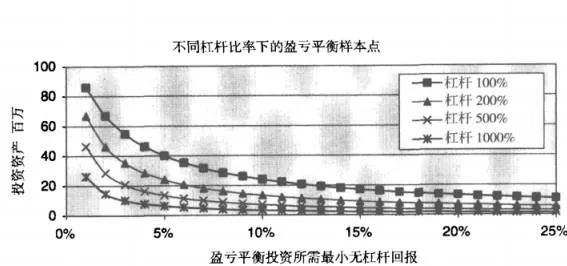

为了支付这些成本,一个高频交易经理每年应该保持怎样一个最低资本间报率来维持经营呢?答案取决于交易平台的杠杆率。设想有一个拥有五个员工的高频交易公司,把工资和办公支出计算在内,这种规模的公司的固定支出大概是每年600 000美元。进一步假设公司收取资产规模0.5%的管理费,并且当资产收益超过前期高点时收取收益的20%作为激励费。

图3-7展示了在不同的杠杆比率下,这家公司保持盈亏平衡所需的最低资产收益状况。如图所示,2000万无杠杆的资金和五名雇员每年最少需要产生12%的回报来达到盈亏平衡,但相同的资金通过500%的杠杆作用(借人四倍于投资资产的资金)每年只需产生3%的问报就可使公司生存下去了。

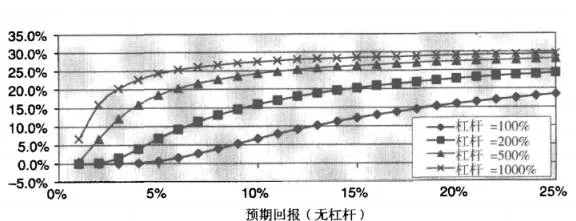

传统的经验告诉我们,高杠杆意味着高风险。为了评估高杠杆率所带来的风险,我们下面估算公司损失其资本20%以上的可能性。产生重大损失的概率更多地取决于交易策略的夏普比率,而不是对冲基金所用的杠杆比率。

高频交易策略中的夏普比率,它是所用交易策略的平均年化收益和年化收益标准差的比率。夏普比率越高,出现重大损失的概率就越小。如图3-8所示,一个年夏普比率为0.5。预期获得20%年收益的无杠杆交易,有15%的可能性投失掉其1/5的资本金。如果把杠杆比率提高9倍.损失掉其1 /5资本金的概率就只提高两倍。相应的,一个年夏普比率为2的无杠杆交易损失掉其1/5资本金的概率只有0.1%,而把杠杆率提高到相同比例后,损失掉1/5资本金的概率仅增加至1.5%。

图3-7 雇用五人高频交易公司的盈亏平衡样本点

图3-8 夏普比率为0.5时,投资损失大于等于20%的概率

此外,夏普比率不变时,出现重大损失的概率实际上是随着预期收益的增加而增加的,这反映出此时收益率分布的分散程度变大了。从投资者的角度而言,一个预期收益率为5%,夏普比率大于2的交易策略显然比一个预期收益为35%,但是夏普比率较低(如0.5)的交易策要好得多。

总之,如果一个高频交易系统使用杠杆,并且有很高的夏普比率,那么它更有可能存活下去并且走向兴旺发达。高杠杆比率提高了其收益足够支付成本的可能性,而高夏普比率则降低了发生重大损失的风险。