指标的背离

指标的背离是指指标的运行方向与价格的方向相反,即指标与价格发生了背离。

指标的背离分为底背离和顶背离两种情况。背离发生在振荡指标的超买或超卖区,对应价格的顶部和底部区域。振荡指标能较灵敏地反应市场多头和空头力量的强弱变换,当价格经过一波强势的运行之后,振荡指标值会快速到达高位或低位,即超买或超卖区,如果市场价格不能以更强劲的势头继续发展,那么指标值会反映出市场力量的减弱,这时便产生指标值与市场价格相背离的现象。

价格和指标都以波浪的形式运行,在上升中,每个波峰(谷)都较前一个波峰(谷)提高;在下降中,每个波峰(谷)都较前一个波峰(谷)降低。连接最近的两个波峰(谷)的直线就是趋势线。当价格与指标的趋势线方向一致时,表示市场的能量与价格运行正常;当价格与指标的趋势线方向不一致时,便是用图形描述的背离,表示市场朝先前方向发展的能量有所减弱。

背离常作为可靠的“反转”操作信号,底背离是买入信号,顶背离是卖出信号。

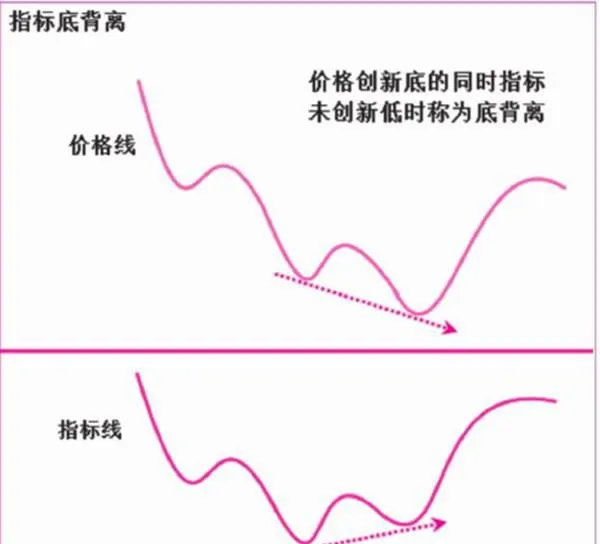

底背离

底背离发生在指标值空方的超卖区,当股价继续创新低而指标值不再创新低时,即产生底背离。如图2-13所示。

底背离表示空头力量的减弱,市场有发生底部反转的可能。

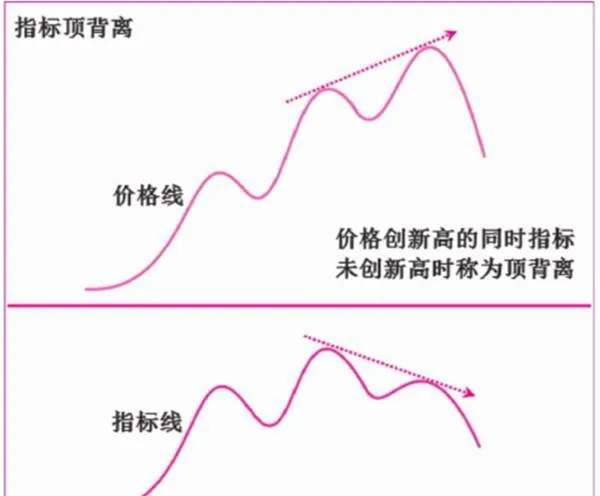

顶背离

顶背离发生在指标值多方的超买区,当股价继续创新高而指标值不再创新高时,即产生顶背离。如图2-14所示。

顶背离表示多头力量的减弱,市场有发生顶部反转的可能。在实际运用中,长周期的顶(底)背离比短周期的顶(底)背离更可靠,比如周线顶(底)背离的可靠性要高于日线的顶(底)背离。

背离的配套措施

背离是很好用的“抄底逃顶”方法,指标的初学者会乐于找背离。可是,投资老手会知道,背离虽然是一个很好的指标应用方法,但有时会产生所谓的“顶中有顶,底中有底,背离后还有背离”的情况。这句话的意思是说,在强劲的趋势中,行情往往不会轻易结束。用背离的方法找顶(底)时,会遇到在背离后又产生背离的情况,价格保持先前的方向运行。

产生“背离后有背离”的主要原因是,趋势的级别大于指标周期,这时如果放大指标周期就可以避免失误。用波浪理论来解释就是延长浪的作用,比如,在一波主要的牛市行情中,第3或第5上涨推动浪常会出现延长浪,这时指标会因为一次次上涨浪的冲击而出现“背离后的背离”,这表明多方力量的强势。

投资老手遇到这种情况时,会运用背离的配套措施,综合来应对背离,最大程度地做足行情。背离是找顶(底)的方法,属于在趋势反转可能性较大的地方进行的逆市场操作,是“顺小势逆大市”的操作,虽然成功率较高,但这与波段操作“顺势而为”的思想(顺大势)多少有些不符,还是有放过上涨行情或失误的可能。

因此我们还是要强调顺势操作的原则,并总结一些运用背离的配套措施。

顺势操作原则:

(1)在上升通道中,应以持股为主,在明显的上升趋势中可逐步加仓,在可能的反转点采取逐步减仓的策略。

(2)在下降通道中,应以空仓为主,在明显的下降趋势中耐心等待,在可能的反转点试探性介入,买入前先想好止损位,切不可急于重仓。

(3)在盘整行情中,应以观望为主,宁可错过,不可做错。

背离配套措施:

(1)趋势线和通道线

趋势线和通道线是上涨中的支撑线,下跌中的阻力线,当股价反向突破趋势线和通道线时,则视为增大转势的可能性。在下降趋势中,当股价向上突破趋势线或通道线上轨时,是买入信号;在上上升趋势中,当股价向下跌破趋势线或通道线下轨时,是卖出信号。

(2)均线

10日均线是股票的生命线,当股价向上突破10日均线时,是买入信号;当股价向下跌破10日均线时,是卖出的信号。5日均线与10日均线的交叉可用来判断市场短期的多空情况,10日均线与20日均线的交叉可以判断市场中期的多空情况。黄金交叉作为买入信号,死亡交叉作为卖出信号。

(3)蜡烛图反转形态

日本蜡烛图是古老而实用的分析技术,常见的底部反转形态有,早晨之星、锤头线、刺透形态、红三兵等,是买入信号;常见的顶部反转形态有,黄昏之星、上吊线、墓碑线、吞没形态、三只乌鸦等,是卖出信号。

(4)价格反转形态

价格反转形态,是固定市场情绪的反应,常见的底部反转形态有,头肩底、双重底、三重底、圆形底、底部三角形等,是买入信号;常见的顶部反转形态有,头肩顶、双重顶、三重顶、圆形顶等,是卖出信号;

(5)成交量

成交量是股票行情软件的第二个默认副图指标,量价配合是有效的研判行情的依据,在筑底过程中需要明显地缩量,表示空头下跌能量的衰竭,在突破关键压力位时,需要伴随成交量的明显放大。在顶部,成交量与价格也经常出现背离,表示上涨动能的不足,在波峰出现“天量见天价”的K线是常见的见顶标志。

(6)指标相互验证

不同指标间可以将多空判断与指标交叉相互验证,作为提高操作把握性的方法。例如MACD指标和KD指标都出现黄金交叉时可以提高买入的胜率。