背驰

研究背驰,首先要明白行情趋势力度这样一个概念。

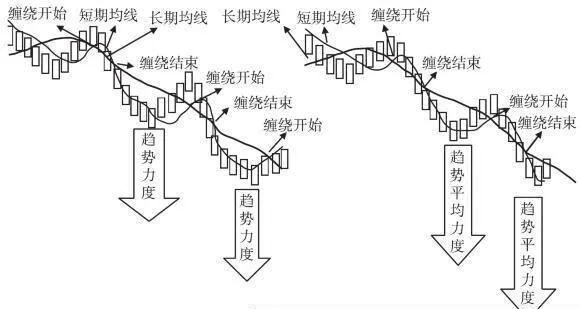

行情趋势力度是指从上一次交叉缠绕结束开始到后一次“交叉缠绕”开始结束,由短期均线与长期均线相交所形成的面积。在前后两个同向趋势段中,当相邻的后一次行情趋势力度比前一次行情趋势力度弱,就会形成“背驰”。

按照这个定义对市场进行研判和操作,是最稳定可靠的方法。唯一的缺点是,必须等到行情走势再次交叉缠绕后才能判断是否出现背驰,而这时候行情走势已经经过真正的转折点,并且有一定的距离了。

如何解决这个问题呢?第一个解决办法,是研判低一级别的走势图,从中按定义的研判方法找出相应的转折点,这样研判出的转折点和真正的转折点基本没有太大的距离。

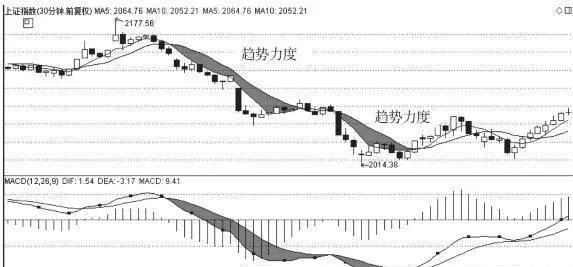

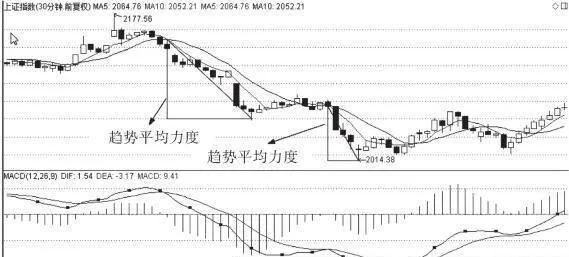

还有一种方法,是通过研判行情趋势的平均力度,从上一次交叉缠绕结束开始到后一次交叉缠绕开始结束,由短期均线与长期均线相交所形成的面积除以时间,得出的结果就是行情趋势平均力度。因为这个概念是即时的,立即就可以判断出后一次行情趋势平均力度与上一次行情趋势平均力度的强弱对比。

如果这次比上次弱,则可以判断背驰即将形成,然后再参考短期均线与长期均线的距离进行确认。如果两条均线间的距离缩短,则背驰就得到确认,真正的顶部或者底部就要形成。按这种方法可以找出真正的转折点,但这种方法风险稍大,技巧要求较高,操作者对市场的感觉要好。

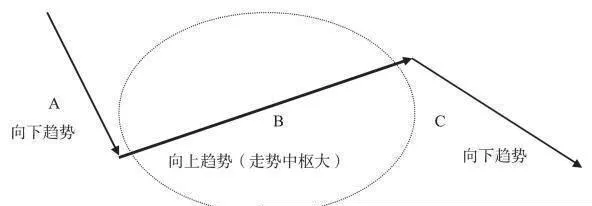

如图2-13所示。

图2-13 趋势背驰示意图

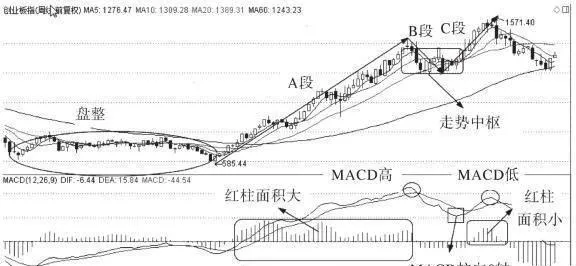

具体实例如图2-14和2-15所示。注意,趋势背驰仅凭目测就可以了,精细算法也能实现,但涉及复杂的数学演算,可以省略。

图2-14 K线图中的趋势背驰力度

图2-15 K线图中的趋势背驰力度

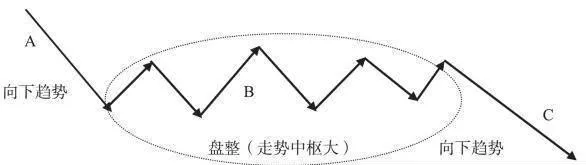

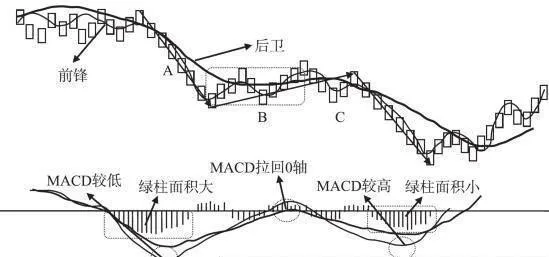

再有一种就是通过MACD线与对应的红绿柱来研判。用MACD线判断背驰,首先要有两段同向的趋势。同向趋势之间一定要有一个盘整或反向趋势连接,我们把这三段分别称为A,B,C段。显然B的走势中枢级别比A,C里的走势中枢中枢级别都要大,否则A,B,C就连成一个大的趋势或大的走势中枢了。

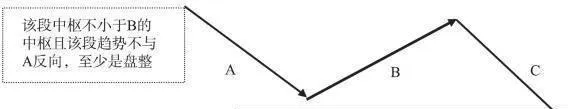

A段之前一定是和B同级别或更大级别的一个走势中枢,而且不可能是一个和A逆向的趋势,至少是盘整,否则这三段也会进入大的走势中枢里(以上是趋势背驰的要求,盘整背驰没有这些要求)。

如图2-16. 图2-17、图2-18所示。

图2-16 中间段盘整情况

图2-17 中间段反向趋势情况

图2-18 趋势背驰对A段的前段的中枢要求与趋势要求

综上所述,用MACD判断背驰的前提是,A,B,C段在一个大的趋势里,其中A之前已经有一个走势中枢,而B是这个大趋势的另一个走势中枢,这个走势中枢一般会把MACD的黄白线(也就是DIF线和DEA线)回拉到0轴附近。C段的走势类型完成时,对应的MACD线以及MACD柱子面积(向上的看红柱子,向下的看绿柱子)比A段对应的要小,这时候就构成标准的背驰。仅仅MACD柱子面积或者MACD线背驰,力度弱于标准的背驰。

如图2-19所示。

图2-19 趋势背驰具体实例如图2-20所示。

图2-20 用MACD判断趋势背驰